гҖҖгҖҖе‘Ёеӣӣ(6жңҲ23ж—Ҙ)дәҡеёӮзӣҳеҲқпјҢзҺ°иҙ§й»„йҮ‘зӘ„е№…йңҮиҚЎпјҢзӣ®еүҚдәӨжҠ•дәҺ1836зҫҺе…ғйҷ„иҝ‘пјҢйҡ”еӨңзҫҺиҒ”еӮЁдё»еёӯйІҚеЁҒе°”еңЁеҸӮи®®йҷўиҜҒиҜҚйҷҲиҝ°дёӯжүҝи®ӨзҫҺеӣҪз»ҸжөҺиЎ°йҖҖзҡ„еҸҜиғҪжҖ§иӮҜе®ҡеӯҳеңЁпјҢиҪҜзқҖйҷҶжҢ‘жҲҳеҫҲеӨ§гҖӮиҝҷд»ӨзҫҺе…ғжүҝеҺӢпјҢз»ҷйҮ‘д»·жҸҗдҫӣж”Ҝж’‘пјӣиҖҢеӣ дёәй»„йҮ‘иў«и®ӨдёәжҳҜеҜ№еҶІйҖҡиғҖзҡ„е·Ҙе…·пјҢиӢұеӣҪе’ҢеҠ жӢҝеӨ§йҖҡиғҖж•°жҚ®еқҮеҚҮиҮі40е№ҙй«ҳдҪҚпјҢд№ҹеўһеҠ дәҶй»„йҮ‘зҡ„еҗёеј•еҠӣгҖӮдёҚиҝҮе…ЁзҗғеӨ®иЎҢзҡ„еҠ жҒҜйў„жңҹд»Қеұ…й«ҳдёҚдёӢпјҢеӣҪеҖә收зӣҠзҺҮд»ҚеӨ„дәҺиҫғй«ҳдҪҚзҪ®пјҢй»„йҮ‘еӨҡеӨҙд»ҚжңүжүҖйЎҫеҝҢгҖӮ

гҖҖгҖҖжң¬дәӨжҳ“ж—Ҙ关注欧зҫҺеӣҪ家6жңҲд»ҪPMIж•°жҚ®зҡ„иЎЁзҺ°пјҢйҮҚзӮ№е…іжіЁзҫҺеӣҪеҲқиҜ·еӨұдёҡйҮ‘дәәж•°зҡ„еҸҳеҠЁпјҢз•ҷж„ҸзҫҺиҒ”еӮЁдё»еёӯйІҚеЁҒе°”еңЁдј—и®®йҷўйҮ‘иһҚжңҚеҠЎе§”е‘ҳдјҡе°ұеҚҠе№ҙеәҰиҙ§еёҒж”ҝзӯ–жҠҘе‘ҠеҒҡиҜҒиҜҚйҷҲиҝ°е’Ңең°зјҳеұҖеҠҝзӣёе…іж¶ҲжҒҜгҖӮ

еҹәжң¬йқўдё»иҰҒеҲ©еӨҡ

гҖҖгҖҖгҖҗйІҚеЁҒе°”пјҡз»ҸжөҺиЎ°йҖҖзҡ„еҸҜиғҪжҖ§иӮҜе®ҡеӯҳеңЁВ иҪҜзқҖйҷҶжҢ‘жҲҳеҫҲеӨ§гҖ‘

гҖҖгҖҖзҫҺиҒ”еӮЁдё»еёӯжқ°зҪ—е§ҶВ·йІҚеЁҒе°”е°ұз»ҸжөҺиЎ°йҖҖй—®йўҳеҒҡеҮәдәҶиҝ„д»ҠжңҖжҳҺзЎ®зҡ„иЎЁжҖҒпјҢжүҝи®ӨеӨ§е№…еҠ жҒҜеҸҜиғҪдҪҝзҫҺеӣҪз»ҸжөҺйҷ·е…ҘиЎ°йҖҖпјҢиҪҜзқҖйҷҶвҖңйқһеёёе…·жңүжҢ‘жҲҳжҖ§вҖқгҖӮ

гҖҖгҖҖвҖңдҪҶеҸҰдёҖдёӘйЈҺйҷ©жҳҜпјҢжҲ‘们е°Ҷж— жі•жҒўеӨҚзү©д»·зЁіе®ҡпјҢеҸӘиғҪеҗ¬д»»иҝҷз§Қй«ҳйҖҡиғҖеңЁз»ҸжөҺдёӯжүҺж №пјҢвҖқйІҚеЁҒе°”е‘ЁдёүеҜ№и®®е‘ҳиҜҙпјҢвҖңжҲ‘们дёҚиғҪеңЁиҝҷйЎ№д»»еҠЎдёҠеӨұиҙҘгҖӮеҝ…йЎ»и®©йҖҡиғҖзҺҮеӣһеҲ°2пј…ж°ҙе№ігҖӮвҖқ

гҖҖгҖҖе‘Ёдёү(6жңҲ22ж—Ҙ)жҳҜйІҚеЁҒе°”дёәжңҹдёӨеӨ©еӣҪдјҡеҗ¬иҜҒдјҡзҡ„第дёҖеӨ©гҖӮеңЁеҸӮи®®йҷўй“¶иЎҢ委е‘ҳдјҡеҗ¬иҜҒдјҡдёҠпјҢйІҚеЁҒе°”еңЁејҖеңәзҷҪдёӯиЎЁзӨәпјҢдёәдәҶз»ҷ40е№ҙжқҘжңҖдёҘеі»зҡ„йҖҡиғҖйҷҚжё©пјҢе®ҳе‘ҳ们вҖңйў„и®ЎжҢҒз»ӯеҠ жҒҜжҳҜйҖӮеҪ“зҡ„вҖқгҖӮ

гҖҖгҖҖд»–иҜҙпјҢвҖңиҝҮеҺ»дёҖе№ҙпјҢйҖҡиғҖжҳҫ然超еҮәдәҶйў„жңҹпјҢиҖҢдё”иҝҳдјҡдҝқжҢҒиҝҷз§ҚеҠҝеӨҙгҖӮеӣ жӯӨпјҢжҲ‘们йңҖиҰҒзҒөжҙ»еә”еҜ№жңӘжқҘзҡ„з»ҸжөҺж•°жҚ®е’ҢдёҚж–ӯеҸҳеҢ–зҡ„еүҚжҷҜгҖӮвҖқ

гҖҖгҖҖйІҚеЁҒе°”зҡ„д№Ұйқўи®ІиҜқеҶ…е®№е’ҢдёҠе‘Ёе…¶еңЁж–°й—»еҸ‘еёғдјҡдёҠзҡ„иЎЁжҖҒеҹәжң¬зұ»дјјпјҢеҪ“ж—¶зҫҺиҒ”еӮЁе°ҶеҹәеҮҶеҲ©зҺҮеҢәй—ҙдёҠи°ғдәҶ75еҹәзӮ№иҮі1.50%-1.75%пјҢеҲӣ1994е№ҙд»ҘжқҘжңҖеӨ§еҚҮжҒҜе№…еәҰгҖӮ

гҖҖгҖҖиҷҪ然йІҚеЁҒе°”дёҠе‘Ёе‘ҠиҜүи®°иҖ…7жңҲеә•зҡ„дёӢж¬Ўдјҡи®®дёҠеҸҜиғҪеҠ жҒҜ75жҲ–50дёӘеҹәзӮ№пјҢдҪҶе‘Ёдёүзҡ„и®ІиҜқдёӯжІЎжңүжҸҗеҸҠжңӘжқҘеҠ жҒҜзҡ„规模гҖӮзҫҺиҒ”еӮЁзҗҶдәӢжІғеӢ’дёҠе‘Ёе…ӯиЎЁзӨәпјҢеҰӮжһңз»ҸжөҺж•°жҚ®еҰӮд»–йў„жңҹпјҢе°Ҷж”ҜжҢҒеңЁ7жңҲеҠ жҒҜ75дёӘеҹәзӮ№гҖӮ

гҖҖгҖҖвҖңжҲ‘们зҹҘйҒ“й«ҳйҖҡиғҖеёҰжқҘзҡ„еӣ°йҡҫпјҢвҖқйІҚеЁҒе°”е‘ЁдёүиЎЁзӨәпјҢвҖңжҲ‘们еқҡе®ҡиҮҙеҠӣдәҺйҷҚдҪҺйҖҡиғҖ并жӯЈеңЁиҝ…йҖҹйҮҮеҸ–иЎҢеҠЁгҖӮвҖқ

гҖҖгҖҖеҪӯеҚҡз»ҸжөҺеӯҰ家YelenaВ ShulyatyevaгҖҒAnnaВ WongзӯүдәәжҢҮеҮәпјҢвҖңйІҚеЁҒе°”еңЁеҸӮи®®йҷўй“¶иЎҢ委е‘ҳдјҡзҡ„иҜҒиҜҚе’Ңд»–еңЁжңҖиҝ‘дёҖж¬Ўи®°иҖ…дјҡдёҠзҡ„й№°жҙҫеҸ‘иЁҖеҰӮеҮәдёҖиҫҷпјҢиЎЁжҳҺзҫҺиҒ”еӮЁе®ҳе‘ҳе·Із»Ҹи®ӨиҜҶеҲ°йҖҡиғҖй—®йўҳзҡ„зҺ°е®һпјҢ并жҺҘеҸ—ж”ҝзӯ–收зҙ§жүҖиҰҒд»ҳеҮәзҡ„д»Јд»·пјҢеҢ…жӢ¬з»ҸжөҺдёӢж»‘йЈҺйҷ©еҚҮй«ҳвҖқгҖӮ

гҖҖгҖҖйІҚеЁҒе°”иҜҙпјҡвҖңзҫҺеӣҪз»ҸжөҺйқһеёёејәеҠІпјҢиғҪеӨҹеҫҲеҘҪеә”еҜ№иҙ§еёҒж”ҝзӯ–收зҙ§зҡ„еҪұе“ҚгҖӮвҖқ

гҖҖгҖҖиҷҪ然他иҜҙиҮӘе·ұдёҚи®Өдёәзӣ®еүҚеҸ‘з”ҹиЎ°йҖҖзҡ„еҸҜиғҪжҖ§еҫҲй«ҳпјҢдҪҶжҳҜеқҰиЁҖиҝҷз§ҚиӮҜе®ҡжҖ§дёҖе®ҡеӯҳеңЁпјҢиҖҢдё”з»қеҜ№дёҚжҳҜзҫҺиҒ”еӮЁжғізңӢеҲ°зҡ„з»“жһңгҖӮд»–иЎЁзӨәпјҢиҝҮеҺ»еҮ дёӘжңҲеҸ‘з”ҹзҡ„дәӢжғ…д»ӨзҫҺиҒ”еӮЁжӣҙйҡҫд»ҘеңЁз»ҙжҢҒејәеҠІзҡ„еҠіеҠЁеҠӣеёӮеңәзҡ„еҗҢж—¶йҷҚдҪҺйҖҡиғҖгҖӮ

гҖҖгҖҖиҪҜзқҖйҷҶжҳҜвҖңжҲ‘们зҡ„зӣ®ж ҮгҖӮиҝҷе°Ҷйқһеёёе…·жңүжҢ‘жҲҳжҖ§гҖӮиҝҮеҺ»еҮ дёӘжңҲеҸ‘з”ҹзҡ„дәӢ件让е®ғеҸҳеҫ—жӣҙеӣ°йҡҫдәҶпјҢжғіжғіжҲҳдәүгҖҒеӨ§е®—е•Ҷе“ҒпјҢд»ҘеҸҠиҝӣдёҖжӯҘзҡ„дҫӣеә”й“ҫй—®йўҳгҖӮвҖқ

гҖҖгҖҖгҖҗеҫ·й“¶CEOе’ҢиҠұж——з»ҸжөҺеӯҰ家йғҪйў„и®Ўе…Ёзҗғз»ҸжөҺжңү50%еҸҜиғҪжҖ§йҷ·е…ҘиЎ°йҖҖгҖ‘

гҖҖгҖҖеҫ·ж„Ҹеҝ—银иЎҢйҰ–еёӯжү§иЎҢе®ҳChristianВ SewingиӯҰе‘Ҡз§°пјҢйҡҸзқҖеҗ„еӣҪеӨ®иЎҢеҠ зҙ§йҒҸеҲ¶йҖҡиғҖпјҢе…Ёзҗғз»ҸжөҺеҸҜиғҪиө°еҗ‘иЎ°йҖҖгҖӮдёҺд»–дёҖж ·пјҢи¶ҠжқҘи¶ҠеӨҡзҡ„дјҒдёҡй«ҳз®Ўе’ҢеҶізӯ–иҖ…еҜ№з»ҸжөҺеүҚжҷҜжҢҒжӮІи§ӮжҖҒеәҰгҖӮ

гҖҖгҖҖSewingе‘ЁдёүеңЁжі•е…°е…ӢзҰҸзҡ„йҮ‘иһҚжңӘжқҘеі°дјҡдёҠиЎЁзӨәпјҢе…Ёзҗғз»ҸжөҺжӯЈеңЁжүҝеҸ—еӨҡйҮҚеҺӢеҠӣпјҢд»ҺдәҡжҙІеӨ§еӣҪзҡ„дҫӣеә”й“ҫй—®йўҳеҲ°йЈҹе“Ғд»·ж јдёҠж¶ЁпјҢзү№еҲ«жҳҜжңҖиҙ«з©·еӣҪ家зҡ„йЈҹе“Ғд»·ж јдёҠж¶ЁгҖӮ

гҖҖгҖҖвҖңиҮіе°‘жҲ‘дјҡиҜҙпјҢжҲ‘们жңү50%зҡ„е…Ёзҗғз»ҸжөҺиЎ°йҖҖеҸҜиғҪжҖ§пјҢвҖқд»–еңЁжҺҘеҸ—йҮҮи®ҝж—¶иҜҙгҖӮеңЁзҫҺеӣҪе’Ң欧жҙІпјҢвҖң2023е№ҙдёӢеҚҠе№ҙз»ҸжөҺиЎ°йҖҖеҗҢж—¶еҲ©зҺҮдёҠеҚҮзҡ„еҸҜиғҪжҖ§пјҢжҳҫ然й«ҳдәҺжҲ‘们еңЁд№Ңе…Ӣе…°жҲҳдәүзҲҶеҸ‘еүҚзҡ„йў„жөӢвҖқгҖӮ

гҖҖгҖҖеҗҢдёҖеӨ©пјҢиҠұж——йӣҶеӣўеҲҶжһҗеёҲеҒҡеҮәдәҶзұ»дјјзҡ„йў„жөӢпјҢзҗҶз”ұжҳҜдҫӣеә”еҶІеҮ»е’ҢеҲ©зҺҮдёҠеҚҮгҖӮSewingиЎЁзӨәпјҢе°Ҫз®ЎеҪұе“Қз»ҸжөҺеўһй•ҝпјҢдҪҶд»–ж”ҜжҢҒеҢ…жӢ¬зҫҺиҒ”еӮЁеңЁеҶ…зҡ„еӨ®иЎҢйҮҮеҸ–иЎҢеҠЁпјҢеӣ дёә他们йңҖиҰҒе°ҶйҖҡиғҖзҺҮйҷҚиҮіжӣҙеҸҜжҢҒз»ӯж°ҙе№ігҖӮд»–жҠҠйҖҡиҙ§иҶЁиғҖз§°дёәж°‘дё»зҡ„йЈҺйҷ©гҖӮ

гҖҖгҖҖжң¬е‘Ёж—©дәӣж—¶еҖҷпјҢеңЁз¬¬дәҢеұҠеҚЎеЎ”е°”з»ҸжөҺи®әеқӣдёҠпјҢзү№ж–ҜжӢүзҡ„дјҠеҹғйҡҶ·马ж–Ҝе…ӢгҖҒRoubiniВ MacroВ Associatesзҡ„йІҒжҜ”е°јгҖҒAtlasВ MerchantВ Capitalзҡ„BobВ Diamondе’ҢжёЈжү“зҡ„BillВ WintersпјҢйғҪиӯҰе‘ҠзҫҺеӣҪз»ҸжөҺе°Ҷиө°еҗ‘иЎ°йҖҖгҖӮж‘©ж №еӨ§йҖҡзҡ„жқ°зұіВ·жҲҙи’ҷеңЁ6жңҲеҲқиӯҰе‘ҠеёӮеңәеҒҡеҘҪиҝҺжҺҘвҖңйЈ“йЈҺвҖқзҡ„еҮҶеӨҮпјҢеӣ дёәз»ҸжөҺйқўеҜ№дёҖзі»еҲ—еүҚжүҖжңӘжңүзҡ„жҢ‘жҲҳгҖӮ

гҖҖгҖҖвҖңеҺҶеҸІз»ҸйӘҢиЎЁжҳҺпјҢйҖҡиғҖдёӢйҷҚеҫҖеҫҖдјҡи®©з»ҸжөҺеўһй•ҝд»ҳеҮәйҮҚеӨ§д»Јд»·пјҢжҲ‘们и®Өдёәз»ҸжөҺиЎ°йҖҖзҡ„жҖ»дҪ“жҰӮзҺҮзҺ°еңЁжҺҘиҝ‘50%пјҢвҖқиҠұж——з»ҸжөҺеӯҰ家周дёүеңЁжҠҘе‘ҠдёӯеҶҷйҒ“гҖӮвҖңеӨ®иЎҢеҸҜиғҪдјҡи®ҫжі•е®һзҺ°иҪҜзқҖйҷҶпјҢдҪҶиҝҷйңҖиҰҒдҫӣз»ҷеҶІеҮ»еҮҸејұпјҢдё”йңҖжұӮдҝқжҢҒйҹ§жҖ§гҖӮвҖқ

гҖҖгҖҖиҠұж——йӣҶеӣўзҺ°еңЁйў„и®Ўдё–з•Ңз»ҸжөҺд»Ҡе№ҙеўһй•ҝ3%пјҢ2023е№ҙеўһй•ҝ2.8%гҖӮеҰӮжһңзЎ®е®һеҸ‘з”ҹз»ҸжөҺиЎ°йҖҖпјҢд№ҹеҸҜиғҪжҳҜдёӘвҖңжҷ®йҖҡе“Ғз§ҚвҖқпјҢеҢ…жӢ¬еӨұдёҡзҺҮдёҠеҚҮеҮ дёӘзҷҫеҲҶзӮ№пјҢдә§еҮәжңүеҮ дёӘеӯЈеәҰиЎЁзҺ°з–ІиҪҜгҖӮвҖңжҲ‘们и®ӨдёәиҝҷжҳҜдёҖдёӘеҗҲзҗҶзҡ„йў„жңҹпјҢдҪҶжӯЈеҰӮжҲ‘们ејәи°ғзҡ„йӮЈж ·пјҢеҸҳж•°еңЁдәҺйҖҡиғҖжңҖз»ҲиҜҒжҳҺжңүеӨҡйЎҪеӣәгҖӮвҖқ

гҖҖгҖҖJuliusВ Baerзҡ„NextВ GenerationВ Researchдё»з®ЎCarstenВ MenkeиЎЁзӨәпјҡвҖңеҜ№иЎ°йҖҖйЈҺйҷ©дёҠеҚҮе’ҢйҖҡиғҖзҡ„з§Қз§ҚжӢ…еҝ§пјҢдёәйҒҝйҷ©йңҖжұӮжҸҗдҫӣдәҶзӣёеҪ“иүҜеҘҪзҡ„иғҢжҷҜпјӣ并дёҚжҳҜжүҖжңүдәәйғҪеңЁж¶Ңе…Ҙй»„йҮ‘пјҢдҪҶдәә们зӣ®еүҚжҳҫ然еқҡжҢҒжҢҒжңүй»„йҮ‘еӨҙеҜёгҖӮвҖқ

гҖҖгҖҖгҖҗдәӨжҳ“е‘ҳејҖе§Ӣж¶ҲеҢ–зҫҺиҒ”еӮЁеңЁ11жңҲдёӯжңҹйҖүдёҫеүҚз»“жқҹеҠ жҒҜзҡ„жҰӮзҺҮгҖ‘

гҖҖгҖҖеёӮеңәеҜ№зҫҺиҒ”еӮЁеҠ жҒҜе‘Ёжңҹи¶…иҝҮ11жңҲж”ҝзӯ–дјҡи®®зҡ„йў„жөӢе·ІеӨ§е№…дёӢйҷҚгҖӮзҫҺеӣҪдёӯжңҹйҖүдёҫе°ҶеңЁдјҡеҗҺдёҖе‘ЁдёҫиЎҢгҖӮиҪ¬еҸҳеҸ‘з”ҹд№Ӣйҷ…пјҢдәӨжҳ“е‘ҳиҝҳеңЁз»§з»ӯйў„жөӢз»ҸжөҺзЎ¬зқҖйҷҶдё”жҳҺе№ҙж”ҝзӯ–йҖҶиҪ¬дјҡжӣҙеҝ«гҖӮ

гҖҖгҖҖеҰӮжһңзҫҺиҒ”еӮЁеңЁ7жңҲзҡ„дјҡи®®дёҠеҶҚеҠ жҒҜ75дёӘеҹәзӮ№пјҢйӮЈд№ҲеҲ©зҺҮдә’жҚўеҜ№е№ҙеә•еүҚеҶҚеҠ жҒҜзҡ„е№…еәҰйў„дј°д»…дёә115дёӘеҹәзӮ№гҖӮ

гҖҖгҖҖжҖ»дҪ“иҖҢиЁҖпјҢдәӨжҳ“е‘ҳ们继з»ӯи®ӨдёәеҲ©зҺҮи·Ҝеҫ„жҜ”дёҠе‘Ёжң«иҮӘе·ұжүҖйў„жөӢеҫ—иҰҒжӣҙжө…гҖҒжӣҙзҹӯгҖӮ

гҖҖгҖҖз»Ҳз«ҜеҲ©зҺҮзӣ®еүҚйў„и®ЎжҳҺе№ҙ3жңҲж”ҝзӯ–еҲ©зҺҮе°ҶеңЁ3.60%е·ҰеҸігҖӮжӯӨеүҚдёҚд№…2023е№ҙдёӯзҡ„е®ҡд»·иҝҳеңЁ4%е·ҰеҸігҖӮ

гҖҖгҖҖгҖҗзҫҺе…ғиө°иҪҜпјҢеӣ з»ҸжөҺжҲҗй•ҝеҝ§иҷ‘жӢ–зҙҜеӣҪеҖә收зӣҠзҺҮдёӢж»‘гҖ‘

гҖҖгҖҖзҫҺе…ғе‘ЁдёүеҶІй«ҳеӣһиҗҪпјҢзӣҳдёӯдёҖеәҰж¶ЁиҮі104.95йҷ„иҝ‘пјҢдҪҶйҡҸеҗҺ收зӣҳеӣһиҗҪиҮі104.21пјҢи·Ңе№…зәҰ0.2%пјҢеӣ жӢ…еҝғзҫҺеӣҪз»ҸжөҺеҸҜиғҪйҷ·е…ҘиЎ°йҖҖпјҢжӯӨеүҚзҫҺиҒ”еӮЁдё»еёӯйІҚеЁҒе°”иЎЁзӨәпјҢеҠ жҒҜжҳҜз—ӣиӢҰзҡ„пјҢдҪҶеҚҙжҳҜзҫҺиҒ”еӮЁеҮҸзј“йҖҡиғҖзҡ„жүӢж®өгҖӮ

жҠ•иө„иҖ…жӢ…еҝғпјҢдё»иҰҒеӨ®иЎҢдёәжҠ‘еҲ¶йҖҡиғҖиҖҢиҝӣиЎҢзҡ„жҝҖиҝӣеҠ жҒҜжңүеҸҜиғҪеҜјиҮҙе…Ёзҗғз»ҸжөҺжҖҘеү§ж”ҫзј“жҲ–иЎ°йҖҖгҖӮеҠ жҒҜдҪҝзҫҺе…ғиө°ејәпјҢдҪҶз”ұдәҺ欧жҙІеӨ®иЎҢд№ҹи®ЎеҲ’еҠ жҒҜд»ҘйҒҸеҲ¶йҖҡиғҖпјҢ欧е…ғеңЁжңҖиҝ‘еҮ еӨ©жңүжүҖдёҠж¶ЁгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖBKиө„дә§з®ЎзҗҶе…¬еҸёй©»зәҪзәҰзҡ„жҖ»з»ҸзҗҶKathyВ LienиЎЁзӨәпјҢвҖңзҫҺиҒ”еӮЁзҡ„еҶіеҝғдёәе…¶д»–еӨ®иЎҢзҡ„жӣҙеӨ§дёҫжҺӘеҲӣйҖ дәҶжқЎд»¶пјҢиҝҷеҜјиҮҙ欧е…ғе’ҢеҠ е…ғзӯүиө°й«ҳгҖӮвҖқ

гҖҖгҖҖВ В В В

гҖҖгҖҖLienиЎЁзӨәпјҢеёӮеңәеҜ№йІҚеЁҒе°”жүҖиҜҙзҡ„д»»дҪ•дәӢжғ…йғҪжІЎжңүж„ҹеҲ°жғҠ讶гҖӮжҲ‘е°ҶжҠҠзҫҺе…ғзҡ„з–ІиҪҜжӣҙеӨҡең°еҪ’еӣ дәҺзҫҺе…ғдёҺеӣҪеҖә收зӣҠзҺҮзҡ„еҗҢжӯҘиө°еҠҝгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖBannockburnВ GlobalВ Forexзҡ„йҰ–еёӯеёӮеңәзӯ–з•ҘеёҲMarcВ ChandlerиЎЁзӨәпјҢеёӮеңәеҸӮдёҺиҖ…жӯЈеңЁзә з»“пјҢдёҖж–№йқўжҳҜи®ӨиҜҶеҲ°еҗ„еӣҪеӨ®иЎҢжӯЈеңЁжҜ”дёҖдёӨдёӘжңҲеүҚзҡ„йў„жңҹжӣҙз§ҜжһҒең°ж”¶зҙ§йҮ‘иһҚжқЎд»¶пјҢеҸҰдёҖж–№йқўжҳҜжӢ…еҝғз»ҸжөҺдјҡжңүд»Җд№ҲеҗҺжһңгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖChandlerиЎЁзӨәпјҢвҖңжғ…з»ӘеҸҳеҢ–ж— еёёпјҢйғЁеҲҶеҺҹеӣ жҳҜжҲ‘们дёҚзЎ®е®ҡйҖҡиғҖдҪ•ж—¶иҫҫеҲ°йЎ¶еі°пјҢдёҖеҲҮйғҪиў«йҖҡиғҖгҖҒйҖҡиғҖйў„жңҹе’ҢеӨ®иЎҢж”ҝзӯ–жүҖй©ұеҠЁгҖӮвҖқ

гҖҖгҖҖгҖҗеҠ жӢҝеӨ§5жңҲйҖҡиғҖйЈҷеҚҮиҮіиҝ‘40е№ҙж–°й«ҳгҖ‘

гҖҖгҖҖе‘Ёдёүе…¬еёғзҡ„е®ҳж–№ж•°жҚ®жҳҫзӨәпјҢеҠ жӢҝеӨ§ж¶Ҳиҙ№иҖ…зү©д»·еңЁ5жңҲд»Ҫд»Ҙ1983е№ҙ1жңҲд»ҘжқҘзҡ„жңҖеҝ«йҖҹеәҰдёҠж¶ЁпјҢи¶…иҝҮдәҶеҲҶжһҗеёҲзҡ„йў„жөӢпјҢиҝҷдё»иҰҒжҳҜз”ұжұҪжІ№д»·ж јйЈҷеҚҮжҺЁеҠЁпјҢеўһеҠ дәҶеӨ®иЎҢвҖңжӣҙејәжңүеҠӣвҖқеҠ жҒҜзҡ„еҺӢеҠӣгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖеҠ жӢҝеӨ§з»ҹи®ЎеұҖзҡ„ж•°жҚ®жҳҫзӨәпјҢеҠ жӢҝеӨ§5жңҲйҖҡиғҖе№ҙзҺҮеҠ йҖҹиҮі7.7%пјҢи¶…иҝҮдәҶ4жңҲд»Ҫзҡ„6.8%е’ҢеҲҶжһҗеёҲйў„жөӢзҡ„7.4%гҖӮйҖҡиғҖзҺ°еңЁе·Із»Ҹиҝһз»ӯ15дёӘжңҲй«ҳдәҺеҠ жӢҝеӨ§еӨ®иЎҢ2%зҡ„зӣ®ж ҮгҖӮжүЈйҷӨжұҪжІ№пјҢйҖҡиғҖе№ҙзҺҮдёә6.3%пјҢй«ҳдәҺ4жңҲд»Ҫзҡ„5.8%гҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖж»Ўең°еҸҜ银иЎҢиө„жң¬еёӮеңәзҡ„йҰ–еёӯз»ҸжөҺеӯҰ家DougВ PorterжҢҮеҮәпјҢвҖңиҝҷдёҚд»…д»…жҳҜжұҪжІ№д»·ж јдёҠж¶Ё12%пјҢиҝҷжҳҜдј—жүҖе‘ЁзҹҘзҡ„дәӢе®һпјҢжҜҸдёҖдёӘж ёеҝғжҢҮж ҮйғҪжҜ”дёҠдҝ®еҗҺзҡ„ж°ҙе№іеҸҲдёҠдәҶдёҖеӨ§жӯҘгҖӮзӣёеҪ“жё…жҘҡзҡ„жҳҜпјҢеҺӢеҠӣжӯЈеңЁжү©ж•ЈпјҢ并жңүеҸҜиғҪеҸҳеҫ—жӣҙеҠ ж №ж·ұи’ӮеӣәгҖӮвҖқ

гҖҖгҖҖВ В В В

гҖҖгҖҖиғҪжәҗд»·ж јеҗҢжҜ”жҡҙж¶Ё34.8%пјҢж¶Ҳиҙ№иҖ…дёәжұҪжІ№ж”Ҝд»ҳзҡ„иҙ№з”ЁеўһеҠ дәҶ48.0%гҖӮйЈҹе“Ғд»·ж јж¶Ёе№…дёҺ4жңҲд»ҪзӣёеҪ“пјҢдёә9.7%пјҢдҪҸжҲҝжҲҗжң¬ж¶Ёе№…д№ҹдёҺ4жңҲд»ҪзӣёеҪ“пјҢдёә7.4%гҖӮ5жңҲжңҚеҠЎд»·ж јж¶Ёе№…и¶…иҝҮ4жңҲпјҢз”ұй…’еә—е’ҢйӨҗйҰҶеёҰеҠЁгҖӮ

гҖҖгҖҖгҖҗиӢұеӣҪж•°жҚ®5жңҲйҖҡиғҖзҺҮиҫҫ9.1%пјҢеҲӣ40е№ҙж–°й«ҳгҖ‘

гҖҖгҖҖе‘Ёдёүе…¬еёғзҡ„е®ҳж–№ж•°жҚ®жҳҫзӨәпјҢйЈҹе“Ғд»·ж јйЈҷж¶Ёе°ҶиӢұеӣҪ5жңҲж¶Ҳиҙ№иҖ…йҖҡиғҖзҺҮжҺЁеҚҮиҮі9.1%зҡ„40е№ҙж–°й«ҳгҖӮ5жңҲж¶Ҳиҙ№иҖ…зү©д»·жҢҮж•°(CPI)еҗҢжҜ”ж¶Ёе№…з¬ҰеҗҲеҲҶжһҗеёҲзҡ„йў„дј°гҖӮ5жңҲCPIиҫғеүҚжңҲдёҠеҚҮ0.7%гҖӮ

гҖҖгҖҖиӢұеӣҪеӣҪ家з»ҹи®ЎеұҖиҜҙгҖӮвҖңзӣёжҜ”дёҖе№ҙеүҚдёӢйҷҚзҡ„жғ…еҶөпјҢйЈҹе“Ғе’Ңйқһй…’зІҫйҘ®ж–ҷд»·ж јдёҠж¶ЁпјҢжҳҜжҺЁеҠЁйҖҡиғҖдёҠиЎҢзҡ„жңҖдё»иҰҒеӣ зҙ гҖӮвҖқ

гҖҖгҖҖInsigniaйЎҫй—®е…¬еҸёз ”究йғЁдё»д»»ChintanВ KarnaniжҢҮеҮәпјҢй»„йҮ‘дәӨжҳ“е‘ҳе’ҢжҠ•иө„дәәе…іжіЁйҖҡиғҖе’ҢиғҪжәҗд»·ж јпјҢдҪҶдёӢеҚҠе№ҙз»ҸжөҺиЎ°йҖҖзҡ„еҸҜиғҪжҖ§пјҢжӯЈеңЁжҸҗй«ҳзҫҺиҒ”еӮЁжҡӮзј“еҚҮжҒҜзҡ„еҮ зҺҮпјҢиҝӣиҖҢж”Ҝж’‘йҮ‘д»·гҖӮеҸӘиҰҒйҮ‘д»·ж—ҘзәҝдёҠ收дәҺ1810зҫҺе…ғдёҠж–№пјҢд»–и®ӨдёәйҮ‘价第дёүеӯЈеәҰе°ұдјҡзңӢж¶ЁпјҢзӣ®ж Үд»·е°ҶеңЁ1950зҫҺе…ғд»ҘдёҠгҖӮ

гҖҖгҖҖеҹәжң¬йқўдё»иҰҒеҲ©з©ә

гҖҖгҖҖгҖҗиҙ№еҹҺиҒ”еӮЁиЎҢй•ҝпјҡеёҢжңӣеҹәеҮҶеҲ©зҺҮеҲ°е№ҙеә•и¶…иҝҮ3пј…гҖ‘

гҖҖгҖҖиҙ№еҹҺиҒ”еӮЁиЎҢй•ҝPatrickВ HarkerиЎЁзӨәпјҢвҖңжҲ‘зҹҘйҒ“жҲ‘们жңҹжңӣзҡ„еҲ©зҺҮдҪҚзҪ®пјҢй«ҳдәҺ3пј…гҖӮеҲ°е№ҙеә•ж—¶жҲ‘们е°Ҷи®©ж•°жҚ®еҶіе®ҡеҰӮдҪ•иҫҫеҲ°зӣ®ж ҮвҖқгҖӮ

гҖҖгҖҖHarkerеңЁжҺҘеҸ—йҮҮи®ҝж—¶иЎЁзӨәпјҢд»–иөһжҲҗеңЁ7жңҲдјҡи®®дёҠе°ҶеҹәеҮҶеҲ©зҺҮдёҠи°ғ50дёӘеҹәзӮ№жҲ–75дёӘеҹәзӮ№пјҢдҪҶиҝҷеҸ–еҶідәҺжңӘжқҘеҮ е‘Ёзҡ„ж•°жҚ®гҖӮ

гҖҖгҖҖд»–иҜҙпјҢвҖңжҲ‘们йқһеёёжё…жҘҡпјҢжҲ‘们йңҖиҰҒйҮҮеҸ–йҷҗеҲ¶з»ҸжөҺеўһй•ҝзҡ„з«ӢеңәпјҢдҪҶеҰӮдҪ•е®һзҺ°иҝҷдёҖзӣ®ж ҮеҸ–еҶідәҺж•°жҚ®гҖӮжҲ‘们еҶҚж¬ЎејҖе§ӢзңӢеҲ°дёҖдәӣйңҖжұӮз–ІиҪҜзҡ„иҝ№иұЎпјҢиҝҷжӯЈжҳҜжҲ‘们жғіиҰҒзҡ„вҖқгҖӮ

гҖҖгҖҖд»–и®ӨдёәпјҢзЎ¬зқҖйҷҶжҳҜжҢҮеӨұдёҡзҺҮжҳҺжҳҫй«ҳдәҺе…¶еҜ№4пј…е·ҰеҸіиҮӘ然еӨұдёҡзҺҮзҡ„дј°и®ЎпјҢдҪҶд»–дёҚи®Өдёәиҝҷз§Қжғ…еҶөдјҡеҸ‘з”ҹгҖӮ

гҖҖгҖҖгҖҗPimcoйў„и®ЎйҖҡиғҖжҺЁеҠЁеҖәеҲёйЈҺйҷ©жәўд»·еҸҚеј№пјҢзҫҺеӣҪ10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮжҲ–иҫҫ4%гҖ‘

гҖҖгҖҖеҖәеҲёеҹәйҮ‘е·ЁеӨҙеӨӘе№іжҙӢжҠ•иө„з®ЎзҗҶе…¬еҸё(Pimco)зҡ„й«ҳ管们表зӨәпјҢеҪ“еүҚйҖҡиғҖзҲҶзҮғзҡ„еҗҺжһңеҸҜиғҪжҳҜй•ҝжңҹеҖәеҲёж”¶зӣҠзҺҮжҜ”зҹӯжңҹеҖәеҲёдёҠеҚҮжӣҙеӨҡпјҢжӣІзәҝи¶ӢйҷЎзҡ„и¶ӢеҠҝеҸҜиғҪдјҡжҺЁеҠЁзҫҺеӣҪ10е№ҙжңҹеҖәеҲёж”¶зӣҠзҺҮжңҖй«ҳиҫҫеҲ°4%гҖӮ

PimcoеңЁе…¶жңҖж–°зҡ„е…ідәҺжңӘжқҘдә”е№ҙйЈҺйҷ©е’ҢжңәйҒҮзҡ„е№ҙеәҰжҠҘе‘ҠдёӯиЎЁзӨәпјҢвҖңйҡҸзқҖеёӮеңәиҜ„дј°еҚіе°ҶеҲ°жқҘзҡ„йҖҡиғҖж•°жҚ®д»ҘеҸҠйҖҡиғҖдёҺиЎ°йҖҖйЈҺйҷ©д№Ӣй—ҙзҡ„е№іиЎЎй—®йўҳвҖқпјҢзҹӯжңҹеҶ…收зӣҠзҺҮжӣІзәҝи¶Ӣе№іеҸҜиғҪдјҡжҢҒз»ӯгҖӮ

гҖҖгҖҖе…Ёзҗғз»ҸжөҺйЎҫй—®JoachimВ FelsгҖҒе…Ёзҗғеӣәе®ҡ收зӣҠдёҡеҠЎйҰ–еёӯжҠ•иө„е®ҳAndrewВ Ballsд»ҘеҸҠйӣҶеӣўйҰ–еёӯжҠ•иө„е®ҳDanВ IvascynеңЁжҠҘе‘Ҡдёӯз§°пјҢдҪҶеңЁе®Ңж•ҙзҡ„й•ҝе‘ЁжңҹдёӯпјҢеңЁеӨ®иЎҢйҖҡиғҖзӣ®ж ҮйқўдёҙеҸҢеҗ‘йЈҺйҷ©пјҢиҖҢдё”дёҺиҝҮеҺ»еҚҒе№ҙзӣёжҜ”йҖҡиғҖеҺӢеҠӣжҢҒз»ӯдёҠиЎҢзҡ„еҸҜиғҪжҖ§жӣҙеӨ§зҡ„жғ…еҶөдёӢпјҢ预计收зӣҠзҺҮе°ҶйҮҚеҪ’и¶ӢйҷЎд№ӢеҠҝгҖӮ

гҖҖгҖҖ他们预жөӢпјҢжҠ•иө„иҖ…е°ҶвҖңдёәжҢҒжңүжӣҙй•ҝжңҹйҷҗзҡ„еҖәеҲёиҖҢиҰҒжұӮжӣҙй«ҳзҡ„жңҹйҷҗжәўд»·пјҢеҚіеҜ№еҖәеҲёйЈҺйҷ©зҡ„иЎҘеҒҝгҖӮвҖқ10е№ҙжңҹзҫҺеӣҪеӣҪеҖә收зӣҠзҺҮзӣ®еүҚеңЁ3.15%е·ҰеҸіпјҢ2008е№ҙд»ҘжқҘжңӘжӣҫжҢҒз»ӯи¶…4%гҖӮ

гҖҖгҖҖиҷҪ然Pimcoи®ӨдёәвҖңзҫҺеӣҪе’Ңе…¶д»–еҸ‘иҫҫз»ҸжөҺдҪ“еңЁжңӘжқҘдёӨе№ҙеҶ…еҮәзҺ°иЎ°йҖҖзҡ„еҸҜиғҪжҖ§иҫғй«ҳвҖқпјҢ并预计жңӘжқҘдә”е№ҙеӨҡж•°еҖәеҲёеҹәеҮҶе°ҶиҺ·еҫ—жӯЈеӣһжҠҘпјҢдҪҶд№ҹиЎЁзӨәпјҢи·ҹиҝҮеҺ»еҚҒе№ҙзӣёжҜ”пјҢжҠ•иө„иҖ…е°Ҷ继з»ӯйқўдёҙжӣҙй«ҳзҡ„йҖҡиғҖе’Ңжӣҙй«ҳзҡ„йҖҡиғҖдёҠиЎҢйЈҺйҷ©гҖӮ

гҖҖгҖҖиҜҘе…¬еҸёиЎЁзӨәпјҢзҫҺеӣҪйҖҡиғҖдҝқеҖјеӣҪеҖәвҖңжҳҜдёҖз§ҚеҗҲзҗҶе®ҡд»·зҡ„гҖҒеҜ№еҶІйҖҡиғҖж„ҸеӨ–дёҠиЎҢзҡ„е·Ҙе…·вҖқгҖӮ

гҖҖгҖҖ2020е№ҙ3жңҲд»ҘжқҘпјҢдёҚж–ӯдёҠеҚҮзҡ„йҖҡиғҖйў„жңҹжҺЁеҠЁйҖҡиғҖдҝқеҖјеӣҪеҖәеҮ д№ҺжҜҸдёӘжңҲйғҪи·‘иөўеҗҚд№үеӣҪеҖәгҖӮеңЁдҝ„зҪ—ж–Ҝе…Ҙдҫөд№Ңе…Ӣе…°еҜјиҮҙеӨ§е®—е•Ҷе“Ғд»·ж јеҶҚеәҰйЈҷеҚҮд№ӢеҗҺпјҢиҝҷдёҖи¶ӢеҠҝеңЁ4жңҲи§ҒйЎ¶гҖӮе…¶зӣҲдәҸе№іиЎЎйҖҡиғҖзҺҮеҚҮиҮіеӨҡе№ҙй«ҳзӮ№пјҢе…¶дёӯдә”е№ҙжңҹеі°еҖјжҺҘиҝ‘3.75%гҖӮ

гҖҖгҖҖиҮӘйӮЈд»ҘжқҘпјҢйҖҡиғҖдҝқеҖјеӣҪеҖә收зӣҠзҺҮзҡ„ж¶Ёе№…и¶…иҝҮеҗҚд№үеӣҪеҖәпјҢеҸҚжҳ йҖҡиғҖзҺҮе°ҶеңЁ12иҮі18дёӘжңҲеҶ…еӣһеҲ°зҫҺиҒ”еӮЁ2%зҡ„зӣ®ж Үж°ҙе№ігҖӮ

гҖҖгҖҖPimcoзҡ„з»ҸзҗҶ们еҶҷйҒ“пјҢвҖңиҝҷдёҺжҲ‘们зҡ„еҹәзәҝйў„жөӢзӣёз¬ҰпјҢдҪҶеҲ°еә•иғҪдёҚиғҪиҫҫеҲ°дёҖзӮ№д№ҹдёҚиғҪдҝқиҜҒпјҢвҖқ

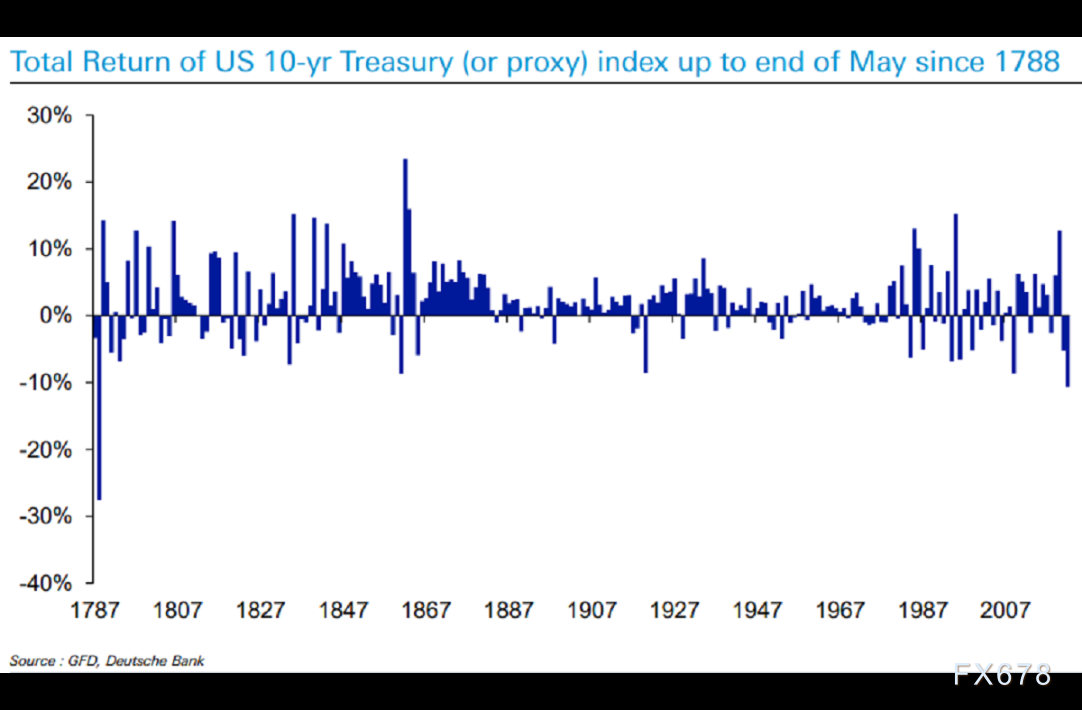

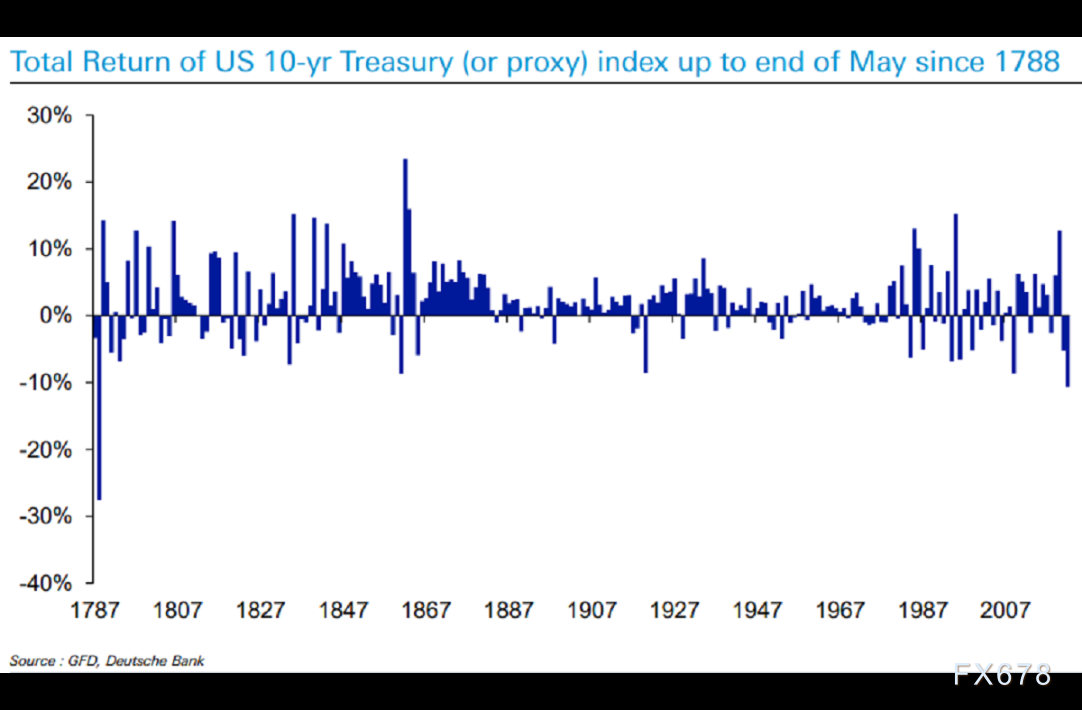

гҖҖгҖҖгҖҗеҫ·ж„Ҹеҝ—银иЎҢи®ӨдёәзҫҺеӣҪеӣҪеҖәжҳҜ1788е№ҙд»ҘжқҘжңҖзіҹгҖ‘

гҖҖгҖҖеҫ·ж„Ҹеҝ—银иЎҢзӯ–з•ҘеёҲи®Ўз®—и®ӨдёәпјҢзҫҺеӣҪеӣҪеҖә1788е№ҙгҖҒеҚіиҙўж”ҝйғЁжҲҗз«Ӣзҡ„еүҚдёҖе№ҙд»ҘжқҘиҝҳд»ҺжңӘеҮәзҺ°иҝҮеҰӮжӯӨдёҘйҮҚзҡ„дёӢи·ҢгҖӮеӣҪеҖәдёӢи·ҢдјҡеҜјиҮҙеӣҪеҖә收зӣҠзҺҮиө°й«ҳпјҢеҒҸеҗ‘еҲ©з©әйҮ‘д»·гҖӮ

гҖҖгҖҖиҜҘиЎҢзҡ„дҝЎиҙ·зӯ–з•Ҙе’Ңдё“йўҳз ”з©¶дё»з®ЎJimВ Reidжң¬е‘ЁеҸ‘еёғжҠҘе‘ҠпјҢејәи°ғ2022е№ҙжҳҜеҖәеёӮеҺҶеҸІдёҠжңҖзіҹзі•зҡ„е№ҙд»Ҫд№ӢдёҖгҖӮ

гҖҖгҖҖзӯ–з•ҘеёҲ们引用дәҶGlobalВ FinancialВ DataдёҖдёӘдҪҝз”Ё10е№ҙжңҹзҫҺеӣҪеӣҪеҖәд»ЈзҗҶжұҮжҖ»ж•°зҷҫе№ҙеӣһжҠҘзҡ„йқһ常规жҢҮж•°гҖӮ他们дҪҝз”Ёзҡ„еҹәеҮҶеҢ…жӢ¬1830е№ҙд»Јзҡ„жіўеЈ«йЎҝеёӮж”ҝеҖәеҲёгҖҒHuntвҖҷsВ MerchantsвҖҷжқӮеҝ—е’ҢMartinвҖҷsВ BostonВ StockВ MarketдёҖд№ҰжүҖи®°иҪҪзҡ„жҠҘд»·пјҢд»ҘеҸҠдёә第дёҖж¬Ўдё–з•ҢеӨ§жҲҳиһҚиө„зҡ„иҮӘз”ұеҖәеҲёгҖӮ

гҖҖгҖҖВ

гҖҖгҖҖеҫ·ж„Ҹеҝ—银иЎҢжҸҙеј•зҡ„иҝҷдёӘGFDжҢҮж•°жҳҫзӨәпјҢд»ҘжӯӨжөӢз®—10е№ҙжңҹзҫҺеӣҪеӣҪеҖәд»Ҡе№ҙдёӢи·ҢдәҶзәҰ10%пјҢеҲӣдёӢ1788е№ҙеҖәеҲёйҮҚжҢ«йҖҫ25%д»ҘжқҘжңҖж·ұи·Ңе№…гҖӮ

жҖ»йғЁдҪҚдәҺеҠ е·һзҡ„GFDд»Ҙжү“йҖ еӣһйЎҫж•°зҷҫе№ҙгҖҒеҗҲе№¶дј з»ҹж•°жҚ®дёҺеҺҶеҸІи®°еҪ•зҡ„еёӮеңәжҢҮж•°иҖҢй—»еҗҚгҖӮе®ғзҡ„дёҖдәӣиӮЎзҘЁжҢҮж•°з”ҡиҮіиҝҪжәҜеҲ°1601е№ҙйҳҝе§Ҷж–Ҝзү№дё№иӮЎеёӮй—®дё–зҡ„ж—¶еҖҷгҖӮ

гҖҖгҖҖжҠ•иө„иҖ…еҜ№еҰӮжӯӨд№ӢеӨҡзҡ„еҺҶеҸІеҹәеҮҶжҳҜеҗҰдёәзңӢеҫ…зҺ°д»ЈеёӮеңәзҡ„жңүз”Ёж–№жі•еҸҜиғҪеӯҳеңЁдёҚеҗҢзңӢжі•гҖӮзҫҺеӣҪзҡ„йҮ‘иһҚдҪ“зі»еҪ“然дёҺ1700е№ҙд»ЈдёҚеҸҜеҗҢж—ҘиҖҢиҜӯгҖӮ

гҖҖгҖҖвҖңзҫҺеӣҪеҪ“ж—¶зҡ„з»„з»Үж–№ејҸйқһеёёдёҚеҗҢгҖӮжҲ‘дёҚдјҡиҝҷж ·жқҘжҜ”иҫғпјҢвҖқВ зәҪзәҰжў…йҡҶ银иЎҢй©»дјҰж•Ұзҡ„зӯ–з•ҘеёҲGeoffreyВ YuиҜҙгҖӮ

гҖҖгҖҖе°Ҫз®ЎеҰӮжӯӨпјҢиҝҷд№ҹжҳҜжҸҸз»ҳжҠ•иө„иҖ…д»Ҡе№ҙд»ҘжқҘжүҖжүҝеҸ—еӣ°еўғзҡ„дёҖз§Қж–№ејҸпјҢYuиҜҙпјҡвҖңеҜ№дәҺеҖәеҲёеёӮеңәжқҘиҜҙпјҢиҝҷжҳҜдёҖеңәеҸІж— еүҚдҫӢзҡ„е®ҢзҫҺйЈҺжҡҙгҖӮвҖқ

гҖҖгҖҖзҫҺеӣҪ10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮиҮӘ2021е№ҙеә•д»ҘжқҘе·Іеўһй•ҝйҖҫдёҖеҖҚпјҢд»Һ1.51%еҚҮиҮі3.14%гҖӮж №жҚ®е№ҙдёӯжӯӨж—¶зҡ„еӣһжҠҘжөӢз®—пјҢиҝҷжҳҜ1984е№ҙд»ҘжқҘ收зӣҠзҺҮеҪ•еҫ—зҡ„жңҖеӨ§ж¶Ёе№…гҖӮ

гҖҖгҖҖеҗҺеёӮеүҚзһ»

гҖҖгҖҖHighВ RidgeВ Futuresзҡ„йҮ‘еұһдәӨжҳ“дё»з®ЎDavidВ MegerиҜҙпјҢвҖңй»„йҮ‘еёӮеңәеҹәжң¬иө°еҠҝеғҸжҳҜдёҖдёӘй’ҹж‘ҶпјҢеңЁйҖҡиғҖеҺӢеҠӣе’ҢзҫҺиҒ”еӮЁеҜ№жҠ—йҖҡиғҖзҡ„жүҝиҜәд№Ӣй—ҙжқҘеӣһж‘ҶеҠЁпјҢз”ұдәҺзҫҺиҒ”еӮЁзҡ„й№°жҙҫдҪңйЈҺпјҢжҲ‘们зңӢеҲ°еёӮеңәдёҠдёҚж—¶еҮәзҺ°еҝ«йҖҹдёӢи·ҢгҖӮдҪҶжҲ‘们и®ӨдёәпјҢй’ҹж‘Ҷе°Ҷ继з»ӯжӣҙеӨҡең°жңқзқҖжҪңеңЁйҖҡиғҖз»ҷй»„йҮ‘еёҰжқҘзҡ„еҹәжң¬ж”Ҝж’‘ж–№йқўж‘ҶеҠЁгҖӮвҖқ

гҖҖгҖҖжҠҖжңҜйқўжқҘзңӢпјҢйҮ‘д»·ж•ҙдҪ“д»ҚеӨ„дәҺйңҮиҚЎиө°еҠҝпјҢиҷҪ然жңүйҖўдҪҺд№°зӣҳз»ҷйҮ‘д»·жҸҗдҫӣж”Ҝж’‘пјҢдҪҶйҮ‘д»·д»ҚеӨ„дәҺжүҖжңүеқҮзәҝдёӢж–№пјҢеңЁйЎ¶з ҙ200ж—ҘеқҮзәҝ1844.80еүҚпјҢеҗҺеёӮз•Ҙеҫ®еҒҸеҗ‘йңҮиҚЎдёӢиЎҢгҖӮеёғжһ—зәҝиҪЁйҒ“иҝӣдёҖжӯҘ收еҸЈпјҢдёӯзәҝз•ҷж„Ҹеёғжһ—зәҝиҪЁйҒ“1818.01-1873.73еҢәеҹҹзӘҒз ҙжғ…еҶөгҖӮ

гҖҖгҖҖВ

еҢ—дә¬ж—¶й—ҙ08:30,зҺ°иҙ§й»„йҮ‘зҺ°жҠҘ1836зҫҺе…ғ/зӣҺеҸёгҖӮ

й»„йҮ‘зҪ‘еЈ°жҳҺпјҡй»„йҮ‘зҪ‘иҪ¬иҪҪдёҠиҝ°еҶ…е®№пјҢдёҚиЎЁжҳҺиҜҒе®һе…¶жҸҸиҝ°пјҢд»…дҫӣжҠ•иө„иҖ…еҸӮиҖғпјҢ并дёҚжһ„жҲҗжҠ•иө„е»әи®®гҖӮжҠ•иө„иҖ…жҚ®жӯӨж“ҚдҪңпјҢйЈҺйҷ©иҮӘжӢ…гҖӮ