过去两个月的通胀率超出预期,但经济增长仍然令人失望。在增长放缓的背景下,成本价格却水涨船高,滞胀风险已初现端倪。严重的滞胀有可能对经济和金融市场带来灾难性的影响,即便不会再现上世纪70年代的严重滞胀,资产也将受到打击:我们的分析表明,轻度滞胀对资产的影响与严重滞胀是类似的。

在历史上,滞胀曾多次重创股市。在滞胀期内,固定收益产品的表现参差不齐,大宗商品和黄金则表现良好。从历史上看,黄金在滞胀期的强劲表现可以归功于以下因素:

高通胀率和市场波动——投资者为资产保值而购买黄金;

低实际利率——持有黄金的机会成本降低且经济增长风险趋于显著。

需要注意的是,历史业绩并不等于未来预期。此外,还需要考虑以下因素:

2018年以来的黄金表现亮眼,这似乎限制了金价进一步的上涨空间,但我们的分析表明,这并不一定是一个阻碍;

2021年以来,实际利率创下新低,通胀率居高不下,但黄金并未从中受益。我们认为,这与人们对通胀、增长和股市的乐观预期有关;

收益率创下新低,有可能限制债券在风险规避方面的对冲潜力,在风险资产受到冲击的情况下,黄金将有机会吸引部分防御性资金流。

数据表明滞胀风险

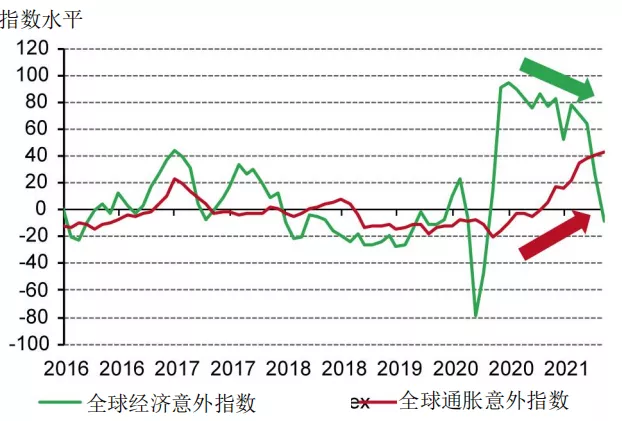

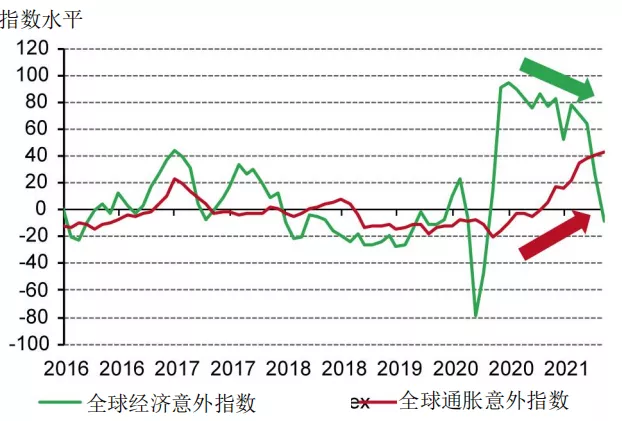

2021年上半年经济增长迅猛,美国和其他地区的经济增长势头仍余韵未消。通货膨胀带来的隐忧并未增加,但依然挥之不去。出乎意料的是,虽然通胀高企,但八月的经济表现依然呈下行趋势。

通胀攀升,经济增长放缓全球经济和通胀意外指数

GDP具有滞后性,因此通过这一全球经济官方指标来判断经济增长情况还为时过早。不过,从中国的PMI到德国的ZEW[1],再到美国的经济谘商局指数(ConferenceBoardIndicators),世界各大经济指数无不表现出经济放缓的早期迹象。

我们认为,经济疲软迹象在很大程度上源于全球对新冠病毒新变种的担忧,以及全球供应链紧张局势对经济的冲击。这些冲击无疑也助长了过去几个月猛增的通胀担忧情绪。大宗商品价格上涨、劳动力市场紧张、零部件短缺、全球分销渠道受阻,都是将通胀率推高至数十年来高位的罪魁祸首。

在全球范围内,价格压力与增长放缓有可能形成合力,使全球经济逐步陷入滞胀的泥潭。

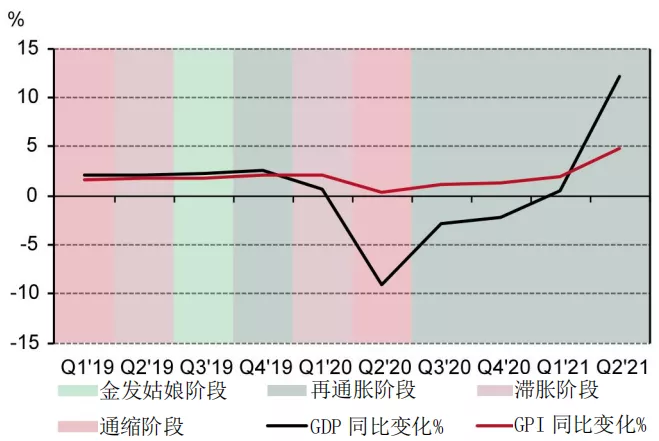

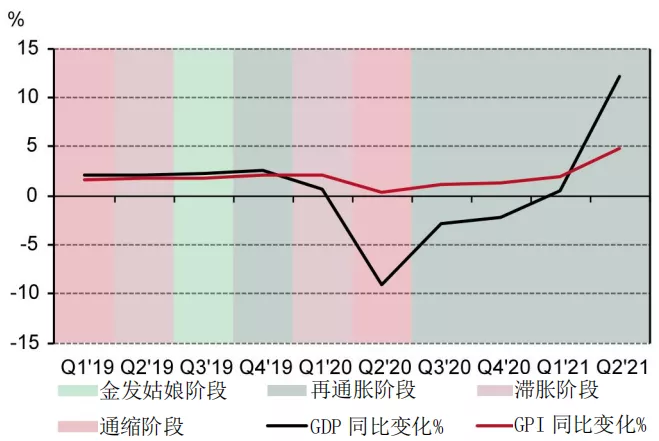

从产量和价格的变化判断,世界经济自疫情爆发以来已经历了经济周期的所有四个阶段,即“金发姑娘”阶段(即经济平稳增长时期)、滞胀阶段、通货紧缩阶段和再通胀阶段。2020年初经历了“金发姑娘”阶段和短暂的滞胀阶段,该年其余时间却出现了严重的通货紧缩,并继之以同样严重的再通胀。

自新冠疫情爆发以来,世界经济经历了经济周期的三个阶段美国GDP同比变化与

美国CPI同比变化,以及经济周期[2]的四个阶段

滞胀将损害经济与金融资产

我们可以将滞胀定义为:通胀上升期内的经济增长放缓阶段,且伴以较高的失业率[3]。不过,这个定义过于简单,因此也存在局限性。例如,在美国1969年以来的所有经济衰退期内[4],除2009年和2015年的少数情况外,美国的月度通胀率始终呈现同比增长趋势[5]。

在过去的几十年里,美国始终没有承受过通缩压力,这也使我们对不同经济周期中资产表现的分析变得更加复杂。

为了使分析更有意义,我们将同时出现通胀同比加速和经济增长同比减速的所有季度都定义为滞胀期。例如,通胀率从2.0%同比上升至2.1%,则视为通胀加速,而下降至1.9%将视为减速,增长亦然。

不过,通胀的良性变化对资产变化可能影响不大,因此我们进行了一些调整,将通胀的严重性以及防御性的资产流动考虑在内[6]。

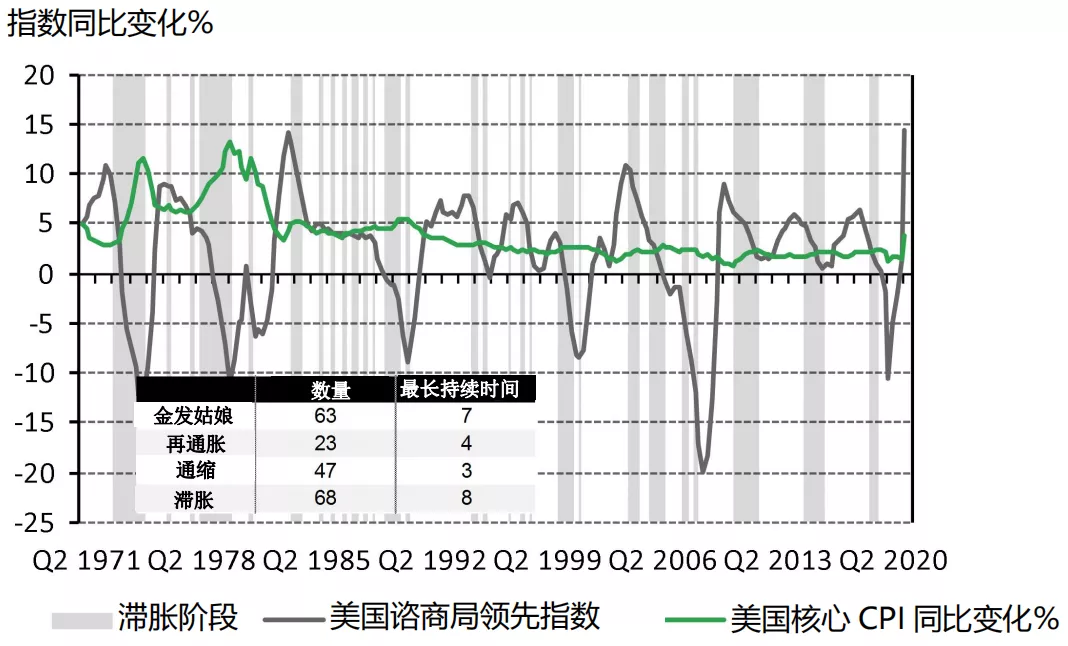

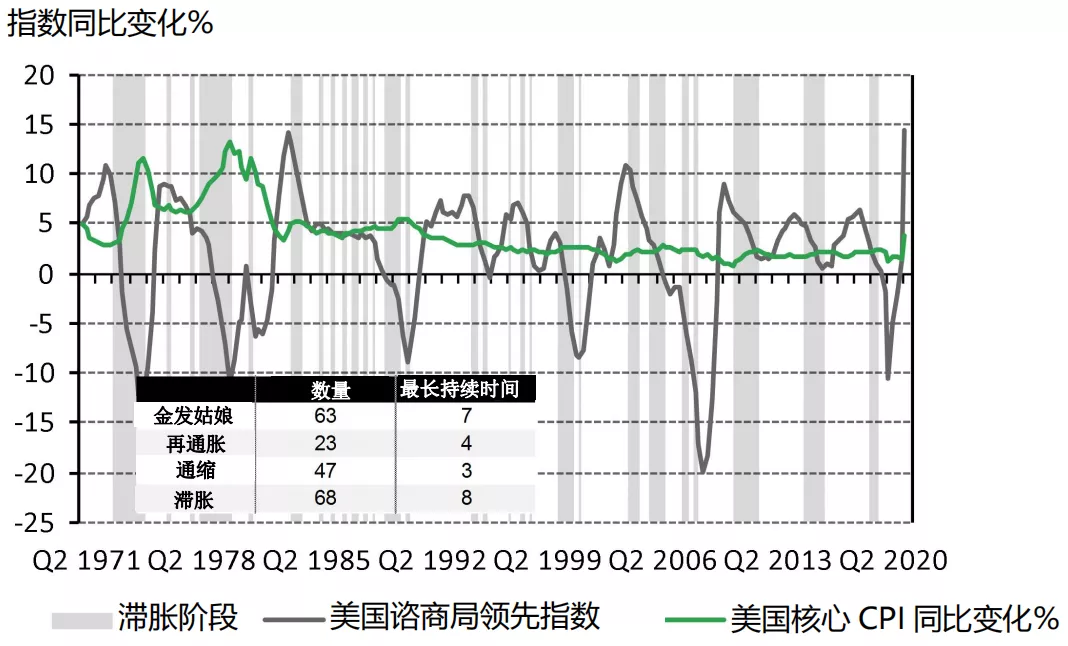

虽然看起来收入的下降以及价格的上涨似乎不可持续,但根据我们的定义,滞胀期要比人们预期来的更频繁且持续时间更长。回顾自1971年以来的美国经济史,可以发现滞胀在这段时期的发生频率最高(在201个季度中,共有68个季度发生滞胀),时间最持久,曾有两次持续了八个季度。

滞胀频繁发生,且时间持久滞胀阶段定义为:美国经济谘商局领先经济指数下降和

美国核心CPI上升的时期;经济周期阶段数量/长度

在滞胀时期,政府为应对负面供给冲击而进行政策调整,这些调整历来对经济和金融资产均造成损失,特别是在调整幅度较大的情况下。

在收入增速放缓的背景之下,价格通胀高企,有可能导致实体经济出现问题。在此期间,居民要暂停非必需品消费,包括外出度假、购买汽车和冰箱等“利润率较高”消费,而将更多收入用于购买食品和清洁用品等“利润率较低”的必需品。这种现象导致消费者支出对经济增长的净贡献率降低,同时必需品成本上升也造成经济压力。

金融资产同样受到影响,因为金融资产的未来现金流将在低增长和高通胀情况下贴现。“利润缩水”对股票的影响尤为明显,债券同样在劫难逃。

备注:

[1]PMI:采购经理人指数。ZEW:ZEW德国经济景气指数

[2]经济周期阶段的定义以美国谘商局LEI和美国核心CPI的同比变化为基础。“金发姑娘阶段”(Goldilocks)指的是LEI上升、美国核心CPI下降的时期;再通胀阶段是指LEI和美国核心CPI上升的时期;滞胀阶段是指LEI下降、美国核心CPI上升的时期;通货紧缩阶段是指LEI和美国核心CPI下降的时期。

[3]美国国家经济研究局定义的美国商业周期的扩张与收缩。

[4]以美国劳工统计局提供的囊括全体城市消费者的美国消费者价格指数(CPI-U)为基础。

[5]整个分析期仅限于美国资产,但包括了货币对美国以外黄金收益的影响。过去四十年来,全球增长和通胀日趋同步,不过在70年代,二者的同步趋势并不明显,需要具体国家具体分析。

[6]根据可用数据确定分析起始日期。例如,债券指数数据始于1972年第四季度。在计算回报时少了一个季度的数据。

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?