гҖҖгҖҖи®ҜвҖ”вҖ”е‘ЁдёҖ(12жңҲ12ж—Ҙ)дәҡжҙІж—¶ж®өпјҢзҺ°иҙ§й»„йҮ‘йңҮиҚЎиө°ејұпјҢдёҖеәҰеҲ·ж–°дёӨж—ҘдҪҺзӮ№иҮі1787.26зҫҺе…ғ/зӣҺеҸёпјҢзҫҺе…ғжҢҮж•°зҡ„дјҒзЁіеҸҚеј№пјҢзҫҺеҖә收зӣҠзҺҮд№ҹиҝһз»ӯдёӨдёӘдәӨжҳ“ж—ҘеҸҚеј№пјҢд»ӨйҮ‘д»·жүҝеҺӢпјҢеҸҰдёҖж–№йқўпјҢдёҠе‘Ёдә”йҮ‘д»·жңӘиғҪйЎ¶з ҙ8жңҲд»Ҫй«ҳзӮ№1807йҷ„иҝ‘йҳ»еҠӣпјҢйғЁеҲҶеӨҡеӨҙеңЁжң¬е‘ЁеӨҡдёӘйЈҺйҷ©дәӢ件жқҘдёҙеүҚзҰ»еңәгҖӮ

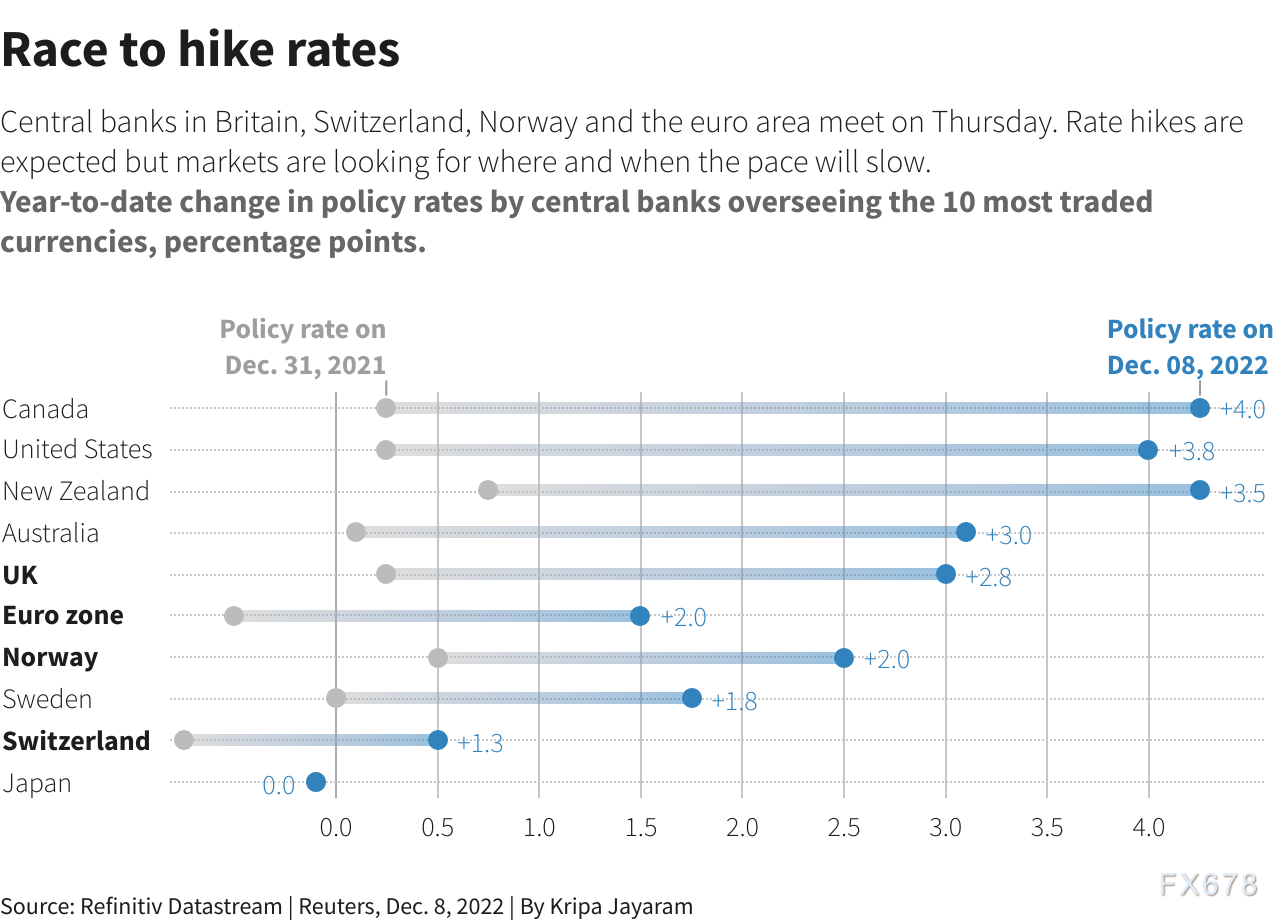

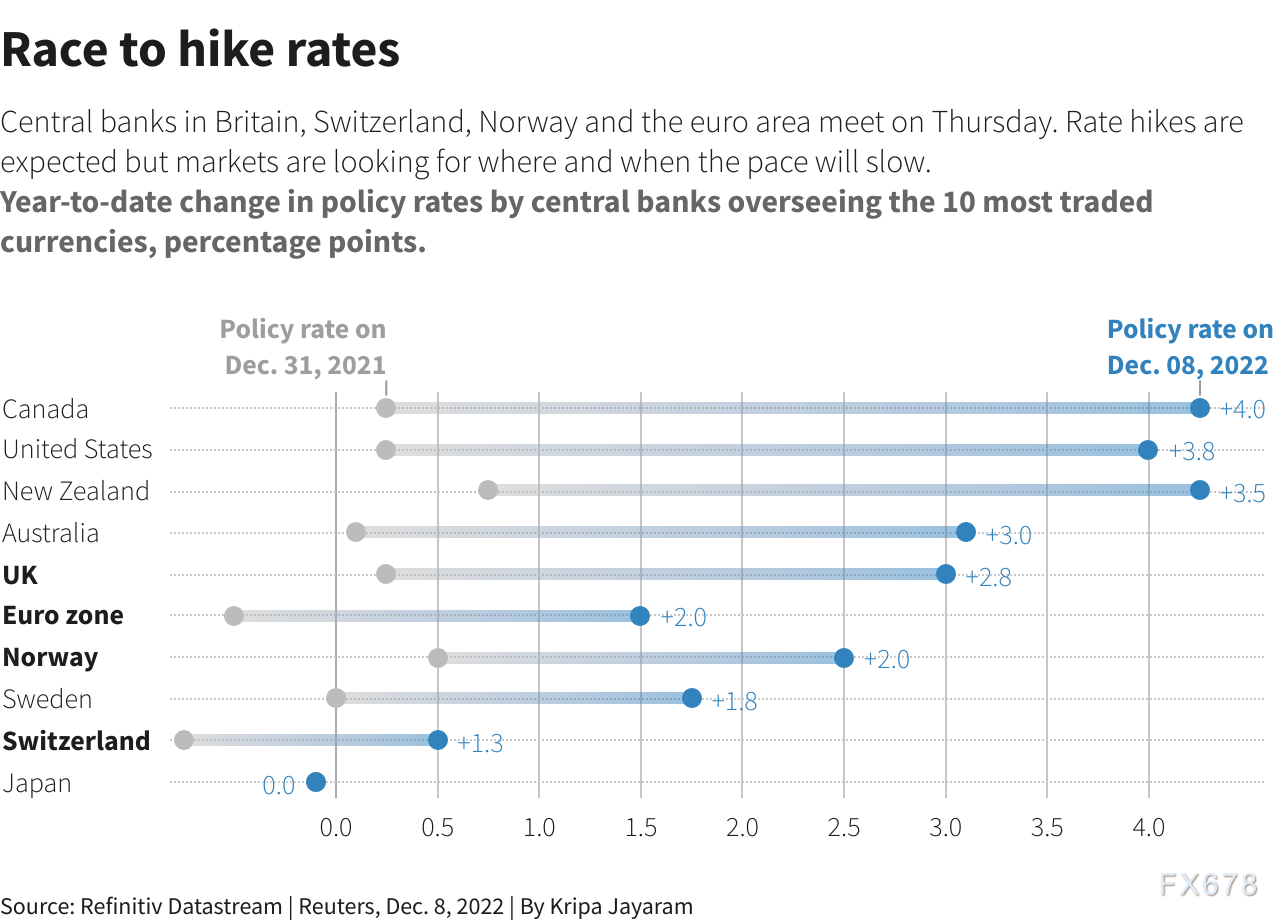

гҖҖгҖҖжң¬е‘Ёе°ҶиҝҺжқҘзҫҺиҒ”еӮЁеҲ©зҺҮеҶіи®®гҖҒ欧жҙІеӨ®иЎҢеҲ©зҺҮеҶіи®®гҖҒиӢұеӣҪеӨ®иЎҢеҲ©зҺҮеҶіи®®пјҢеҪ“然иҝҳжңүз‘һеЈ«еӨ®иЎҢзӯүйқһG7еӣҪ家公еёғеҲ©зҺҮеҶіи®®пјҢеёӮеңәйў„и®ЎзҫҺиҒ”еӮЁгҖҒ欧жҙІеӨ®иЎҢгҖҒиӢұеӣҪеӨ®иЎҢжң¬е‘ЁеқҮдјҡеҠ жҒҜ50дёӘеҹәзӮ№пјҢиҝҷдјҡеўһеҠ жҢҒжңүй»„йҮ‘зҡ„жңәдјҡжҲҗжң¬пјҢдёӯзәҝеҲ©з©әйҮ‘д»·пјӣдҪҶеёӮеңәжҷ®йҒҚйў„жңҹиҝҷдәӣеӨ®иЎҢдјҡйҮҠж”ҫе°ҶиҝӣдёҖжӯҘејәеҢ–ж”ҫзј“еҠ жҒҜжӯҘдјҗзҡ„дҝЎеҸ·пјҢд»ҚеңЁй•ҝзәҝз»ҷеӨҡеӨҙжҸҗдҫӣдҝЎеҝғгҖӮ

гҖҖгҖҖдёҠе‘Ёдә”еҮәзӮүзҡ„зҫҺеӣҪ11жңҲPPIеҗҢжҜ”ж¶Ёе№…дёәдёҖе№ҙеҚҠжңҖе°ҸпјҢдҪҶејәдәҺеёӮеңәйў„жңҹпјҢдёәзҫҺиҒ”еӮЁз»§з»ӯеҠ жҒҜжҸҗдҫӣдәҶжӣҙе……еҲҶзҡ„зҗҶз”ұпјҢд»Өй»„йҮ‘еӨҡеӨҙжңүжүҖйЎҫеҝҢгҖӮ

гҖҖгҖҖжӯӨеӨ–пјҢжң¬е‘Ёиҝҳе°ҶеҮәзӮүзҫҺеӣҪ11жңҲCPIж•°жҚ®(е‘ЁдәҢе…¬еёғ)гҖҒзҫҺеӣҪ11жңҲйӣ¶е”®й”Җе”®ж•°жҚ®(жҒҗжҖ–ж•°жҚ®гҖҒе‘Ёеӣӣе…¬еёғ)гҖҒ欧зҫҺеӣҪ家12жңҲPMIж•°жҚ®(е‘Ёдә”е…¬еёғ)пјҢеёӮеңәеҪұе“ҚеҠӣйғҪжҜ”иҫғеӨ§пјҢжҠ•иө„иҖ…йңҖиҰҒдәҲд»Ҙе…іжіЁгҖӮ

зҫҺеҖә收зӣҠзҺҮдёҠж¶ЁпјҢеӣ зҫҺеӣҪж•ҙдҪ“йҖҡиғҖж•°жҚ®е’Ңж¶Ҳиҙ№иҖ…дҝЎеҝғдёҠеҚҮ

гҖҖгҖҖзҫҺеӣҪе…¬еҖә收зӣҠзҺҮдёҠе‘Ёдә”дёҠж¶ЁпјҢжӯӨеүҚж•°жҚ®жҳҫзӨәпјҢзҫҺеӣҪ11жңҲз”ҹдә§иҖ…зү©д»·жңҲеәҰж¶Ёе№…й«ҳдәҺйў„жңҹпјҢж¶Ҳиҙ№иҖ…дҝЎеҝғж”№е–„пјҢиЎЁжҳҺеҲ©зҺҮе°ҶеңЁжӣҙй•ҝж—¶й—ҙеҶ…дҝқжҢҒеңЁиҫғй«ҳж°ҙе№ігҖӮ

гҖҖгҖҖ然иҖҢпјҢж•°жҚ®жҳҫзӨәпјҢдёҚеҢ…жӢ¬йЈҹе“Ғе’ҢиғҪжәҗеңЁеҶ…зҡ„ж ёеҝғз”ҹдә§иҖ…зү©д»·зҡ„еҗҢжҜ”ж¶Ёе№…жңүжүҖдёӢйҷҚпјҢиҝҷз»ҷдәҶзҫҺеӣҪиҒ”йӮҰеӮЁеӨҮзҗҶдәӢдјҡ(FED/зҫҺиҒ”еӮЁ)е……и¶ізҡ„з©әй—ҙжқҘж”ҫж…ўзҙ§зј©жӯҘдјҗпјҢжӯЈеҰӮдё»еёӯйІҚеЁҒе°”еңЁ11жңҲ30ж—ҘиЎЁзӨәзҡ„йӮЈж ·гҖӮ

гҖҖгҖҖвҖңйҖҡиғҖиӮҜе®ҡжңүдёӢйҷҚзҡ„и¶ӢеҠҝпјҢиҖҢдё”дјҡжңүиҝӣдёҖжӯҘдёӢйҷҚпјҢвҖқReynoldsВ StrategyйҰ–еёӯеёӮеңәзӯ–з•ҘеёҲBrianВ ReynoldsиҜҙпјҢд»–иЎҘе……иҜҙпјҢе…¬еҖә收зӣҠзҺҮдёҠеҚҮжҳҜиҶқи·іеҸҚеә”гҖӮ

гҖҖгҖҖж•°жҚ®жҳҫзӨәпјҢзҫҺеӣҪ11жңҲжңҖз»ҲйңҖжұӮз”ҹдә§иҖ…зү©д»·жҢҮж•°(PPI)дёҠеҚҮдәҶ0.3%пјҢ10жңҲд»Ҫзҡ„ж•°жҚ®иў«дҝ®жӯЈеҫ—жӣҙй«ҳпјҢжҳҫзӨәPPIеўһй•ҝ0.3%пјҢиҖҢдёҚжҳҜд№ӢеүҚжҠҘе‘Ҡзҡ„0.2%гҖӮжҺҘеҸ—и·ҜйҖҸи°ғжҹҘзҡ„з»ҸжөҺеӯҰ家жӣҫйў„жөӢ11жңҲPPIе°Ҷж”ҖеҚҮ0.2%гҖӮ

гҖҖгҖҖдёҚеҢ…жӢ¬йЈҹе“Ғе’ҢиғҪжәҗпјҢPPIеҗҢжҜ”еўһй•ҝ6.2%пјҢд№ҹй«ҳдәҺйў„жөӢпјҢдҪҶдҪҺдәҺеүҚдёҖдёӘжңҲзҡ„ж•°еӯ—6.8%гҖӮ

гҖҖгҖҖLPLВ FinancialйҰ–еёӯз»ҸжөҺеӯҰ家JeffreyВ RoachеңЁдёҖе°Ғз”өеӯҗйӮ®д»¶дёӯеҶҷйҒ“пјҡвҖңз”ҹдә§иҖ…зү©д»·ж¶Ёе№…ж”ҫзј“йў„зӨәзқҖйҖҡиғҖзҺҜеўғзҡ„ж”№е–„гҖӮзҫҺиҒ”еӮЁеҸҜиғҪдјҡеңЁдёӢе‘Ёж”ҫж…ўеҠ жҒҜжӯҘдјҗпјҢ并еә”еңЁ2023е№ҙ继з»ӯж”ҫж…ўгҖӮвҖқ

гҖҖгҖҖд»–иЎҘе……иҜҙпјҡвҖң然иҖҢпјҢз”ҹдә§иҖ…зү©д»·жҢүжңҲеўһй•ҝиҜҙжҳҺдәҶ继з»ӯзҙ§зј©зҡ„еҝ…иҰҒжҖ§пјҢе°Ҫз®ЎжҳҜд»Ҙиҫғж…ўзҡ„жӯҘдјҗгҖӮйҖҡиғҖз®ЎйҒ“жӯЈеңЁжё…зҗҶпјҢж¶Ҳиҙ№иҖ…зү©д»·е°Ҷж…ўж…ўжҺҘиҝ‘зҫҺиҒ”еӮЁзҡ„й•ҝжңҹзӣ®ж ҮгҖӮвҖқ

гҖҖгҖҖеңЁж•°жҚ®жҳҫзӨә12жңҲж¶Ҳиҙ№иҖ…дҝЎеҝғдёҠеҚҮпјҢдёҖе№ҙйҖҡиғҖйў„жңҹж”ҫзј“иҮі15дёӘжңҲдҪҺзӮ№д№ӢеҗҺпјҢзҫҺеӣҪеӣҪеҖә收зӣҠзҺҮд№ҹжңүжүҖдёҠеҚҮгҖӮ

гҖҖгҖҖеҜҶиҘҝж №еӨ§еӯҰ12жңҲж¶Ҳиҙ№иҖ…дҝЎеҝғжҢҮж•°еҲқеҖјдёә59.1пјҢй«ҳдәҺеүҚдёҖдёӘжңҲзҡ„56.8гҖӮиҜҘи°ғжҹҘдёӯзҡ„дёҖе№ҙйҖҡиғҖйў„жңҹд»Һ11жңҲзҡ„4.9%йҷҚиҮі4.6%пјҢжҳҜ15дёӘжңҲжқҘзҡ„жңҖдҪҺиҜ»ж•°гҖӮ

жҲӘжӯўдёҠе‘Ёдә”收зӣҳпјҢ10е№ҙжңҹзҫҺеҖә收зӣҠзҺҮдёҠж¶Ё7.4дёӘеҹәзӮ№пјҢиҮі3.567%гҖӮ30е№ҙжңҹзҫҺеҖә收зӣҠзҺҮдёҠж¶Ё12.2дёӘеҹәзӮ№пјҢжҠҘ3.575%гҖӮ

гҖҖгҖҖReynoldsВ Strategyзҡ„Reynoldsж”ҜжҢҒйҖҡиғҖдёӢйҷҚзҡ„и¶ӢеҠҝпјҢд»–жҸҗеҲ°дәҶзҫҺеӣҪйҖҡиҶЁдҝқеҖјеҖәеҲё(TIPS)жҚҹзӣҠе№іиЎЎйҖҡиғҖзҺҮдёӢйҷҚзҡ„и¶ӢеҠҝпјҢз§°иҝҷжҳҜиЎЎйҮҸжңӘжқҘд»·ж јдёҠж¶Ёзҡ„вҖңиүҜеҘҪзҡ„йўҶе…ҲжҢҮж ҮвҖқгҖӮ

гҖҖгҖҖе…іжіЁзҫҺеӣҪйҖҡиғҖж•°жҚ®еҸҠзҫҺиҒ”еӮЁдјҡи®®

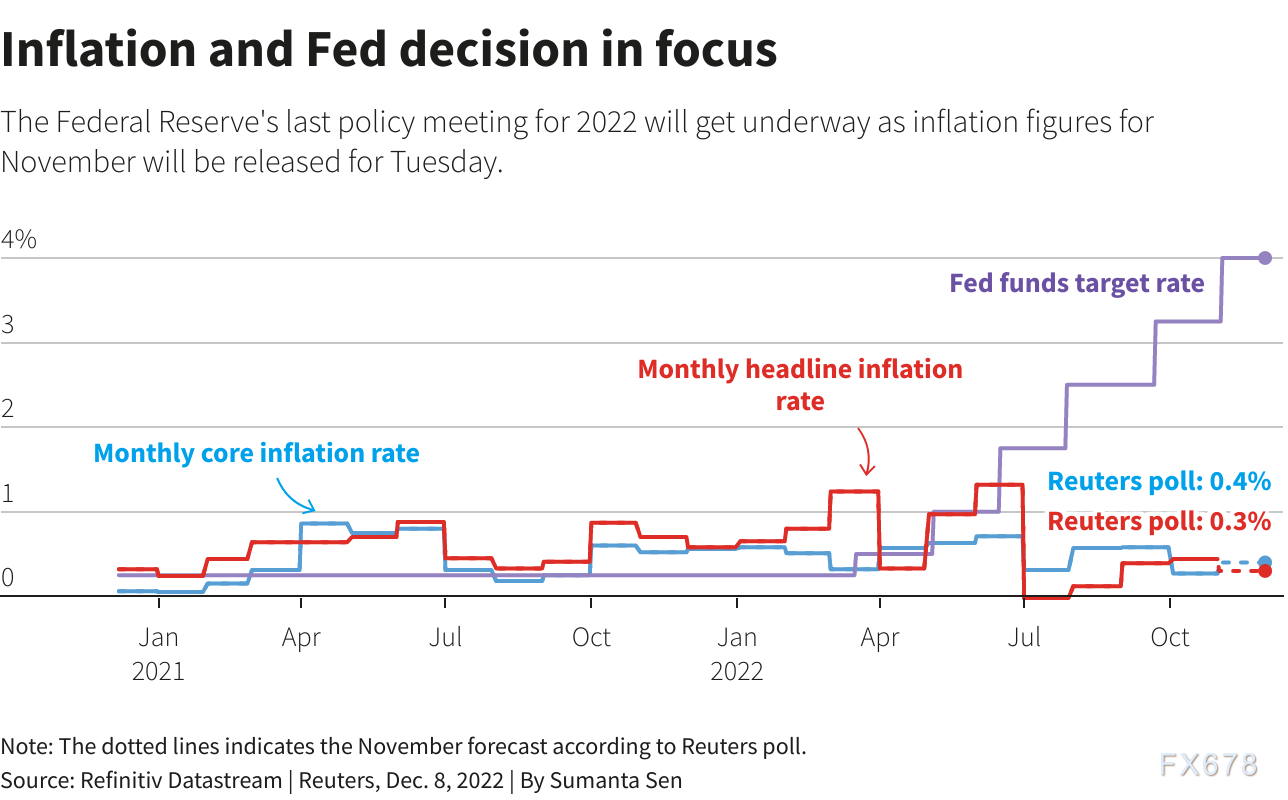

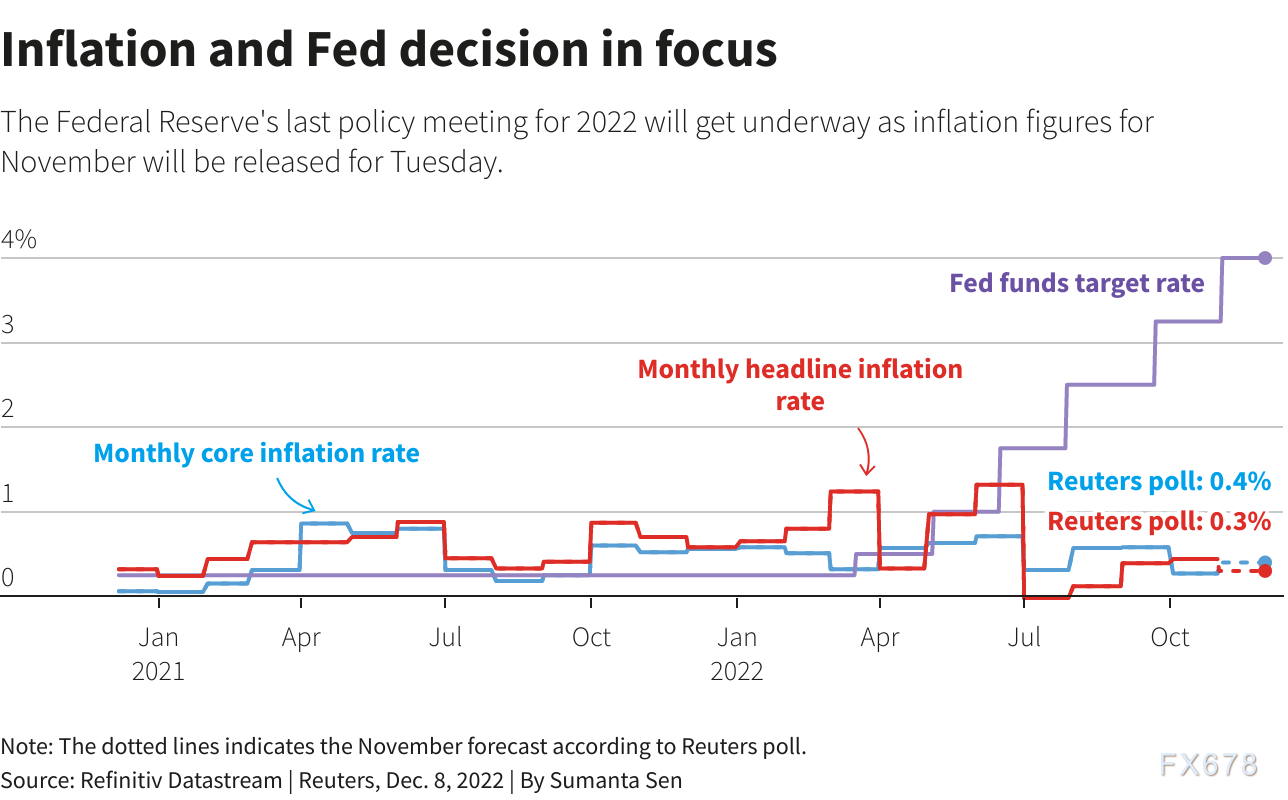

гҖҖгҖҖеңЁжң¬е‘ЁдәҢ(12жңҲ13ж—Ҙ)е…¬еёғ11жңҲж¶Ҳиҙ№иҖ…зү©д»·жҢҮж•°(CPI)еҗҺпјҢзҫҺиҒ”еӮЁе°ҶдәҺеҪ“ең°ж—¶й—ҙе‘Ёдёү(еҢ—дә¬ж—¶й—ҙе‘ЁеӣӣеҮҢжҷЁ)е…¬еёғ2022е№ҙзҡ„жңҖеҗҺдёҖж¬ЎеҲ©зҺҮеҶіе®ҡпјҢжҠ•иө„иҖ…е°ҶиҺ·еҫ—еӨ§йҮҸзҡ„зҫҺеӣҪе№ҙз»Ҳи®ҜжҒҜгҖӮ

гҖҖгҖҖ10жңҲCPIжҠҘе‘ҠжҳҫзӨәпјҢзү©д»·жҜ”еүҚдёҖдёӘжңҲдёҠж¶ЁдәҶ0.4%пјҢж¶Ёе№…дҪҺдәҺйў„жңҹпјҢйҖҡиғҖж”ҫзј“зҡ„иҝ№иұЎжҸҗжҢҜдәҶиӮЎеёӮ并жү“еҮ»дәҶзҫҺе…ғгҖӮ11жңҲCPIйў„и®ЎдёәиҫғеүҚжңҲдёҠж¶Ё0.3%пјҢеүҚеҖјдёә0.4%пјӣйў„и®ЎеҗҢжҜ”дёҠж¶Ё7.3%пјҢеүҚеҖјдёә7.7%гҖӮдҪҶжңҖиҝ‘ејәеҠІзҡ„зҫҺеӣҪе°ұдёҡж•°жҚ®йҮҚж–°зӮ№зҮғдәҶеҜ№йҖҡиғҖзҡ„жӢ…еҝ§гҖӮ

гҖҖгҖҖзҫҺиҒ”еӮЁж–№йқўпјҢдё»еёӯйІҚеЁҒе°”е°ҶдёҫиЎҢд»Ҡе№ҙжңҖеҗҺдёҖж¬Ўж–°й—»еҸ‘еёғдјҡпјҢд»–жңҖиҝ‘жӣҫиЎЁзӨәпјҢжҳҜж—¶еҖҷж”ҫзј“жңӘжқҘеҠ жҒҜзҡ„жӯҘдјҗдәҶгҖӮдәӨжҳ“е‘ҳеңЁеёӮеңәд»·ж јдёҠеҸҚжҳ еҠ жҒҜ50дёӘеҹәзӮ№зҡ„йў„жңҹ--е°ҸдәҺжңҖиҝ‘еҮ ж¬ЎеҠ жҒҜ75дёӘеҹәзӮ№зҡ„е№…еәҰгҖӮз„ҰзӮ№еҸҜиғҪдјҡиҪ¬еҗ‘зҫҺиҒ”еӮЁжҳҺе№ҙжңҖз»ҲеҠ жҒҜеӨҡе°‘зҡ„дҝЎеҸ·гҖӮ

еӣҫпјҡйҖҡиғҖиө°еҠҝдёҺзҫҺиҒ”еӮЁеҶіи®®дёәжң¬е‘Ёз„ҰзӮ№

гҖҖгҖҖи·ҜйҖҸи°ғжҹҘдёӯеҸ—и®ҝз»ҸжөҺеӯҰ家и®ӨдёәпјҢзҫҺеӣҪз»ҸжөҺеңЁжңӘжқҘдёҖе№ҙе°Ҷйҷ·е…ҘзҹӯжҡӮиҖҢиҪ»еҫ®зҡ„иЎ°йҖҖпјҢ他们дёҖиҮҙйў„и®ЎзҫҺиҒ”еӮЁе°ҶеңЁ12жңҲ14ж—Ҙе°ҶеҠ жҒҜе№…еәҰзј©еҮҸдёә50дёӘеҹәзӮ№гҖӮ

гҖҖгҖҖзҫҺиҒ”еӮЁеңЁж–°е№ҙдјҠе§ӢиҮіе°‘иҝҳдјҡеҶҚеҚҮжҒҜ0.5дёӘзҷҫеҲҶзӮ№пјҢе°Ҫз®Ўз»ҸжөҺеӯҰ家и®Өдёә2023е№ҙз»ҸжөҺиЎ°йҖҖзҡ„еҸҜиғҪжҖ§зЁіеұ…60%пјҢдҪҶйҖҡиғҖзҺҮд»Қиҝңй«ҳдәҺзҫҺиҒ”еӮЁ2%зҡ„зӣ®ж ҮгҖӮ

гҖҖгҖҖд№ӢеүҚеӣӣж¬Ўдјҡи®®дёҠзҫҺиҒ”еӮЁеқҮе°ҶиҒ”йӮҰеҹәйҮ‘еҲ©зҺҮдёҠи°ғ75дёӘеҹәзӮ№пјҢ12жңҲ2ж—ҘиҮі8ж—Ҙи·ҜйҖҸи°ғжҹҘдёӯеҸ—и®ҝзҡ„жүҖжңү84дҪҚз»ҸжөҺеӯҰ家йғҪйў„и®ЎпјҢиҒ”еӮЁиҝҷж¬Ўе°ҶеҸӘдёҠи°ғеҚҠдёӘзҷҫеҲҶзӮ№иҮі4.25%-4.50%гҖӮ

гҖҖгҖҖиҷҪ然иҒ”еӮЁзҡ„еҠ жҒҜеҸӘжҳҜи®©з»ҸжөҺзЁҚеҸ—жҢ«жҠҳпјҢиҖҢдёҚжҳҜе…ЁйқўиЎ°йҖҖпјҢдҪҶз»ҸжөҺеӯҰ家иҝҳжҳҜе°ҶдёӨе№ҙеҶ…еҮәзҺ°дёҖж¬ЎиЎ°йҖҖзҡ„еҸҜиғҪжҖ§д»Һд№ӢеүҚзҡ„63%жҸҗй«ҳеҲ°дәҶ70%гҖӮз»ҸжөҺеӯҰ家еңЁйў„жөӢиЎ°йҖҖж–№йқўеҫҖеҫҖеҒҸдәҺиҝҹзј“гҖӮ

гҖҖгҖҖиҝҷиЎЁжҳҺжҠ•иө„иҖ…е’ҢиӮЎеёӮеңЁиҝҮеҺ»дёҖдёӘжңҲи®ӨдёәзҫҺеӣҪеҸҜиғҪдјҡе®Ңе…ЁйҒҝејҖиЎ°йҖҖпјҢеҸҜиғҪиҝҮдәҺд№җи§ӮдәҶгҖӮиҝҷдёҖзӮ№е·Із»ҸдҪ“зҺ°еңЁиө„йҮ‘жөҒеҗ‘зҫҺе…ғзҡ„йҒҝйҷ©жөҒеҠЁдёӯдәҶгҖӮ

гҖҖгҖҖвҖңйҷӨйқһйҖҡиғҖиҝ…йҖҹеӣһиҗҪпјҢеҗҰеҲҷзҫҺеӣҪз»ҸжөҺдјјд№Һд»Қе°ҶйқўдёҙдёҖдәӣйә»зғҰпјҢе°Ҫз®ЎеҸҜиғҪжҜ”йў„жңҹжҷҡдёҖзӮ№гҖӮзӣёеҜ№еҘҪдёҖзӮ№зҡ„ж¶ҲжҒҜжҳҜпјҢйўқеӨ–зҡ„еӮЁи“„еә”иҜҘдјҡзј“и§Јз»ҸжөҺдҪҺиҝ·зҡ„зЁӢеәҰпјҢвҖқBMOВ CapitalВ Marketsй«ҳзә§з»ҸжөҺеӯҰ家SalВ GuatieriиЎЁзӨәпјҢвҖңдҪҶиҝҷжҳҜеҒҮи®ҫз»ҸжөҺзҡ„жҢҒд№…жҖ§дёҚдјҡиҝ«дҪҝзҫҺиҒ”еӮЁжӣҙеҠ зҢӣиё©з…һиҪҰпјҢеңЁиҝҷж ·зҡ„жғ…еҶөдёӢпјҢиҝҹжқҘзҡ„иЎ°йҖҖеҸҜиғҪеҸӘдјҡйў„зӨәзқҖиЎ°йҖҖзҡ„жғ…еҶөе°ҶжӣҙдёәдёҘйҮҚгҖӮвҖқ

гҖҖгҖҖе°Ҫз®Ўйў„и®ЎиҒ”йӮҰеҹәйҮ‘еҲ©зҺҮе°ҶеңЁжҳҺе№ҙеҲқдәҺ4.75%-5.00%и§ҰйЎ¶пјҢдёҺеҲ©зҺҮжңҹиҙ§жүҖеҸҚжҳ зҡ„йў„жңҹдёҖиҮҙпјҢдҪҶдёүеҲҶд№ӢдёҖзҡ„з»ҸжөҺеӯҰ家(72дҪҚдёӯзҡ„24дҪҚ)йў„и®Ўз»Ҳз«ҜеҲ©зҺҮиҝҳиҰҒжӣҙй«ҳдёҖдәӣгҖӮ

гҖҖгҖҖе·Із»ҸжңүжҳҺжҳҫиҝ№иұЎиЎЁжҳҺз»ҸжөҺжӯЈеңЁж”ҫзј“пјҢе°Өе…¶жҳҜеңЁзҫҺеӣҪжҲҝең°дә§еёӮеңәгҖӮиҜҘеёӮеңәйҖҡеёёжңҖе…ҲеҜ№йҮ‘иһҚеҪўеҠҝ收зҙ§еҒҡеҮәеҸҚеә”пјҢ并且жҳҜ2007-08е№ҙз»ҸжөҺиЎ°йҖҖзҡ„йңҮдёӯгҖӮ

гҖҖгҖҖвҖңз”ұдәҺж ёеҝғйҖҡиғҖзҺҮеҸҜиғҪеұ…й«ҳдёҚдёӢпјҢжҲ‘们зҺ°еңЁйў„и®ЎеҪ“еүҚзҡ„зҙ§зј©иҝҮзЁӢе°ҶжҢҒз»ӯеҲ°2023е№ҙ第дәҢеӯЈеәҰпјҢвҖқйҒ“жҳҺиҜҒеҲёйҰ–еёӯзҫҺеӣҪе®Ҹи§Ӯзӯ–з•ҘеёҲJanВ GroenиЎЁзӨәпјҢд»–йў„и®ЎиҒ”йӮҰеҹәйҮ‘еҲ©зҺҮеҸҜиғҪеңЁ5.25%-5.50%и§ҰеҸҠеі°еҖјгҖӮвҖңйүҙдәҺж ёеҝғйҖҡиғҖзҺҮеұ…й«ҳдёҚдёӢдё”еҠіеҠЁеҠӣеёӮеңәзҠ¶еҶөдҫқ然ејәеҠІпјҢз»Ҳз«ҜеҲ©зҺҮд»ҚжңүеҸҜиғҪжӣҙй«ҳвҖқгҖӮ

гҖҖгҖҖвҖңи¶…зә§жҳҹжңҹеӣӣвҖқ

гҖҖгҖҖ欧жҙІе°ҶиҝҺжқҘи¶…зә§жҳҹжңҹеӣӣ(12жңҲ15ж—Ҙ)пјҢ欧е…ғеҢәгҖҒиӢұеӣҪгҖҒз‘һеЈ«е’ҢжҢӘеЁҒзҡ„дёӯеӨ®й“¶иЎҢйғҪе°ҶеңЁеҪ“еӨ©дёҫиЎҢдјҡи®®гҖӮ

гҖҖгҖҖжңҖж–°зҡ„йҖҡиғҖж•°жҚ®жҸҗй«ҳдәҶдәә们еҜ№ж¬§е…ғеҢәеҺӢеҠӣжңҖз»ҲеҮҸејұзҡ„еёҢжңӣпјҢеёӮеңәи®ӨдёәеңЁиҝһз»ӯдёӨж¬ЎеҠ жҒҜ75дёӘеҹәзӮ№д№ӢеҗҺпјҢ欧жҙІеӨ®иЎҢе°ҶеңЁ12жңҲ15ж—ҘеҚҮжҒҜ50дёӘеҹәзӮ№гҖӮ

гҖҖгҖҖдёҚиҰҒжҢҮжңӣ欧жҙІеӨ®иЎҢдјҡеҸ‘еҮәйёҪжҙҫеЈ°йҹі--жҪңеңЁд»·ж јеҺӢеҠӣд»Қ然ејәеҠІпјҢ欧жҙІеӨ®иЎҢиЎҢй•ҝжӢүеҠ еҫ·е°Ҷи°Ёж…ҺиЎҢдәӢпјҢд»Ҙе…Қз»ҷдәәз•ҷдёӢж”ҝзӯ–еҲ¶е®ҡиҖ…дёҚеҶҚе…іеҝғйҖҡиғҖзҡ„еҚ°иұЎгҖӮВ

гҖҖгҖҖе…¶д»–ең°ж–№зҡ„жғ…еҶөд№ҹдёҖж ·пјҢйў„и®Ўз‘һеЈ«е’ҢжҢӘеЁҒд№ҹдјҡеҶҚж¬ЎжҸҗй«ҳеҖҹж¬ҫжҲҗжң¬гҖӮдё»иҰҒеӨ®иЎҢз§ҜжһҒеҠ жҒҜзҡ„жӯҘдјҗжӯЈеңЁж”ҫзј“пјҢдҪҶеҜ№жҠ—йҖҡиғҖзҡ„ж–—дәүиҝҳжІЎжңүз»“жқҹгҖӮ

еӣҫпјҡеҗ„еӣҪеӨ®иЎҢе°Ҷзә·зә·еҠ жҒҜ

гҖҖгҖҖи°ғжҹҘпјҡ欧жҙІеӨ®иЎҢе°ҶеҚҮжҒҜ50дёӘеҹәзӮ№

гҖҖгҖҖи·ҜйҖҸдёҖйЎ№и°ғжҹҘеҸ‘зҺ°пјҢе°Ҫ管欧е…ғеҢәз»ҸжөҺеҮ д№ҺиӮҜе®ҡеӨ„дәҺиЎ°йҖҖд№ӢдёӯпјҢдҪҶ欧жҙІеӨ®иЎҢе°ҶеңЁжң¬е‘Ёе‘Ёе°Ҷеӯҳж¬ҫеҲ©зҺҮжҸҗй«ҳ50дёӘеҹәзӮ№пјҢиҮі2.00%пјҢеӣ е…¶иҰҒеҜ№жҠ—й«ҳеҮәзӣ®ж ҮеӣӣеҖҚзҡ„йҖҡиғҖгҖӮ

гҖҖгҖҖж №жҚ®12жңҲ5ж—ҘиҮі8ж—Ҙзҡ„и·ҜйҖҸи°ғжҹҘпјҢеңЁеҶізӯ–иҖ…е‘ЁеӣӣејҖдјҡеҗҺпјҢ欧жҙІеӨ®иЎҢзҡ„еӯҳж¬ҫеҲ©зҺҮе°ҶиҫҫеҲ°2.00%пјҢдёә2009е№ҙд»ҘжқҘжңҖй«ҳгҖӮеҶҚиһҚиө„еҲ©зҺҮд№ҹе°ҶдёҠи°ғ50дёӘеҹәзӮ№пјҢиҮі2.50%гҖӮ

гҖҖгҖҖеҸ—и®ҝзҡ„60дҪҚеҲҶжһҗеёҲдёӯпјҢжңү51дҪҚеҜ№еӯҳж¬ҫеҲ©зҺҮжҢҒйў„дј°дёӯеҖјзңӢжі•пјҢиҖҢдёӨдҪҚиЎЁзӨә欧жҙІеӨ®иЎҢе°ҶжӣҙеҠ и°Ёж…ҺпјҢдёғдҪҚиЎЁзӨәе°ҶжӣҙеҠ жҝҖиҝӣгҖӮ

гҖҖгҖҖINGзҡ„CarstenВ BrzeskiиЎЁзӨәпјҢвҖң欧жҙІеӨ®иЎҢжң¬е‘Ёе‘Ёзҡ„дјҡи®®жҳҜдёәж•°дёҚеӨҡзҡ„еӨ®иЎҢе°ҶеңЁзҫҺиҒ”еӮЁд№ӢеҗҺгҖҒиҖҢйқһд№ӢеүҚеҒҡеҮәеҶіе®ҡзҡ„дјҡи®®д№ӢдёҖгҖӮзҫҺиҒ”еӮЁеҠ жҒҜжӯҘдјҗж”ҫзј“еҸҜиғҪд№ҹдјҡеҜ№ж¬§жҙІеӨ®иЎҢдә§з”ҹеҪұе“ҚгҖӮжҖ»дҪ“йҖҡиғҖзҺҮзҡ„дёӢйҷҚпјҢе°Ҫз®Ўе…¶еҜ№иҝ„д»ҠдёәжӯўеҠ жҒҜзҡ„еҪұе“ҚдёҚеӨ§пјҢдҪҶиҮіе°‘еҸҜд»Ҙж¶ҲйҷӨдёҖдәӣ继з»ӯеӨ§е№…еҠ жҒҜзҡ„зҙ§иҝ«жҖ§гҖӮвҖқ

гҖҖгҖҖдёҠдёӘжңҲзҡ„зү©д»·еҗҢжҜ”еҚҮе№…иҝңдҪҺдәҺйў„жңҹзҡ„10.0%пјҢиҝҷиЎЁжҳҺ欧е…ғеҢәйҖҡиғҖеҸҜиғҪе·Із»ҸиҫҫеҲ°йЎ¶еі°пјҢ并ж”ҜжҢҒ欧жҙІеӨ®иЎҢж”ҫзј“еҠ жҒҜжӯҘдјҗзҡ„зҗҶз”ұгҖӮ

гҖҖгҖҖи°ғжҹҘжҳҫзӨәпјҢйў„и®ЎйҖҡиғҖзҺҮе°ҶеңЁжң¬еӯЈеәҰиҫҫеҲ°йЎ¶еі°10.3%пјҢ然еҗҺдёӢйҷҚгҖӮдҪҶеңЁзӣҙеҲ°2025е№ҙзҡ„и°ғжҹҘжңҹеҶ…пјҢйҖҡиғҖзҺҮйў„и®ЎйғҪдёҚдјҡйҷҚиҮі2.0%зҡ„еӨ®иЎҢзӣ®ж ҮгҖӮ

гҖҖгҖҖ欧жҙІеӨ®иЎҢиЎҢй•ҝжӢүеҠ еҫ·еңЁиҜҘиЎҢдёҠж¬Ўдјҡи®®дёҠиЎЁзӨәпјҢеӨ®иЎҢе°ҶеңЁжң¬жңҲеҲ¶е®ҡдёҖйЎ№и®ЎеҲ’пјҢеҮҸе°‘иө„дә§иҙӯд№°и®ЎеҲ’дёӢзҡ„еҖәеҲёжҢҒд»“гҖӮ

гҖҖгҖҖи°ғжҹҘжҳҫзӨәпјҢжҳҺе№ҙеӨ®иЎҢзҡ„еҖәеҲёжҢҒд»“е°ҶеҮҸе°‘1750дәҝ欧е…ғпјҢйў„жөӢиҢғеӣҙеңЁ750дәҝ-6000дәҝ欧е…ғгҖӮ

гҖҖгҖҖеҶізӯ–иҖ…йқўдёҙзқҖеңЁж¬§е…ғеҢәиө°еҗ‘иЎ°йҖҖ时收зҙ§ж”ҝзӯ–зҡ„дёӨйҡҫеўғең°гҖӮи°ғжҹҘдёӯеҸ—и®ҝиҖ…зҡ„йў„жңҹдёӯеҖјжҳҜпјҢдёҖе№ҙеҶ…еҮәзҺ°иЎ°йҖҖзҡ„еҸҜиғҪжҖ§дёә80%гҖӮ

гҖҖгҖҖи°ғжҹҘдёӯзҡ„еӯЈеәҰйў„жөӢжҳҫзӨәпјҢжң¬еӯЈеәҰз»ҸжөҺе°Ҷ收缩0.3%пјҢдёӢдёҖеӯЈеәҰ收缩0.4%пјҢз¬ҰеҗҲжҠҖжңҜжҖ§иЎ°йҖҖзҡ„е®ҡд№үгҖӮ然еҗҺпјҢ2023е№ҙ第дәҢеӯЈеәҰз»ҸжөҺйӣ¶еўһй•ҝпјҢжңҖеҗҺдёӨдёӘеӯЈеәҰе°Ҷеўһй•ҝ0.3%гҖӮ

гҖҖгҖҖеҜ№69дҪҚз»ҸжөҺеӯҰ家зҡ„и°ғжҹҘжҳҫзӨәпјҢд»Ҡе№ҙз»ҸжөҺе°Ҷжү©еј 3.2%пјҢ然еҗҺеңЁ2023е№ҙ收缩0.1%пјҢ2024е№ҙйў„и®Ўеўһй•ҝ1.3%гҖӮ

гҖҖгҖҖеҪ“иў«й—®еҸҠ欧е…ғеҢәе°ҶйқўдёҙжҖҺж ·зҡ„з»ҸжөҺиЎ°йҖҖж—¶пјҢз»қеӨ§еӨҡж•°еҸ—и®ҝиҖ…иЎЁзӨәжҳҜзҹӯжңҹиҪ»еҫ®зҡ„пјҢдҪҶ30дҪҚз»ҸжөҺеӯҰ家дёӯзҡ„20дҪҚиӯҰе‘ҠиҜҙпјҢ他们еҜ№еўһй•ҝзҡ„йў„жөӢеӯҳеңЁдёӢиЎҢйЈҺйҷ©гҖӮ

гҖҖгҖҖж„ҸеӨ§еҲ©иҒ”еҗҲеңЈдҝқзҪ—银иЎҢ(INTESAВ SANPAOLO)зҡ„LucaВ MezzomoиҜҙпјҡвҖңжҲ‘们预计еңЁ2022е№ҙ第еӣӣеӯЈе’Ң2023е№ҙ第дёҖеӯЈдјҡеҮәзҺ°дёҺиғҪжәҗеҶІеҮ»жңүе…ізҡ„зҹӯжҡӮиЎ°йҖҖпјҢж”ҝеәңжҺӘж–Ҫе°Ҷзј“и§Јиҝҷз§ҚиЎ°йҖҖпјҢйҡҸеҗҺд»Һ第дәҢеӯЈејҖе§Ӣжё©е’ҢеӨҚиӢҸгҖӮвҖқ

гҖҖгҖҖеңЁдҝ„зҪ—ж–Ҝе…Ҙдҫөд№Ңе…Ӣе…°д№ӢеҗҺпјҢиғҪжәҗжҲҗжң¬йЈҷеҚҮпјҢдҪҶеӨҡеӣҪж”ҝеәңе·Із»ҸжҺЁеҮәдәҶд»·ж јдёҠйҷҗе’ҢиЎҘиҙҙжҺӘж–ҪпјҢд»Ҙж”ҜжҢҒж¶Ҳиҙ№иҖ…гҖӮ

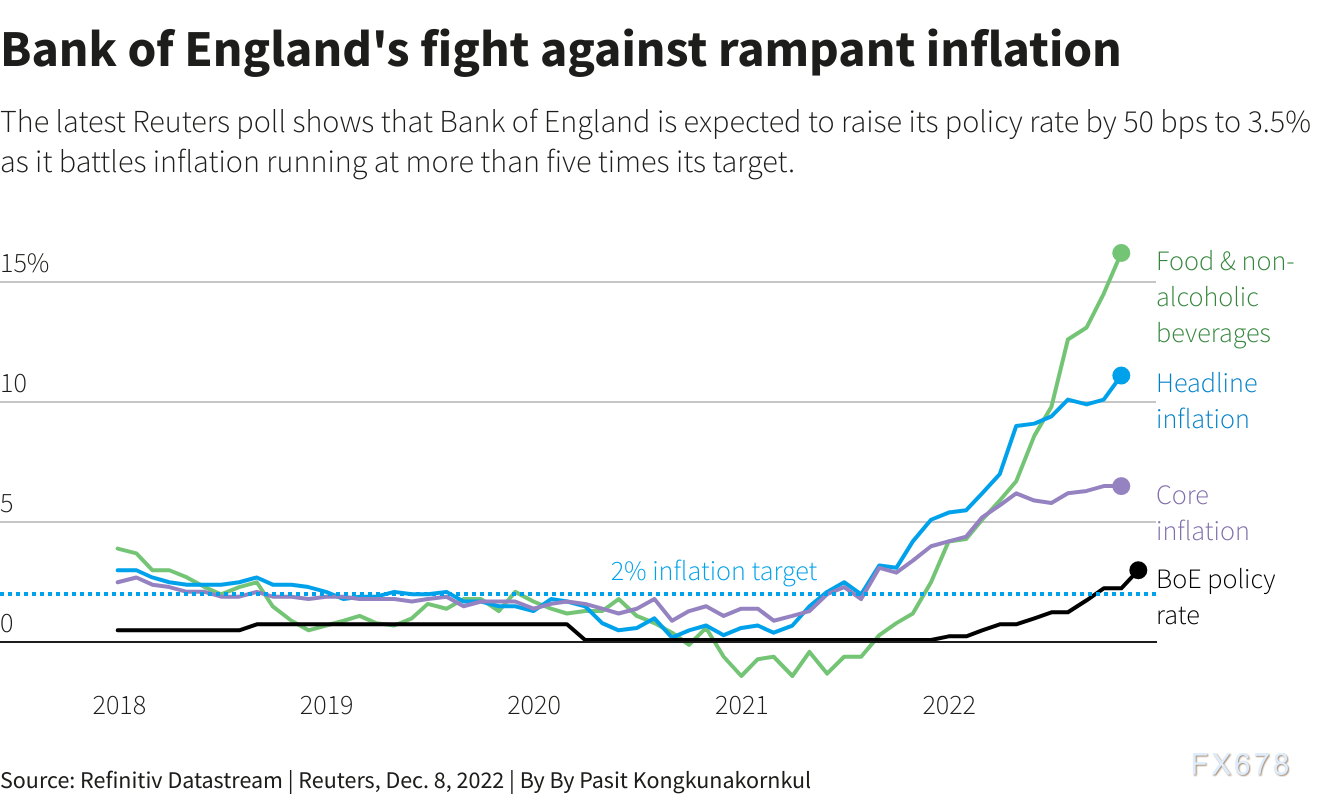

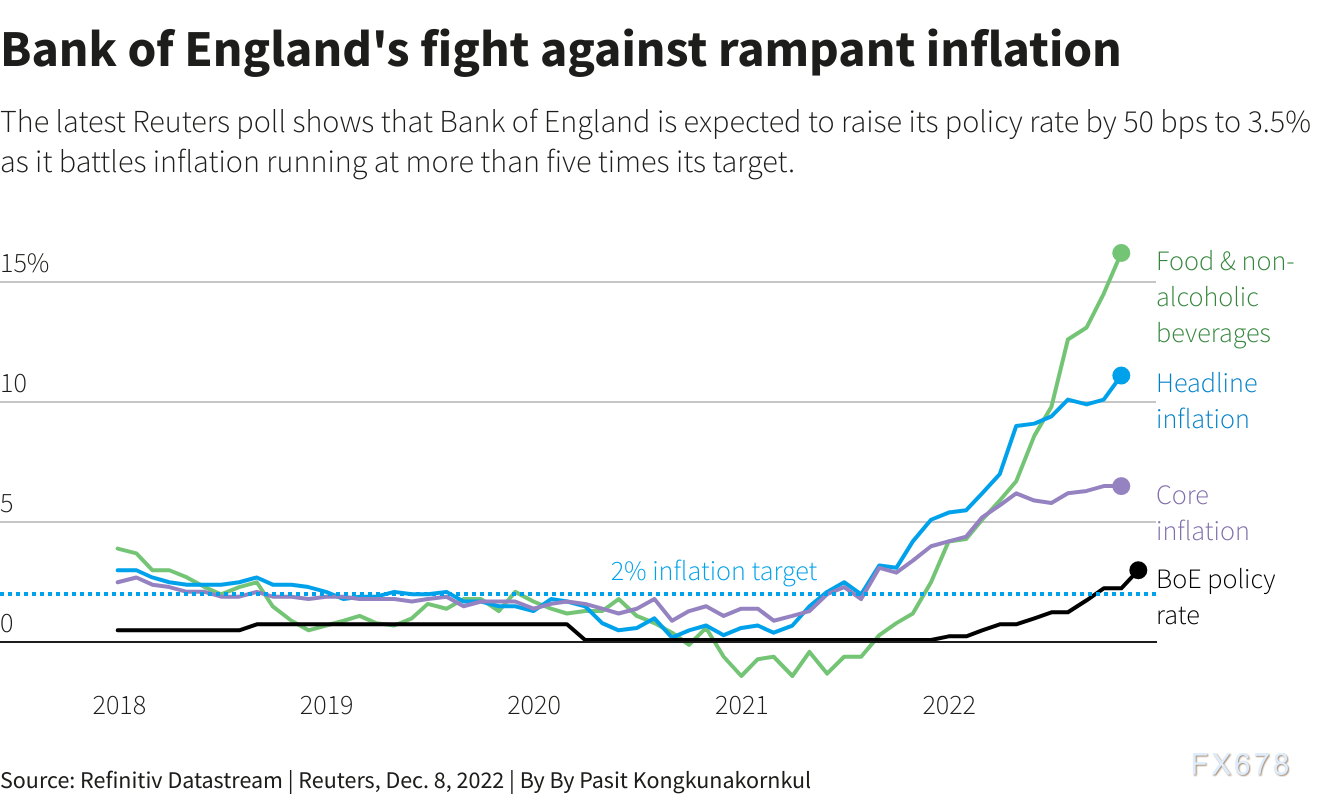

гҖҖгҖҖиЎ°йҖҖеүҚжҷҜйҡҫжҢЎиӢұеӣҪеӨ®иЎҢеҠ жҒҜи„ҡжӯҘ

гҖҖгҖҖиӢұеӣҪдёҘеі»зҡ„з»ҸжөҺеҪўеҠҝдёҚеӨӘеҸҜиғҪйҳ»жӯўиӢұеӣҪеӨ®иЎҢеңЁе‘ЁеӣӣеҶҚж¬ЎжҸҗй«ҳеҖҹиҙ·жҲҗжң¬гҖӮ

гҖҖгҖҖжҺҘеҸ—и·ҜйҖҸи°ғжҹҘзҡ„з»ҸжөҺеӯҰ家预计пјҢе°Ҫз®Ўз»ҸжөҺиЎ°йҖҖиҝ«еңЁзңүзқ«пјҢиҖҢдё”иӢұеӣҪеӨ®иЎҢйў„и®ЎиЎ°йҖҖе°ҶдјҡжҢҒз»ӯеҲ°2024е№ҙпјҢдҪҶеӨ®иЎҢд»Қдјҡе°ҶжҢҮж ҮеҲ©зҺҮжҸҗй«ҳ0.5дёӘзҷҫеҲҶзӮ№иҮі3.5%гҖӮ

гҖҖгҖҖеңЁжҲӘиҮі10жңҲзҡ„дёҖе№ҙдёӯпјҢиғҪжәҗе’ҢйЈҹе“ҒжҲҗжң¬йЈҷеҚҮжҺЁеҠЁж¶Ҳиҙ№иҖ…д»·ж јйҖҡиғҖзҺҮиҫҫеҲ°11.1%зҡ„41е№ҙй«ҳзӮ№гҖӮе‘Ёдёүзҡ„иӢұеӣҪйҖҡиғҖж•°жҚ®еҸҜиғҪжҡ—зӨәд»·ж јж¶ЁеҠҝе·Із»Ҹи§ҰйЎ¶пјҢи·ҹйҡҸ欧е…ғеҢәе’ҢзҫҺеӣҪзҡ„и¶ӢеҠҝгҖӮ

гҖҖгҖҖе°Ҫз®ЎеҰӮжӯӨпјҢиӢұеӣҪеӨ®иЎҢд»ҚеҸҜиғҪжӢ’дёҚз»“жқҹиҙ§еёҒзҙ§зј©пјҢеӣ дёәйҖҡиғҖзҺҮд»Қиҝңй«ҳдәҺе…¶2%зҡ„зӣ®ж ҮгҖӮдә’жҚўеёӮеңәжҡ—зӨәпјҢиӢұеӣҪеҲ©зҺҮе°ҶеңЁжҳҺе№ҙ9жңҲиҫҫеҲ°4.6%пјҢ并еңЁ2023е№ҙеә•иҫҫеҲ°4.5%гҖӮ

еӣҫпјҡиӢұеӣҪеӨ®иЎҢеҜ№жҠ—дёҘйҮҚйҖҡиғҖ

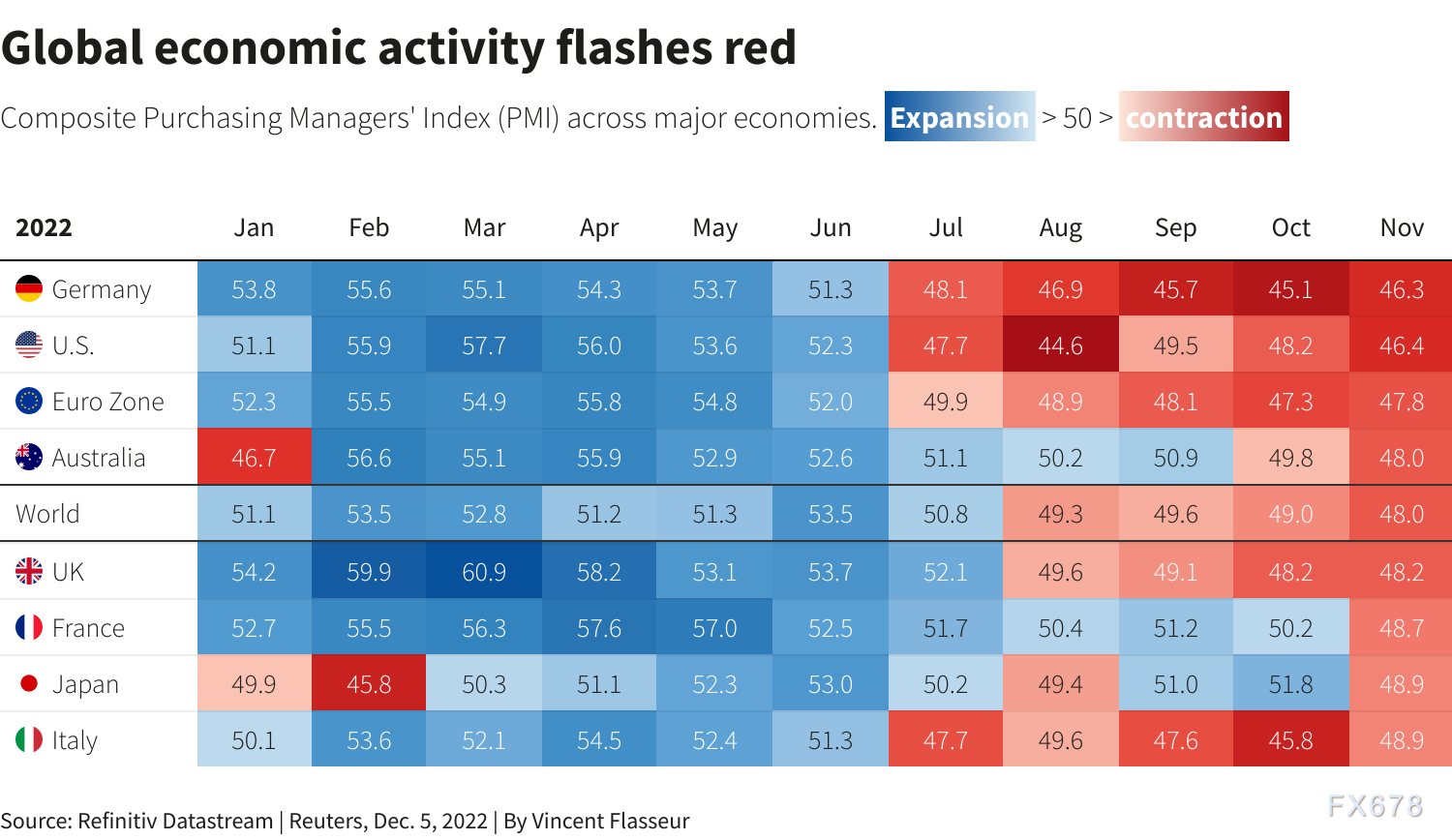

гҖҖгҖҖ关注欧зҫҺеӣҪ家12жңҲPMIж•°жҚ®

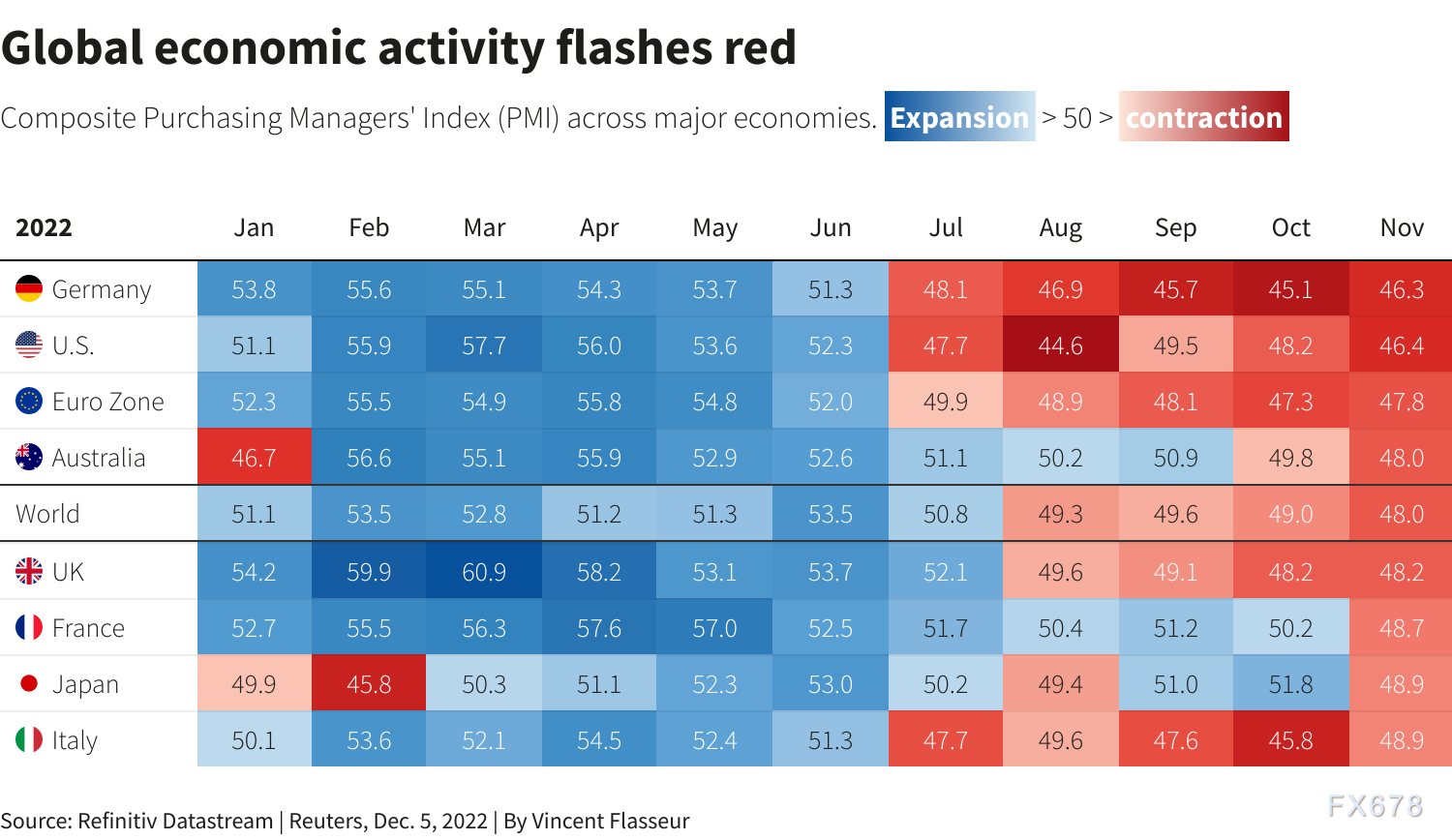

гҖҖгҖҖж Үжҷ®е…Ёзҗғе‘Ёдә”е°Ҷе…¬еёғзҡ„зҫҺеӣҪгҖҒиӢұеӣҪгҖҒеҫ·еӣҪгҖҒжі•еӣҪе’Ң欧е…ғеҢәз»јеҗҲйҮҮиҙӯз»ҸзҗҶдәәжҢҮж•°(PMI)еҲқеҖјйў„и®Ўе°ҶжҳҫзӨәдёҖдәӣжё©е’Ңзҡ„ж”№е–„пјҢдҪҶе…¶з»ҸжөҺжҙ»еҠЁйў„и®Ўе°ҶеҶҚж¬ЎдёӢйҷҚгҖӮж—Ҙжң¬11жңҲеҲ¶йҖ дёҡжҙ»еҠЁеҮәзҺ°дәҶиҝ‘дёӨе№ҙжқҘзҡ„йҰ–ж¬ЎиҗҺзј©гҖӮВ В В

еӣҫпјҡеҗ„з»ҸжөҺдҪ“з»јеҗҲйҮҮиҙӯз»ҸзҗҶдәәжҢҮж•°(PMI)иЎЁзҺ°

гҖҖгҖҖжңҖиҝ‘дёҖе‘ЁзҫҺе…ғеҮҖз©әеӨҙеӨҙеҜёеўһиҮі2021е№ҙ7жңҲд»ҘжқҘжңҖеӨҡ

гҖҖгҖҖж №жҚ®и·ҜйҖҸзҡ„и®Ўз®—е’ҢзҫҺеӣҪе•Ҷе“Ғжңҹиҙ§дәӨжҳ“委е‘ҳдјҡ(CFTC)дёҠе‘Ёдә”е…¬еёғзҡ„ж•°жҚ®пјҢжңҖиҝ‘дёҖе‘ЁжҠ•жңәе®ўжҢҒжңүзҫҺе…ғзҡ„еҮҖз©әеӨҙеӨҙеҜёеўһеҠ гҖӮ

гҖҖгҖҖжҲӘиҮі12жңҲ6ж—Ҙзҡ„дёҖе‘ЁпјҢзҫҺе…ғеҮҖз©әеӨҙеӨҙеҜёзҢӣеўһиҮі22.3дәҝзҫҺе…ғпјҢдёә2021е№ҙ7жңҲд»ҘжқҘжңҖеӨҡпјҢдёҠе‘Ёдёә9.38дәҝзҫҺе…ғгҖӮ

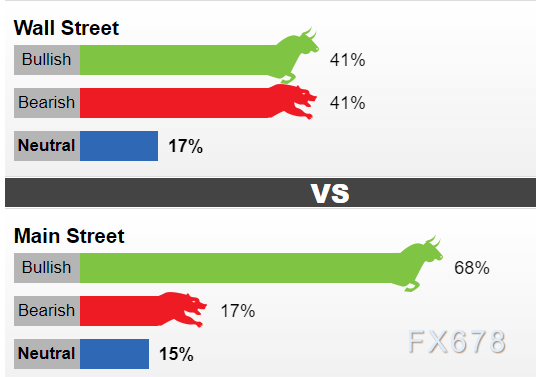

гҖҖгҖҖи°ғжҹҘпјҡж•ЈжҲ·зңӢж¶Ёжғ…з»ӘжҝҖеўһ

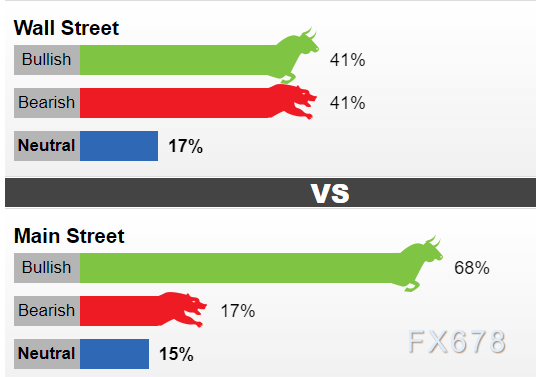

гҖҖгҖҖдёҠе‘ЁпјҢ17дҪҚеҚҺе°”иЎ—еҲҶжһҗеёҲеҸӮдёҺдәҶKitcoй»„йҮ‘е‘ЁеәҰи°ғжҹҘгҖӮзңӢеӨҡе’ҢзңӢз©әйҳөиҗҘеҗ„жңү7дәә(41%)пјҢдҪҷдёӢзҡ„3дҪҚеҲҶжһҗеёҲ(17%)йў„и®Ўжң¬е‘ЁйҮ‘д»·е°ҶжЁӘзӣҳйңҮиҚЎгҖӮ

гҖҖгҖҖдёҺжӯӨеҗҢж—¶пјҢеңЁдёҖйЎ№зҪ‘дёҠж°‘ж„Ҹи°ғжҹҘдёӯпјҢе…ұжңү661дәәжҠ•зҘЁгҖӮеңЁиҝҷдәӣеҸ—и®ҝиҖ…дёӯпјҢжңү450дәә(еҚ 68%)йў„и®Ўжң¬е‘ЁйҮ‘д»·е°ҶдёҠж¶ЁгҖӮеҸҰжңү115дәә(17%)и®ӨдёәйҮ‘д»·дјҡдёӢи·ҢпјҢ96дәә(15%)жҢҒдёӯжҖ§йў„жңҹгҖӮ

SIAиҙўеҜҢз®ЎзҗҶе…¬еҸёйҰ–еёӯеёӮеңәзӯ–з•ҘеёҲColinВ CieszynskiиҜҙпјҢзҫҺиҒ”еӮЁеҠ жҒҜд№Ӣж—…иҝҳжІЎжңүз»“жқҹпјҢеӣ жӯӨд»–зҹӯжңҹеҶ…зңӢз©әй»„йҮ‘гҖӮвҖңеҚідҪҝзҫҺиҒ”еӮЁж”ҫж…ўеҠ жҒҜжӯҘдјҗпјҢе®ғд№ҹеҸҜиғҪжҸҗй«ҳз»Ҳз«ҜеҲ©зҺҮпјҢиҝҷеҸҜиғҪдјҡжҸҗжҢҜ(зҫҺе…ғ)гҖӮвҖқ

гҖҖгҖҖ然иҖҢпјҢForexlive.comйҰ–еёӯеӨ–жұҮзӯ–з•ҘеёҲAdamВ ButtonиЎЁзӨәпјҢй»„йҮ‘е°Ҷ继з»ӯеҸ—зӣҠдәҺзҫҺиҒ”еӮЁдёҚйӮЈд№ҲжҝҖиҝӣзҡ„иЎҢеҠЁгҖӮпјҢеҚідҪҝзҫҺиҒ”еӮЁжҸҗй«ҳз»Ҳз«ҜеҲ©зҺҮпјҢй»„йҮ‘д»ҚеҸҜиғҪиЎЁзҺ°иүҜеҘҪпјҢеӣ дёәиҝҷд№ҹеўһеҠ дәҶз»ҸжөҺиЎ°йҖҖеҠ ж·ұзҡ„йЈҺйҷ©гҖӮ

гҖҖгҖҖвҖңеҖәеҲёеёӮеңәеҸ‘еҮәзҡ„дҝЎеҸ·жҳҜпјҢзҫҺиҒ”еӮЁе·Із»Ҹиө°еҫ—еӨӘиҝңдәҶпјҢз”ұдәҺејәеҠІзҡ„еӯЈиҠӮжҖ§еӣ зҙ пјҢеҠ дёҠзҫҺеӣҪзҡ„ж”ҜжҢҒжҖ§иҙ§еёҒж”ҝзӯ–пјҢзңӢж¶Ёй»„йҮ‘гҖӮзҺ°еңЁжҳҜиҙӯд№°й»„йҮ‘зҡ„ж—¶еҖҷдәҶгҖӮдҪ еңЁ12жңҲд№°е…Ҙй»„йҮ‘пјҢеңЁ2жңҲеҚ–еҮәгҖӮй»„йҮ‘зҡ„еӯЈиҠӮжҖ§дәӨжҳ“жҳҜжңҖеҸҜйў„жөӢзҡ„гҖӮвҖқ

еҢ—дә¬ж—¶й—ҙ10:42пјҢзҺ°иҙ§й»„йҮ‘зҺ°жҠҘ1789.11зҫҺе…ғ/зӣҺеҸёгҖӮ

й»„йҮ‘зҪ‘еЈ°жҳҺпјҡй»„йҮ‘зҪ‘иҪ¬иҪҪдёҠиҝ°еҶ…е®№пјҢдёҚиЎЁжҳҺиҜҒе®һе…¶жҸҸиҝ°пјҢд»…дҫӣжҠ•иө„иҖ…еҸӮиҖғпјҢ并дёҚжһ„жҲҗжҠ•иө„е»әи®®гҖӮжҠ•иө„иҖ…жҚ®жӯӨж“ҚдҪңпјҢйЈҺйҷ©иҮӘжӢ…гҖӮ