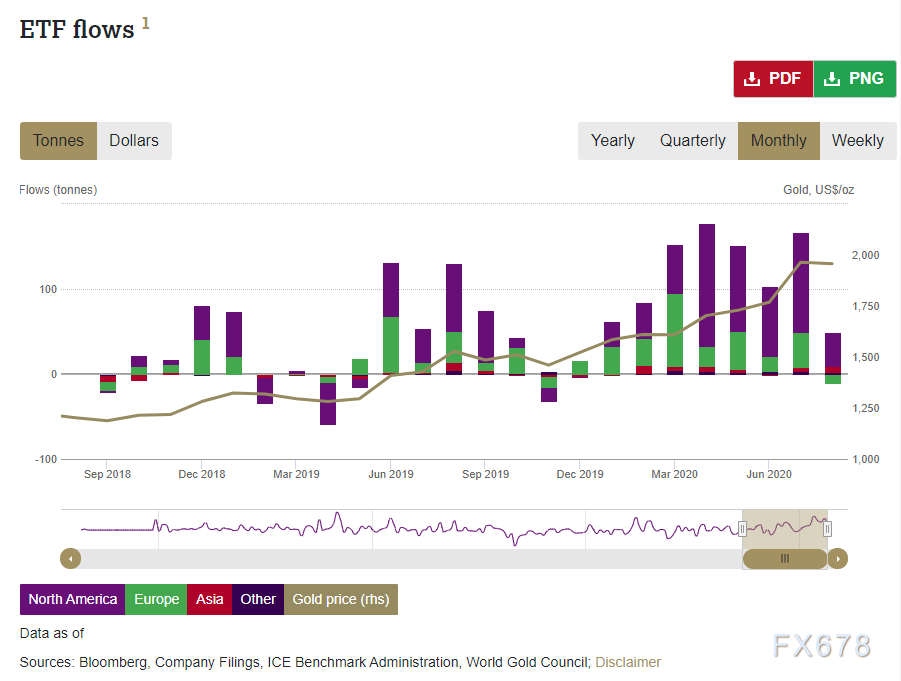

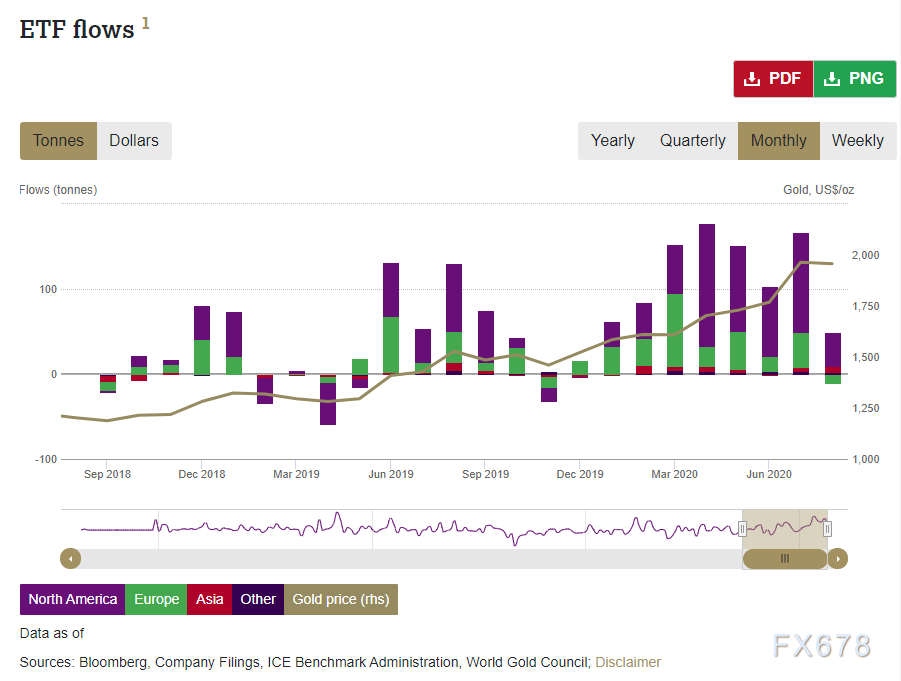

周四(9月10日)世界黄金协会公布了8月黄金ETF持仓。

尽管黄金ETF已经连续9月录得资金流入,但是8月的流入速度为2020年以来最低水平。

同时北美依然是黄金ETF持仓增加的主要来源,今年以来北美占黄金ETF资金总流入的三分之二。

不过8月亚洲黄金ETF持仓量明显上升,主要是因为中国和印度新推出的黄金ETF推动了持仓量明显上升,也凸显了该地区的需求升温。而欧洲因为欧元走强风险偏好回升,自2019年11月以来首度出现资金净流出。

总体而言,黄金ETF持仓量持续增加推动黄金8月创出纪录新高,但是随着8月流入速度放缓,黄金在8月末小幅走低,为5个月来首次。

同时黄金ETF和黄金期货持仓也出现了分化,后者近期的持仓量持续下降,因为黄金价格不断走高导致持有成本上升,因此成交量下降,未能体现黄金的走势。

从长期看,全球低利率和实际利率进一步下滑将继续支撑黄金,目前黄金已经在1900美元获得了稳固的支撑,同时经通胀调整后的黄金价格峰值为2800美元。因此从长期看继续支撑金价。

八月概述

黄金ETF及其类似产品在8月份连续第9个月录得资金流入,尽管是2020年月度最慢增速。

8月随着金价达到创纪录的2075.47美元,黄金ETF总计增加了39吨,相当于黄金ETF及其类似产品总的管理资产规模(AUM)的0.9%,约21亿美元。

随着股市继续攀升至历史新高,利率上升且收益率曲线变陡,投资者的黄金持仓增幅趋平,这使得黄金价格在8月末略微走低,为五个月来的首次。

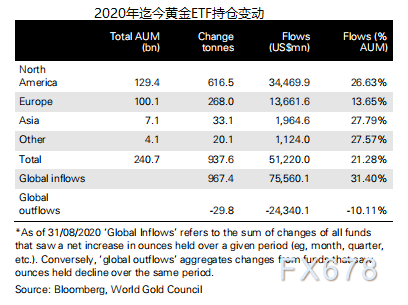

年初至今,黄金ETF全球净流入938吨(512亿美元),使黄金ETF全球持仓总量和AUM均达到了新的历史新高(3824吨和2410亿美元)。

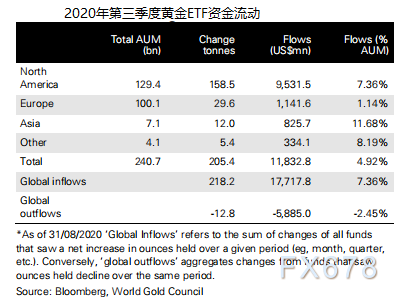

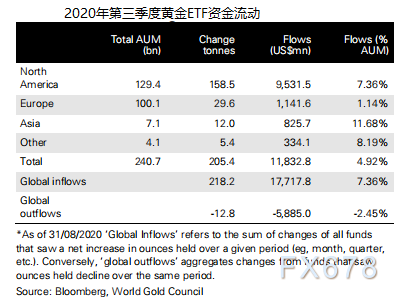

区域概况

8月份,在北美上市的16只基金的总持有量都有所增长,总计增加了41吨(25亿美元,占该地区总资产管理规模的1.9%),资金流入继续强劲。

在亚洲上市的黄金ETF资产大幅增加了7吨(合4.59亿美元,占该地区总资产管理规模6.5%),这是受投资者兴趣和亚洲新推出的基金推动的。两只新的中国黄金ETF加入。在印度,Nippon India Mutual今年8月推出了一只多资产基金,将部分投资于黄金ETF和黄金衍生品。虽然按照定义,这只基金并不符合黄金ETF的标准,但它是印度黄金ETF市场增长的一个例子。

在其他地区上市的基金的资金流入量为1.9吨(1.08亿美元,占该地区总资产管理规模2.7%)。

欧洲基金自2019年11月以来首次净流出11吨(9.37亿美元,占该地区总资产管理规模0.9%),受德国黄金ETF资金流出的推动。欧元走强(过去四个月欧元兑美元升值9%),以及该地区投资者情绪的改善,可能也是资金外流的原因之一。

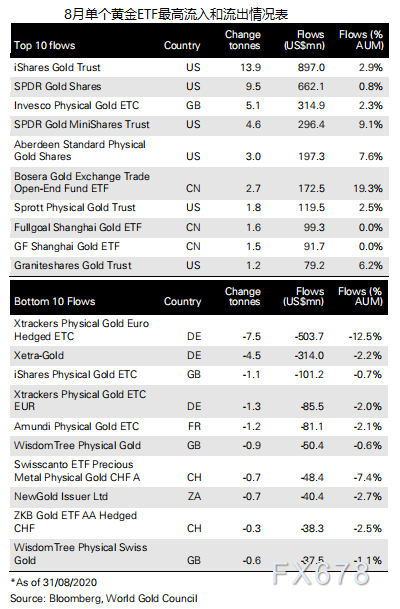

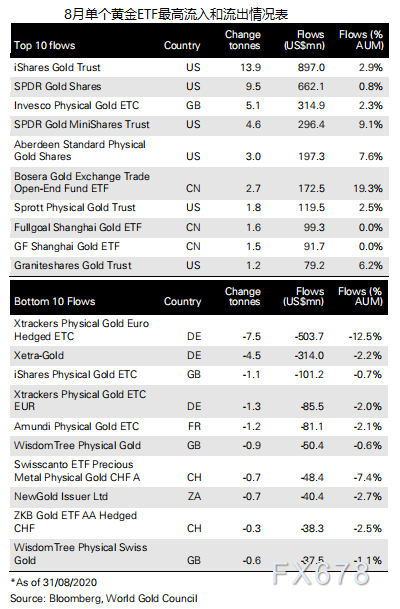

单个黄金ETF的资金流动

在北美,iShares Gold Trust引领全球资金流入,增加13.9吨(8.97亿美元,占该ETF资金管理规模的2.9%),其次是SPDR Gold Shares增加9.5吨(6.62亿美元,0.8%)。低成本领域领先的是SPDR Gold MiniShares,增长4.6吨(2.96亿美元,9.2%)和Aberdeen Standard Physical Gold Shares,增长3吨(1.97亿美元,7.6%)。

在欧洲,景顺实物黄金ETC是唯一流入量显着增加5.1吨(3.15亿美元,2.3%)的基金。三支德国基金主导了全球资金流出:Xtrackers Physical Gold Euro Hedged 7.5t(5.04亿美元,12.5%),其次是Xetra 4.5t(3.14亿美元,2.2%)和Xtrackers Physical ETC 1.3t(8600万美元,2.0%)

两只新基金在中国上市(Fullgoal上海黄金ETF和GF上海黄金ETF),共同为亚洲地区增加了3吨以上的资金流入。Bosera的上市基金吸引了2.7吨(1.73亿美元,19.3%)的资金流入该地区。

在其他地区,澳大利亚的ETFS金属证券增加了1.3吨(7900万美元,5.4%)。

流动性和头寸表明战略投资增加

由于交易量增加,金价在8月初创下历史新高,但仍远低于经通胀调整后的历史新高2800美元/盎司。同时,本月大盘股票交易量显着下降。例如,当月美国流动性最强的广泛市场股票指数ETF的交易量比2020年的平均每日交易量低50%。

COMEX黄金期货的交易者承诺(COT)报告量化了期货市场中的投机性头寸,这有时可以作为极端看涨或看跌水平的相反指标。

但今年以来,净多头头寸在2月达到了1209吨(630亿美元)的峰值后,尽管金价升至新高,但在8月份已大幅下降至778吨(490亿美元)。我们认为,这是因为通过COMEX黄金期货持有黄金头寸的成本增加阻碍了市场的参与,从而降低了COT分析的有效性。

低利率预期和较高的通胀准备金可能对金价构成好兆头

美联储主席鲍威尔在8月底宣布了美联储政策的重大转变。美国将不再先发制人的提高利率从而为不断走高的通胀降温,这表明利率可能会在多年内保持接近于零。这种货币政策哲学可能会渗入其他地区,并可能使负真实利率在全球大部分地区长期存在。

在8月底,欧洲央行甚至说他们的负利率政策到目前为止是成功的,也暗示他们的政策在可预见的未来可能仍然存在。反过来,如我们的《黄金中期展望》中所述,资产分配策略可能需要重新评估。

推动黄金需求的四个关键因素之一与黄金相对于其他资产的吸引力(或者说机会成本)有关。

黄金不像股票和债券那样支付股息或息票,因为它没有可能劝退一些投资者的交易对手风险。不过,在当前的利率环境中,这种潜在的不利因素在很大程度上消失了。所有发达国家的实际利率实际上都处于负值区间,这应该会使黄金的机会成本在更长的时间内保持在较低水平。同样,允许更高的通货膨胀也可能有助于黄金定价。黄金被视为完善的全球通胀对冲工具,从历史上看,在较高的通胀市场中黄金获得了更高的回报。例如,在美国,自1971年以来,CPI低于3%的情况下,黄金的名义回报率平均接近6%,而通胀率高于3%时,黄金的名义回报率平均为15%。

长期趋势

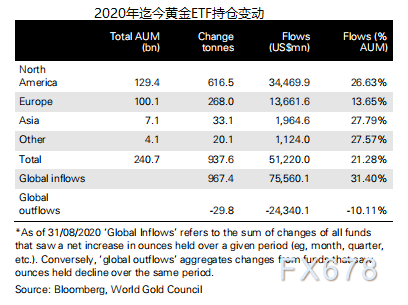

2020年迄今黄金ETF的流入量较2009年年度最大增幅646吨度最大增幅近50%。

在2020年的前八个月中,全球黄金ETF持有量(以吨为单位)增加了38%。截至今年八月,黄金ETF的资产管理规模已经增长了70%,吨位和持仓的价值总量继续创新高。

其中北美资金占今年迄今全球净流入的三分之二。

展望未来

从技术角度来看,我们在8月初讨论的超买情况已在很大程度上抵消了相对强度指数(RSI)(衡量动量的常用指标)从极端水平90跌至接近50,这通常被视为一个非常中性水平。黄金价格似乎也正在1900美元/盎司上方形成技术支撑,这可能为金价可能上涨提供基础。

经济和地缘政治与风险资产(如股票)之间的脱节仍然存在。美国的科技公司的估值水平已达到2000年代初科技泡沫时期的最高水平。例如,苹果的市值超过了欧洲的整个FTSE指数和美国的罗素2000。特斯拉成为美国第七大公司,仅次于伯克希尔·哈撒韦公司。随着该地区人气的改善,欧洲许多股票指数在这一年都转为正值。同时,在央行的支持下,投资级别和高收益公司债务均达到了历史最高水平。

正如我们在最近的《黄金需求趋势:2020年第二季度和七月ETF报告》中指出的那样,经济疲软已严重损害了珠宝,金条和硬币以及技术需求,在过去十年中,这些需求平均占黄金总需求的86%。但是,高风险、低利率和黄金的积极走势似乎足以抵消经济疲软导致的缺口。随着最近的需求转移,在2020年第二季度,只有32%的需求来自珠宝,金条,硬币和技术,其余的则来自投资(如黄金ETF)和中央银行。

在我们的《黄金中期展望》中,我们注意到越来越多的共识,即V形恢复可能正在演变为U形恢复,或者在随后的感染浪潮中我们甚至可能经历更多W形恢复。目前,疫情似乎正在反弹,不仅在美国,而且在早些时候已爆发的其他国家中也再次出现,最终的结果和影响还是非常未知的。

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?