在疫情引发的担忧、大规模的财政和货币政策以及负实际利率的推动下,投资者们再一次争相买入黄金,将其当做避险或对冲通胀的工具。截至今年8月15日,全球最大黄金ETFSPDRGoldShares(GLD)管理的资产已经超过780亿美元。

在近期金价回调盘整之际,投资者对金价后市上涨动能是否充足这个问题也越来越担忧。投资顾问公司BuckinghamAssetManagement研究主管LarrySwedroe提出,现在可能不是做多黄金的好时机。他这一判断主要是基于以下两点考虑。

一方面,最近黄金的反弹使其实际价格处于历史高位。

杜克大学金融学教授CampbellHarvey、前西方信托公司大宗商品投资组合经理ClaudeErb以及投资博客AbnormalReturns.com创始人兼编辑TadasViskanta的研究发现,黄金实际价格高企通常意味着,黄金变成了一种昂贵的通胀对冲工具,预期实际回报会很低。

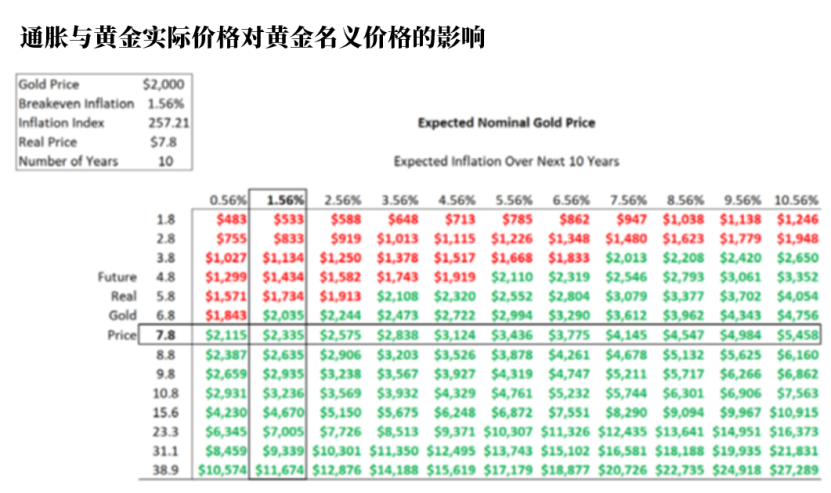

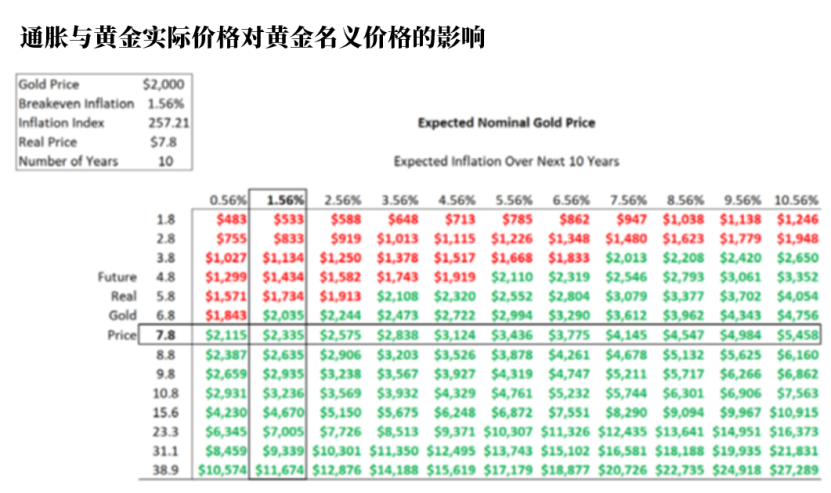

他们发现,在实际金价高企的情况下,均值回归将对未来金价走势产生巨大的负面影响。假设期限为10年,那么对于黄金投资者来说,影响将是每年回报降低6%。这可以从下表中看出。

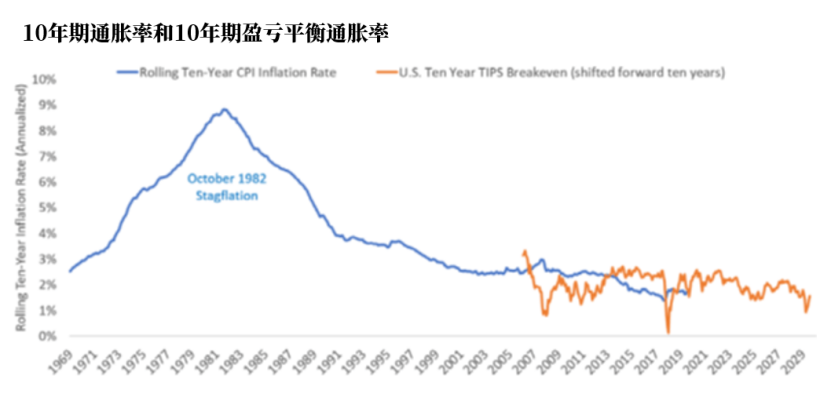

他们的研究发现,自1975年来,黄金实际价格高企往往发生在市场预计通胀将走高的时候:

历史上黄金暴涨的两个时期——1980年1月和2011年8月中,投资者对通胀风险的担忧程度都非常高。

这容易给人造成一种错觉,仿佛通胀预期上升跟金价上涨是一一对应的关系,但事实却并非如此:

在1980年1月和2011年8月黄金实际价格达到峰值的五年后,黄金价格分别下跌了55%和28%,其撇除通胀影响的实际价格分别下跌了67%和33%。当时通胀还在回升,但金价却没有同步走高。

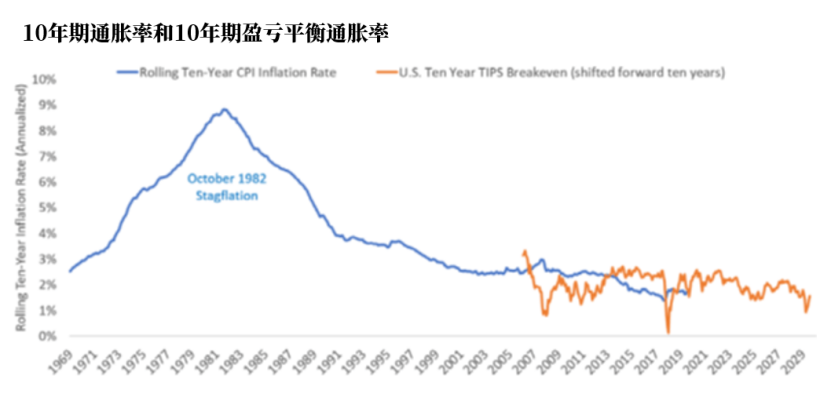

这也意味着,盲目因为通胀预期做多黄金可能并不是很理智。更何况,如今通胀依然低迷。截至2020年8月15日,盈亏平衡通胀率(10年期美债名义收益率与10年期通胀保值债券收益率的差值)为1.7%,低于目标值2%。

Erb等人指出:

"既然黄金投资的回报率在1980年和2011年都没有因通胀回升而上涨,那它这次又凭什么会不同呢?”

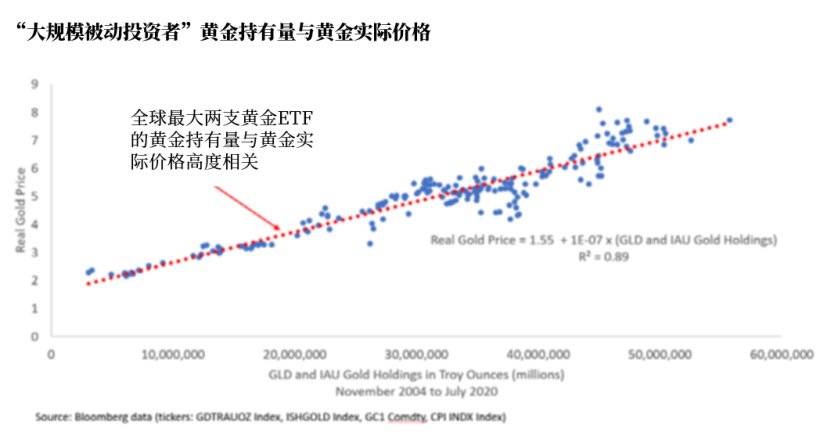

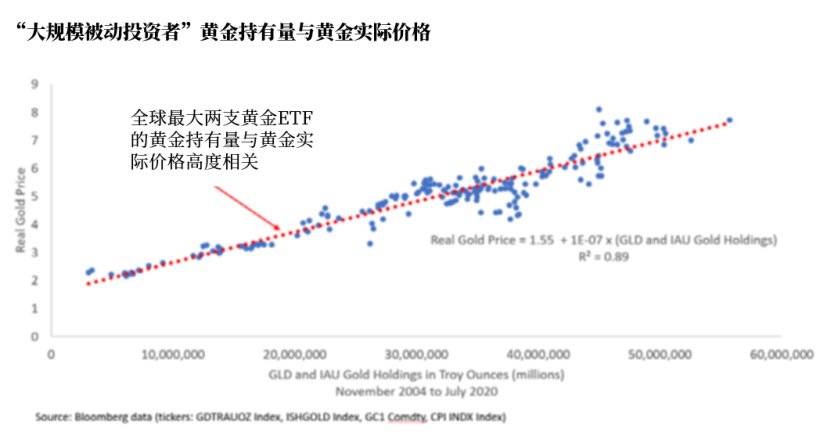

另外,他们还发现,大量被动投资者涌入黄金ETF可能会引起一段时期的“非理性繁荣”。

1996年,当时的美联储主席格林斯潘宣布市场已处于非理性繁荣。三年多后,黄金估值高出40%。Erb指出黄金实际价格的上涨与黄金ETF买家需求的增加高度相关。

Erb提到,如果太多资金在追逐过少的黄金,那么,“大规模被动投资者”持有的黄金越多,黄金的实际价格就可能上涨得越高。当然,非大规模被动投资者出售持有的黄金可能会降低黄金的实际价格。

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?