гҖҖгҖҖе‘Ёдә”(6жңҲ17ж—Ҙ)дәҡжҙІж—¶ж®өпјҢзҺ°иҙ§й»„йҮ‘йңҮиҚЎиө°ејұпјҢзӣ®еүҚдәӨжҠ•дәҺ1844.29йҷ„иҝ‘пјҢеӣһеҗҗдәҶйҡ”еӨңйғЁеҲҶж¶Ёе№…пјӣйҡ”еӨңйҮ‘д»·йңҮиҚЎиө°й«ҳпјҢзҫҺе…ғеӣ зҫҺиҒ”еӮЁдё»еёӯйІҚеЁҒе°”ж·ЎеҢ–7жңҲеҠ жҒҜ75дёӘеҹәзӮ№иҖҢеӨ§е№…еӣһиҗҪпјҢжҺЁеҠЁйҮ‘д»·дёҖеәҰж¶ЁиҮі1857зҫҺе…ғйҷ„иҝ‘гҖӮиҖҢдё”еҜ№з»ҸжөҺиЎ°йҖҖзҡ„жӢ…еҝ§жғ…з»ӘеҚҮжё©пјҢзҫҺеӣҪиӮЎеёӮеӨ§е№…дёӢи·ҢпјҢеҲӣиҝ‘дёҖе№ҙеҚҠж–°дҪҺпјҢд№ҹз»ҷйҮ‘д»·жҸҗдҫӣйҒҝйҷ©ж”Ҝж’‘гҖӮдёҚиҝҮпјҢеҜ№йҖҡиғҖйЈҷеҚҮзҡ„жӢ…еҝ§д№ҹдҝғдҪҝе…¶д»–еӨ®иЎҢ收зҙ§иҙ§еёҒж”ҝзӯ–пјҢз•Ҙеҫ®еҜ№йҮ‘д»·еҪўжҲҗеҺӢеҲ¶гҖӮ

гҖҖгҖҖе‘Ёдә”зҫҺе…ғжё©е’ҢеҸҚеј№пјҢд№ҹд»ӨйҮ‘д»·е°Ҹе№…жүҝеҺӢпјҢдҪҶзӣ®еүҚжқҘзңӢпјҢзҫҺе…ғзҹӯзәҝд»ҚжңүиҝӣдёҖжӯҘеӣһи°ғйЈҺйҷ©пјҢйҮ‘д»·зӣ®еүҚе®ҲеңЁ200ж—ҘеқҮзәҝ1843.70дёҠж–№пјҢиҝҷжңүжңӣз»ҷйҮ‘д»·иҝӣдёҖжӯҘйңҮиҚЎиө°й«ҳжҸҗдҫӣжңәдјҡпјҢдёҠж–№е…іжіЁ1880е…іеҸЈйҷ„иҝ‘йҳ»еҠӣгҖӮжң¬дәӨжҳ“ж—ҘйҮҚзӮ№е…іжіЁзҫҺиҒ”еӮЁдё»еёӯйІҚеЁҒе°”зҡ„и®ІиҜқпјҢеҜ№ж—Ҙжң¬еӨ®иЎҢеҲ©зҺҮеҶіи®®е’Ңдҝ„д№Ңең°зјҳеұҖеҠҝд№ҹйңҖиҰҒдәҲд»Ҙз•ҷж„ҸгҖӮ

еҹәжң¬йқўдё»иҰҒеҲ©еӨҡ

гҖҖгҖҖгҖҗеҫ·жі•ж„ҸдёүеӣҪйўҶеҜјдәәи®ҝй—®д№Ңе…Ӣе…°пјҢдёәе…¶еёҰжқҘеҠ е…Ҙ欧зӣҹеёҢжңӣгҖ‘

гҖҖгҖҖеҫ·еӣҪгҖҒжі•еӣҪе’Ңж„ҸеӨ§еҲ©зҡ„йўҶеҜјдәәе‘Ёеӣӣи®ҝй—®дәҶд№Ңе…Ӣе…°пјҢ并дёәе…¶еёҰжқҘдәҶеҠ е…Ҙ欧зӣҹзҡ„еёҢжңӣгҖӮд№Ңе…Ӣе…°иҝҮеҺ»жӣҫжҢҮиҙЈиҝҷеҮ дёӘеӣҪ家еҜ№еҹәиҫ…зҡ„ж”ҜжҢҒиҝҮдәҺи°Ёж…ҺгҖӮ

гҖҖгҖҖжі•еӣҪжҖ»з»ҹ马е…ӢйҫҷгҖҒеҫ·еӣҪжҖ»зҗҶжң”е°”иҢЁе’Ңж„ҸеӨ§еҲ©жҖ»зҗҶеҫ·жӢүеҹәи®ҝй—®еҲқе§ӢпјҢеҹәиҫ…е“Қиө·з©әиўӯиӯҰжҠҘпјҢдёүдҪҚйўҶеҜјдәәиҝҳе·Ўи§ҶдәҶйҷ„иҝ‘дёҖдёӘеңЁжҲҳдәүеҲқжңҹ被摧жҜҒзҡ„еҹҺй•ҮгҖӮ

гҖҖгҖҖеңЁдёҺд№Ңе…Ӣе…°жҖ»з»ҹжіҪиҝһж–ҜеҹәдёҫиЎҢдјҡи°ҲеҗҺпјҢдёүеӣҪйўҶеҜјдәәиЎЁзӨәпјҢд№Ңе…Ӣе…°еә”иў«з»ҷдәҲ欧зӣҹжҲҗе‘ҳеӣҪеҖҷйҖүиө„ж јгҖӮиҝҷдёҖиұЎеҫҒжҖ§е§ҝжҖҒе°ҶжӢүиҝ‘еҹәиҫ…дёҺ欧зӣҹзҡ„и·қзҰ»гҖӮВ

гҖҖгҖҖВ В В В

гҖҖгҖҖжң”е°”иҢЁиҜҙпјҢеҫ·еӣҪе·Із»ҸжҺҘ收дәҶ80дёҮеҗҚйҖғзҰ»еҶІзӘҒзҡ„д№Ңе…Ӣе…°йҡҫж°‘пјҢеҸӘиҰҒд№Ңе…Ӣе…°йңҖиҰҒпјҢеҫ·еӣҪе°Ҷ继з»ӯжҸҗдҫӣж”ҜжҢҒгҖӮвҖңд№Ңе…Ӣе…°еұһдәҺ欧жҙІеӨ§е®¶еәӯгҖӮвҖқ

гҖҖгҖҖВ В В В

гҖҖгҖҖеңЁжҲҳеңәдёҠпјҢд№Ңе…Ӣе…°е®ҳе‘ҳиҜҙпјҢеҶӣйҳҹд»ҚеңЁдёңйғЁеҹҺеёӮеҢ—йЎҝж¶…иҢЁе…ӢжҠөеҫЎдҝ„зҪ—ж–Ҝзҡ„еӨ§и§„жЁЎиҪ°зӮёпјҢ并жҸҸиҝ°дәҶеҚ—йғЁеҸҚж”»зҡ„ж–°иҝӣеұ•гҖӮдҪҶ他们иҜҙпјҢдёӨжқЎдё»иҰҒжҲҳзәҝдёҠзҡ„жҲҳж–—йғҪдҫқйқ иҘҝж–№жҸҗдҫӣжӣҙеӨҡжҸҙеҠ©пјҢе°Өе…¶жҳҜеӨ§зӮ®пјҢд»ҘеҜ№жҠ—дҝ„зҪ—ж–Ҝзҡ„е·ЁеӨ§зҒ«еҠӣдјҳеҠҝгҖӮ

гҖҖгҖҖвҖңжҲ‘们ж„ҹи°ўдјҷдјҙ们已з»ҸжҸҗдҫӣзҡ„ж”ҜжҢҒпјҢжҲ‘们жңҹеҫ…ж–°зҡ„дәӨд»ҳпјҢдё»иҰҒжҳҜйҮҚеһӢжӯҰеҷЁгҖҒзҺ°д»ЈзҒ«з®ӯзӮ®гҖҒеҸҚеҜјеј№йҳІеҫЎзі»з»ҹпјҢвҖқжіҪиҝһж–ҜеҹәеңЁдјҡи°ҲеҗҺиҜҙгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖ马е…ӢйҫҷиЎЁзӨәпјҢжі•еӣҪе°ҶеҠ еҝ«еҗ‘еҹәиҫ…иҝҗйҖҒжӯҰеҷЁгҖӮеңЁеёғйІҒеЎһе°”дёҫиЎҢзҡ„еҢ—зәҰеӣҪйҳІйғЁй•ҝдјҡи®®жүҝиҜәеҗ‘д№Ңе…Ӣе…°жҸҗдҫӣжӣҙеӨҡжӯҰеҷЁпјҢеҗҢж—¶еҲ¶е®ҡи®ЎеҲ’еҠ ејәеҢ—зәҰзҡ„дёңзҝјгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖвҖңиҝҷе°Ҷж„Ҹе‘ізқҖеҢ—зәҰе°ҶйғЁзҪІжӣҙеӨҡзҡ„жҲҳж–—зј–йҳҹ...еҠ ејәз©әдёӯгҖҒжө·дёҠе’ҢзҪ‘з»ңйҳІеҫЎпјҢд»ҘеҸҠйў„е…ҲйғЁзҪІзҡ„и®ҫеӨҮе’ҢжӯҰеҷЁеӮЁеӨҮпјҢвҖқеҢ—зәҰз§ҳд№Ұй•ҝеҸІжүҳи…ҫдјҜж јеңЁдёҖд»ҪеЈ°жҳҺдёӯиҜҙгҖӮ

гҖҖгҖҖжң”е°”иҢЁгҖҒ马е…Ӣйҫҷе’Ңеҫ·жӢүеҹәйғҪиЎЁзӨәеқҡе®ҡж”ҜжҢҒд№Ңе…Ӣе…°пјҢиҜҙ他们已з»ҸйҮҮеҸ–е®һйҷ…иЎҢеҠЁжқҘеҮҸ少欧жҙІеҜ№дҝ„зҪ—ж–ҜиғҪжәҗзҡ„дҫқиө–пјҢ并жҸҗдҫӣжӯҰеҷЁжқҘеё®еҠ©еҹәиҫ…гҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖдҪҶд№Ңе…Ӣе…°й•ҝжңҹд»ҘжқҘдёҖзӣҙжү№иҜ„жң”е°”иҢЁпјҢи®Өдёәеҫ·еӣҪжҸҗдҫӣжӯҰеҷЁзҡ„йҖҹеәҰзј“ж…ўпјҢиҖҢдё”дёҚж„ҝеҲҮж–ӯдёҺиҺ«ж–Ҝ科зҡ„з»ҸжөҺиҒ”зі»гҖӮиҖҢ马е…ӢйҫҷжӯӨеүҚеңЁдёҖж¬ЎйҮҮи®ҝдёӯиЎЁзӨәдҝ„зҪ—ж–Ҝз»қдёҚиғҪиў«вҖңзҫһиҫұвҖқпјҢд№Ңе…Ӣе…°еҜ№жӯӨиЎЁзӨәж„ӨжҖ’гҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖж„ҸеӨ§еҲ©жӣҫжҸҗеҮәдёҖйЎ№е’Ңе№іи®ЎеҲ’пјҢд№Ңе…Ӣе…°жӢ…еҝғиҜҘи®ЎеҲ’еҸҜиғҪдјҡеҜјиҮҙ他们йқўдёҙеүІи®©йўҶеңҹзҡ„еҺӢеҠӣгҖӮеңЁеҹәиҫ…дјҡи°ҲеҗҺпјҢ马е…ӢйҫҷиЎЁзӨәпјҢд»ҚйңҖиҰҒдёҺдҝ„зҪ—ж–ҜжҖ»з»ҹжҷ®дә¬е»әз«Ӣжҹҗз§ҚжІҹйҖҡжё йҒ“гҖӮ

гҖҖгҖҖгҖҗеҲ©зҺҮйЈҷеҚҮж•ҲжһңеҲқжҳҫпјҢзҫҺеӣҪеҠіеҠЁеҠӣеёӮеңәдјјеңЁйҷҚжё©жҲҝеұӢејҖе·ҘйӘӨйҷҚгҖ‘

гҖҖгҖҖзҫҺеӣҪдёҠе‘ЁеҲқиҜ·еӨұдёҡйҮ‘дәәж•°йҷҚе№…дҪҺдәҺйў„жңҹпјҢиЎЁжҳҺеҠіеҠЁеҠӣеёӮеңәжңүжүҖйҷҚжё©пјҢдҪҶд»Қз»ҙжҢҒзҙ§еј зҠ¶еҶөгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖи¶ҠжқҘи¶ҠеӨҡзҡ„иҝ№иұЎиЎЁжҳҺпјҢзҫҺиҒ”еӮЁдёәеҮҸзј“йңҖжұӮе’Ңе°ҶйҖҡиғҖзҺҮйҷҚиҮі2%зӣ®ж ҮиҖҢеҒҡеҮәзҡ„з§ҜжһҒеҠӘеҠӣејҖе§Ӣдә§з”ҹж•ҲжһңгҖӮ5жңҲжҲҝеұӢејҖе·ҘдёӢж»‘иҮі13дёӘжңҲдҪҺзӮ№пјҢиҖҢ6жңҲеӨ§иҘҝжҙӢжІҝеІёдёӯйғЁең°еҢәзҡ„е·ҘеҺӮжҙ»еҠЁдёӨе№ҙжқҘйҰ–ж¬ЎеҮәзҺ°иҗҺзј©гҖӮВ

гҖҖгҖҖВ В В В

гҖҖгҖҖз©ҶиҝӘеҲҶжһҗе…¬еҸёй«ҳзә§з»ҸжөҺеӯҰ家RyanВ SweetиҜҙпјҡвҖңйҡҸзқҖйҮ‘иһҚеёӮеңәжқЎд»¶ж”¶зҙ§е’Ңз»ҸжөҺдёӯеҜ№еҲ©зҺҮж•Ҹж„ҹзҡ„йўҶеҹҹеҜ№ж’Өиө°е®Ҫжқҫиҙ§еёҒж”ҝзӯ–дҪңеҮәеҸҚеә”пјҢзҫҺиҒ”еӮЁжӯЈеңЁеҫ—еҲ°е®ғжғіиҰҒзҡ„ж•ҲжһңгҖӮвҖқ

гҖҖгҖҖВ В В В

гҖҖгҖҖеҠіе·ҘйғЁиЎЁзӨәпјҢжҲӘиҮі6жңҲ11ж—ҘеҪ“е‘ЁпјҢеҲқиҜ·еӨұдёҡйҮ‘дәәж•°дёӢйҷҚ3000дәәпјҢз»ҸеӯЈиҠӮи°ғж•ҙеҗҺдёә22.9дёҮдәәгҖӮи°ғжҹҘзҡ„з»ҸжөҺеӯҰ家д№ӢеүҚйў„жөӢпјҢжңҖиҝ‘дёҖе‘ЁеҲқиҜ·еӨұдёҡйҮ‘дәәж•°дёә21.5дёҮдәәгҖӮВ

гҖҖгҖҖВ В В В

гҖҖгҖҖзӣёеҜ№дәҺд№ӢеүҚдёҖе‘Ёзҡ„е·ЁеӨ§еўһе№…пјҢжңҖиҝ‘дёҖе‘Ёзҡ„йҷҚе№…еҫ®дёҚи¶ійҒ“пјҢз”іиҜ·дәәж•°д»ҚжҺҘиҝ‘дә”дёӘжңҲй«ҳзӮ№гҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖдјҒдёҡжҠҘе‘Ҡзҡ„иЈҒе‘ҳдәәж•°дёҖзӣҙеңЁзЁіжӯҘдёҠеҚҮпјҢдё»иҰҒжҳҜеңЁз§‘жҠҖе’ҢжҲҝең°дә§иЎҢдёҡгҖӮе°Ҫз®ЎеҰӮжӯӨпјҢиҮӘ3жңҲйӘӨйҷҚиҮі16.6дёҮдәәзҡ„53е№ҙдҪҺзӮ№д»ҘжқҘпјҢеҲқиҜ·еӨұдёҡйҮ‘дәәж•°дёҖзӣҙйҷ·дәҺдёҖдёӘзӢӯзӘ„еҢәй—ҙеҶ…гҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖзҫҺиҒ”еӮЁдё»еёӯйІҚеЁҒе°”е‘Ёдёүе‘ҠиҜүи®°иҖ…пјҢвҖңеҠіеҠЁеҠӣеёӮеңәд»Қ然йқһеёёзҙ§еј пјҢвҖқиҖҢдё”вҖңеҠіеҠЁеҠӣйңҖжұӮйқһеёёејәеҠІвҖқгҖӮзҫҺиҒ”еӮЁиҮӘ3жңҲд»ҘжқҘе·Іе°Ҷе…¶жҢҮж Үйҡ”еӨңеҲ©зҺҮжҸҗй«ҳдәҶ150дёӘеҹәзӮ№гҖӮВ

гҖҖгҖҖ4жңҲеә•жңү1140дёҮдёӘиҒҢдҪҚз©әзјәгҖӮжҲӘиҮі6жңҲ4ж—ҘеҪ“е‘ЁпјҢз»ӯиҜ·еӨұдёҡйҮ‘дәәж•°еўһеҠ 3000дәәпјҢиҫҫеҲ°131.2дёҮдәәгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖвҖңе°ұзӣ®еүҚиҖҢиЁҖпјҢдҫӣйңҖеӨұиЎЎе°ҶдҪҝз”іиҜ·дәәж•°дҝқжҢҒеңЁдҪҺж°ҙе№іпјҢвҖқHighВ FrequencyВ EconomicsйҰ–еёӯзҫҺеӣҪз»ҸжөҺеӯҰ家RubeelaВ FarooqiиҜҙпјҢвҖңдҪҶйҡҸзқҖзҫҺиҒ”еӮЁз»§з»ӯж’Өиө°е®Ҫжқҫж”ҝзӯ–д»ҘеҮҸзј“йңҖжұӮпјҢз”іиҜ·дәәж•°еҸҜиғҪејҖе§Ӣе‘ҲдёҠеҚҮи¶ӢеҠҝгҖӮвҖқ

гҖҖгҖҖжң¬е‘Ёе…¬еёғзҡ„еҸҰдёҖйЎ№ж•°жҚ®жҳҫзӨәпјҢзҫҺеӣҪ5жңҲйӣ¶е”®й”Җе”®ж„ҸеӨ–дёӢйҷҚпјҢиҝҷдёӨйЎ№ж•°жҚ®еҠ еү§дәҶдәә们еҜ№з»ҸжөҺиЎ°йҖҖзҡ„жӢ…еҝ§гҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖеҜ№еҲ©зҺҮжңҖж•Ҹж„ҹзҡ„жҲҝең°дә§еёӮеңәжӯЈеңЁж”ҫзј“пјҢдҪҶиҝҷеҸҜиғҪжңүеҠ©дәҺдҪҝдҪҸжҲҝдҫӣеә”е’ҢйңҖжұӮжҒўеӨҚдёҖиҮҙ并йҷҚдҪҺжҲҝд»·гҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖзҫҺеӣҪе•ҶеҠЎйғЁзҡ„еҸҰдёҖд»ҪжҠҘе‘ҠжҳҫзӨәпјҢ5жңҲжҲҝеұӢејҖе·ҘзҺҮеӨ§е№…дёӢйҷҚ14.4%пјҢз»ҸеӯЈиҠӮжҖ§и°ғж•ҙеҗҺе№ҙзҺҮдёә154.9дёҮеҘ—пјҢжҳҜ2021е№ҙ4жңҲд»ҘжқҘзҡ„жңҖдҪҺж°ҙе№ігҖӮз»ҸжөҺеӯҰ家д№ӢеүҚйў„жөӢжҲҝеұӢејҖе·Ҙе№ҙзҺҮе°ҶдёӢж»‘иҮі170.1дёҮеҘ—гҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖдҪҸе®…е»әзӯ‘и®ёеҸҜдёӢйҷҚ7.0%пјҢе№ҙзҺҮдёә169.5дёҮеҘ—гҖӮе‘Ёдёүзҡ„дёҖйЎ№и°ғжҹҘжҳҫзӨәпјҢеҸҚеә”е»әзӯ‘е•ҶдҝЎеҝғзҡ„е…ЁзҫҺжҲҝеұӢе»әзӯ‘е•ҶеҚҸдјҡ/еҜҢеӣҪ银иЎҢдҪҸжҲҝеёӮеңәжҢҮж•°6жңҲеҲӣдёӢдёӨе№ҙж–°дҪҺпјҢжҪңеңЁд№°е®¶жөҒйҮҸеҲҶйЎ№жҢҮж ҮиҮӘ2020е№ҙ6жңҲд»ҘжқҘйҰ–ж¬Ўи·Ңз ҙ50зҡ„иҚЈжһҜеҲҶж°ҙеІӯгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖ5жңҲпјҢеңЁдҪҸе®…е»әи®ҫдёӯеҚ жҜ”жңҖеӨ§зҡ„еҚ•жҲ·дҪҸе®…ејҖе·ҘзҺҮдёӢйҷҚдәҶ9.2%пјҢе№ҙзҺҮдёә105.1дёҮеҘ—пјҢдёә2020е№ҙ8жңҲд»ҘжқҘжңҖдҪҺгҖӮдёңеҢ—йғЁең°еҢәзҡ„ејҖе·ҘзҺҮдёҠеҚҮпјҢдҪҶдёӯиҘҝйғЁгҖҒеҚ—йғЁе’ҢиҘҝйғЁең°еҢәзҡ„ејҖе·ҘзҺҮдёӢйҷҚгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖзҫҺеӣҪдҪҸе®…иҙ·ж¬ҫжҠөжҠјжңәжһ„жҲҝиҙ·зҫҺ(FreddieВ Mac)е‘ЁеӣӣжҠҘе‘Ҡз§°пјҢ30е№ҙжңҹеӣәжҒҜжҠөжҠјиҙ·ж¬ҫеҲ©зҺҮжң¬е‘Ёи·іж¶Ё55дёӘеҹәзӮ№пјҢиҫҫеҲ°13е№ҙеҚҠй«ҳзӮ№5.78%гҖӮиҝҷжҳҜиҮӘ1987е№ҙд»ҘжқҘжңҖеӨ§зҡ„еҚ•е‘ЁеҚҮе№…гҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖй«ҳзӣӣе°Ҷ第дәҢеӯЈеәҰеӣҪеҶ…з”ҹдә§жҖ»еҖј(GDP)йў„дј°дёӢи°ғдәҶ0.2дёӘзҷҫеҲҶзӮ№пјҢжҠҳеҗҲжҲҗе№ҙзҺҮдёәеўһй•ҝ2.8%гҖӮйҰ–еӯЈзҫҺеӣҪз»ҸжөҺиҗҺзј©дәҶ1.5%гҖӮ

гҖҖгҖҖFWDBONDSзҡ„йҰ–еёӯз»ҸжөҺеӯҰ家ChristopherВ RupkeyиҜҙпјҡвҖңзҫҺиҒ”еӮЁжҝҖиҝӣдё”зӘҒ然ең°ж”¶зҙ§ж”ҝзӯ–еҸҜиғҪеҫҲеҝ«дјҡйҒӯиҜҹз—…пјҢз§°е…¶и®©иЎ°йҖҖд№ӢйЈҺеҗ№иҝӣжқҘгҖӮвҖқ

гҖҖгҖҖВ В В

гҖҖгҖҖгҖҗзҫҺиҒ”еӮЁиЎҢеҠЁжҲ–еј•еҸ‘з»ҸжөҺиЎ°йҖҖгҖ‘

гҖҖгҖҖзү©д»·йЈһж¶ЁжӯЈеңЁжҠҳзЈЁзҫҺеӣҪдәәгҖӮдҪҶвҖңжІ»з–—вҖқйҖҡиғҖд№ҹе°ҶеёҰжқҘз—ӣиӢҰпјҢз”ҡиҮіеҸҜиғҪйңҖиҰҒд»ҳеҮәз»ҸжөҺиЎ°йҖҖзҡ„д»Јд»·вҖ”вҖ”иҖҢиҝҷеҸҜиғҪеҸ‘з”ҹеңЁзҫҺеӣҪжҖ»з»ҹд№”В·жӢңзҷ»д»»еҶ…гҖӮ

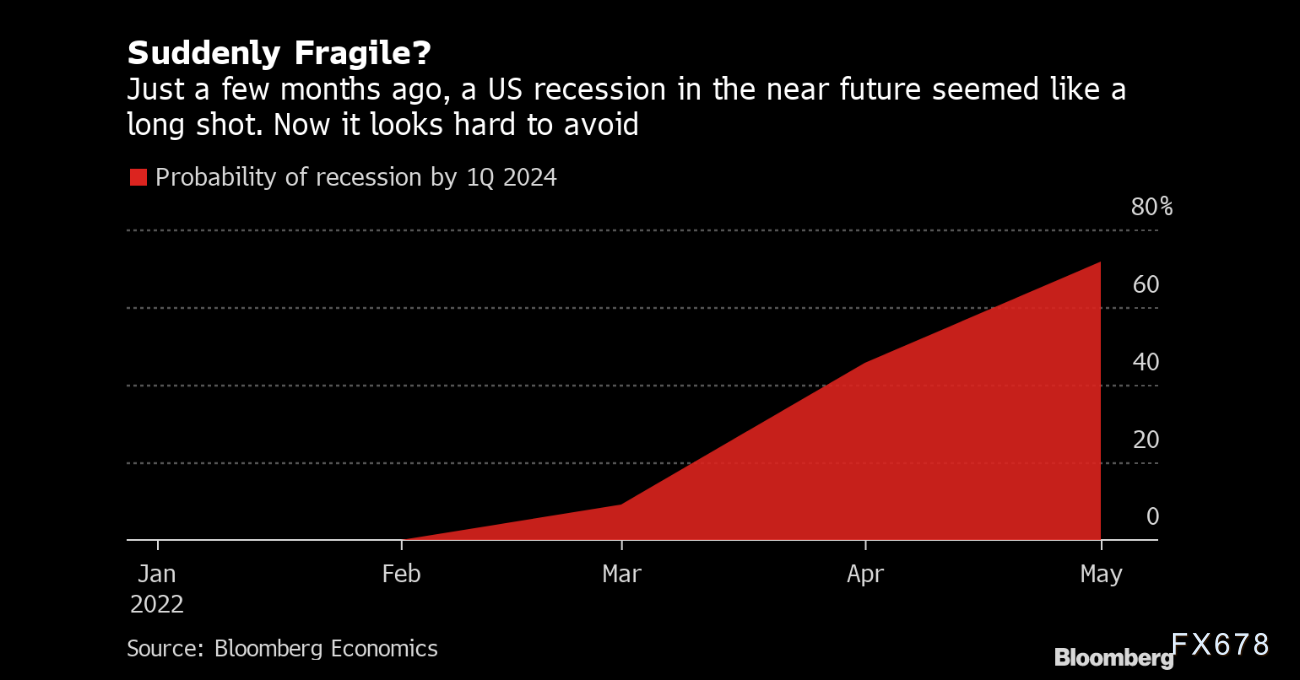

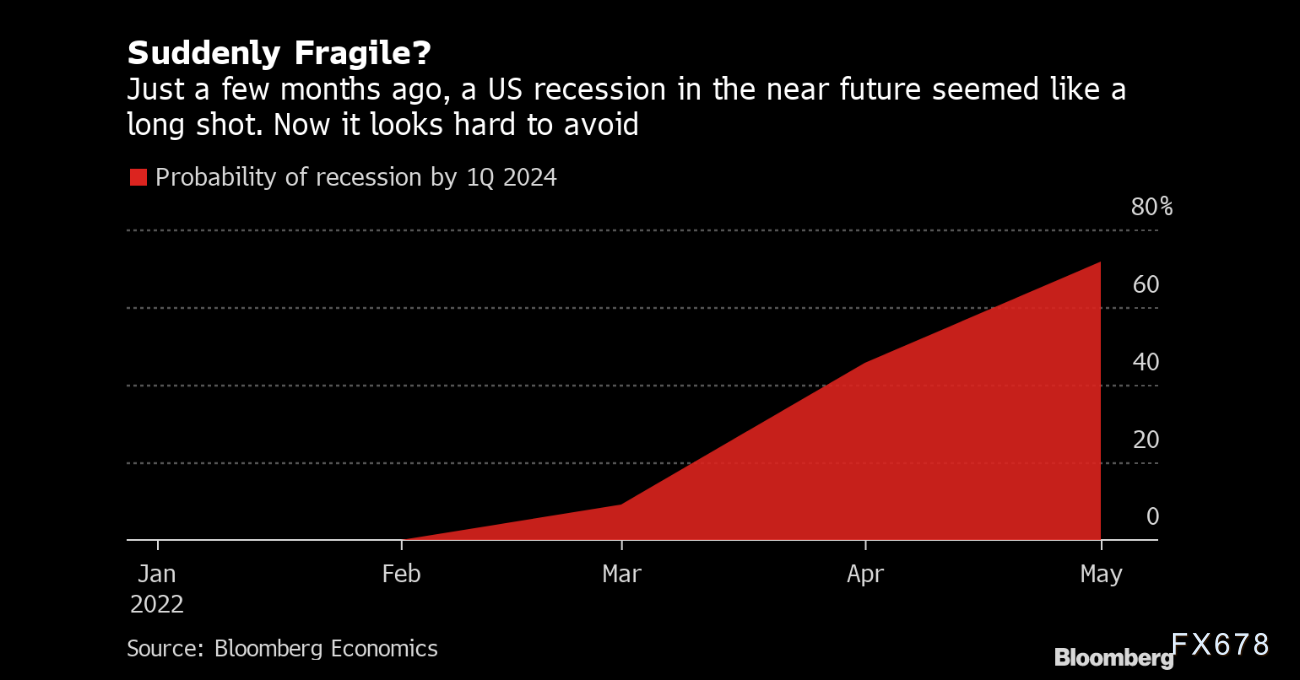

гҖҖгҖҖж №жҚ®еҪӯеҚҡз»ҸжөҺз ”з©¶зҡ„жңҖж–°йў„дј°пјҢзҫҺеӣҪз»ҸжөҺеҲ°2024е№ҙеҲқдёӢж»‘зҡ„жҰӮзҺҮзҺ°еңЁжҺҘиҝ‘еӣӣеҲҶд№ӢдёүпјҢиҖҢе°ұеңЁеҮ дёӘжңҲеүҚпјҢиҝҷз”ҡиҮійғҪжҜ«ж— иҝ№иұЎгҖӮ

гҖҖгҖҖВ

гҖҖгҖҖзҫҺиҒ”еӮЁе‘ЁдёүйҮҮеҸ–дәҶиҝ‘дёүеҚҒе№ҙжқҘеҠӣеәҰжңҖеӨ§зҡ„дёҖж¬ЎеҠ жҒҜиЎҢеҠЁпјҢеұ•зҺ°еҮәдёҺйҖҡиғҖж–—дәүзҡ„еҶіеҝғгҖӮеҪ“еӨ®иЎҢиЎҢй•ҝиҝҷд№ҲеҠӘеҠӣең°и®©з»ҸжөҺеҮҸйҖҹж—¶пјҢ他们еҫҖеҫҖжңҖз»ҲеҜјиҮҙз»ҸжөҺйҖҶиҪ¬гҖӮ

гҖҖгҖҖжҠ•иө„иҖ…еҢҶеҝҷжҠјжіЁиҝҷдёҖзіҹзі•зҡ„з»“жһңпјҢжҺЁеҠЁиӮЎзҘЁе’ҢеҖәеҲёжҡҙи·ҢгҖӮзңјзңӢзқҖйҖҖдј‘йҮ‘зј©ж°ҙгҖҒж—Ҙз”Ёе“Ғд»·ж је’Ңе…¬е…ұдәӢдёҡиҙ№з”ЁдёҠж¶ЁпјҢзҫҺеӣҪж¶Ҳиҙ№иҖ…з§°пјҢ他们зҺ°еңЁеҜ№з»ҸжөҺзҡ„жӮІи§ӮзЁӢеәҰиҫҫеҲ°еӣӣеҚҒеӨҡе№ҙжқҘд№ӢжңҖгҖӮ

гҖҖгҖҖеҖјеҫ—жҢҮеҮәзҡ„жҳҜпјҢиҝҷдёҖеҲҮеҸ‘з”ҹеңЁзҫҺеӣҪж¶Ҳиҙ№иҖ…д»Қ然жүӢжҸЎеӨ§йҮҸзҺ°йҮ‘иҖҢдё”еӨұдёҡзҺҮжҺҘиҝ‘еҺҶеҸІдҪҺзӮ№зҡ„ж—¶еҖҷгҖӮ

гҖҗзҫҺиӮЎе‘Ёеӣӣжҡҙи·ҢпјҢеӣ зҫҺиҒ”еӮЁзӯүе…ЁзҗғеӨҡеӣҪеӨ®иЎҢеҠ жҒҜеҠ еү§з»ҸжөҺиЎ°йҖҖжӢ…еҝ§гҖ‘

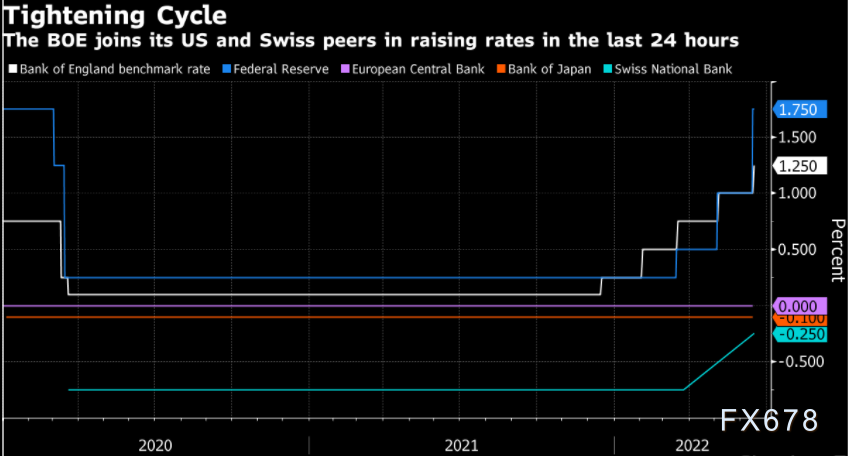

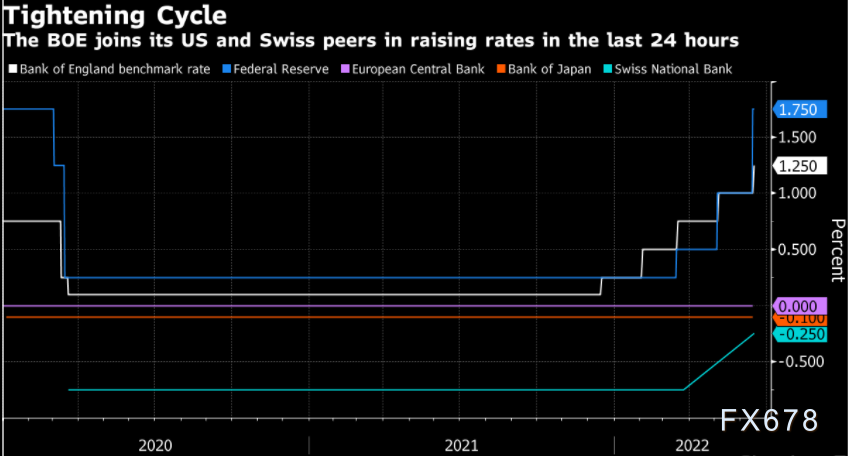

гҖҖгҖҖзҫҺеӣҪдёүеӨ§иӮЎжҢҮе‘ЁеӣӣеңЁе№ҝжіӣжҠӣе”®дёӯеӨ§е№…收дҪҺпјҢеӣ з»ҸжөҺиЎ°йҖҖеҝ§иҷ‘еҠ еү§пјҢеңЁзҫҺиҒ”еӮЁе‘ЁдёүиҝӣиЎҢдәҶиҮӘ1994е№ҙд»ҘжқҘжңҖеӨ§е№…еәҰзҡ„еҠ жҒҜд№ӢеҗҺпјҢе…ЁзҗғеӨҡеӣҪеӨ®д№ҹзә·зә·йҮҮеҸ–иЎҢеҠЁжҠ‘еҲ¶дёҚж–ӯдёҠеҚҮзҡ„йҖҡиғҖгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖйҒ“жҢҮи·Ң2.42%пјҢдёә2021е№ҙ1жңҲд»ҘжқҘйҰ–次收дәҺ3дёҮзӮ№дёӢж–№гҖӮзәіжҢҮи·Ң4.08%пјҢеҲӣ2020е№ҙ11жңҲд»ҘжқҘж–°дҪҺпјӣж Үжҷ®500жҢҮж•°и·Ң3.25%пјҢеҲӣ2020е№ҙ12жңҲдёӢж—¬д»ҘжқҘж–°дҪҺпјҢдёәдёғдёӘдәӨжҳ“ж—ҘжқҘ第е…ӯж—ҘдёӢи·ҢгҖӮж Үжҷ®500жҢҮж•°е’ҢзәіжҢҮеңЁзҶҠеёӮеҢәй—ҙи¶Ҡйҷ·и¶Ҡж·ұпјҢж Үжҷ®500жҢҮж•°е·Іиҫғиҝ‘еҚҠе№ҙеҺҶеҸІй«ҳзӮ№и·ҢзәҰ24%пјҢзәіжҢҮеҲҷиҫғеүҚжңҹй«ҳзӮ№и·ҢзәҰ34%гҖӮйҒ“жҢҮиҫғ1жңҲд»ҪеҺҶеҸІй«ҳзӮ№и·ҢзәҰ19%пјҢи·қзҶҠеёӮвҖңдёҖжӯҘд№ӢйҒҘвҖқгҖӮеҚҺ尓街并没жңүе…ідәҺзҶҠеёӮзҡ„е®ҳж–№е®ҡд№үпјҢдҪҶеёӮеңәжңүзҹӯжңҹжҚҹеӨұиҮіе°‘20%еҚідёәзҶҠеёӮзҡ„иҜҙжі•гҖӮ

е‘ЁдёүиӮЎеёӮдёҠж¶ЁпјҢд№ӢеүҚзҫҺиҒ”еӮЁдёҖеҰӮйў„жңҹжҝҖиҝӣеҠ жҒҜ75дёӘеҹәзӮ№пјҢеё®еҠ©иҜҘжҢҮж•°з»“жқҹдәҶ1жңҲеҲқд»ҘжқҘжҢҒз»ӯж—¶й—ҙжңҖй•ҝзҡ„иҝһи·Ңиө°еҠҝгҖӮдҪҶжҳҜпјҢз‘һеЈ«е’ҢиӢұеӣҪе‘ЁеӣӣеҠ жҒҜеҶҚж¬ЎзӮ№зҮғдәҶдәә们зҡ„жӢ…еҝ§пјҢеҚіеҗ„еӣҪеӨ®иЎҢйҒҸеҲ¶йҖҡиғҖзҡ„еҠӘеҠӣеҸҜиғҪеҜјиҮҙе…Ёзҗғз»ҸжөҺеўһй•ҝеӨ§е№…ж”ҫзј“жҲ–еҮәзҺ°иЎ°йҖҖгҖӮ

гҖҖгҖҖвҖңиҝҷе°ұжҳҜдәә们д»ҠеӨ©йҮҚж–°иҜ„дј°зҡ„й—®йўҳпјҚеҮәзҺ°з»ҸжөҺиЎ°йҖҖзҡ„жҰӮзҺҮжңүеӨҡеӨ§пјҢдјҒдёҡеҲ©ж¶ҰжҳҜеҗҰдјҡиҫҫеҲ°еҲҶжһҗеёҲзҡ„йў„дј°пјҢиҝҳжҳҜдјҡиў«жӢүдҪҺпјҢвҖқU.S.В BankВ WealthВ ManagementдҪҚдәҺжҳҺе°јйҳҝжіўеҲ©ж–Ҝзҡ„AscentВ PrivateВ WealthВ Groupзҡ„е…ЁзҗғжҠ•иө„зӯ–з•ҘеёҲTomВ HainlinиҜҙпјҢвҖңз‘һеЈ«еӨ®иЎҢд»ҠеӨ©и®©жүҖжңүдәәеӨ§еҗғдёҖжғҠпјҢ他们иҜҙжҲ‘们еҜ№з‘һйғҺејәеҠҝдёҚйӮЈд№ҲжӢ…еҝғпјҢжӣҙжӢ…еҝғйҖҡиғҖгҖӮвҖқ

гҖҖгҖҖж Үжҷ®500жҢҮж•°11дёӘдё»иҰҒжқҝеқ—еқҮ收дҪҺпјҢдҪҶйҳІеҫЎеһӢж¶Ҳиҙ№еҝ…йңҖе“ҒиӮЎи·‘иөўеӨ§зӣҳпјҢеӣ жІғе°”зҺӣгҖҒйҖҡз”ЁзЈЁеқҠ(GeneralВ Mills)е’Ңе®қжҙҒзӯүжҳҜдёәж•°дёҚеӨҡзҡ„дёҠж¶ЁдёӘиӮЎгҖӮж Үжҷ®500жҢҮж•°дёӯеҸӘжңү14еҸӘжҲҗеҲҶиӮЎж”¶й«ҳгҖӮ

гҖҖгҖҖжҲҗй•ҝиӮЎйҒӯеҸ—йҮҚеҲӣпјҢж Үжҷ®жҲҗй•ҝиӮЎжҢҮж•°дёӢи·Ң3.75%пјҢзәіжҢҮиҮӘ5жңҲеҲқд»ҘжқҘ第дә”次收дҪҺ4%жҲ–жӣҙеӨҡгҖӮ

гҖҖгҖҖзҫҺиҒ”еӮЁе®һзҺ°з»ҸжөҺиҪҜзқҖйҷҶзҡ„еёҢжңӣжӯЈеңЁз ҙзҒӯпјҢеҜҢеӣҪ银иЎҢеҲҶжһҗеёҲзҺ°йў„и®Ўз»ҸжөҺйҷ·е…ҘиЎ°йҖҖзҡ„еҸҜиғҪжҖ§и¶…иҝҮ50%гҖӮе…¶д»–иӯҰе‘ҠиЎ°йҖҖйЈҺйҷ©дёҠеҚҮзҡ„银иЎҢеҢ…жӢ¬еҫ·ж„Ҹеҝ—银иЎҢе’Ңж‘©ж №еЈ«дё№еҲ©гҖӮ

гҖҖгҖҖиў«з§°дёәеҚҺе°”иЎ—жҒҗжғ§жҢҮж Үзҡ„CBOEеёӮеңәжіўеҠЁзҺҮжҢҮж•°еҚҮиҮіз•ҘдҪҺдәҺжң¬е‘ЁзЁҚж—©и§ҰеҸҠзҡ„дёҖдёӘжңҲй«ҳдҪҚ35.05зҡ„ж°ҙе№ігҖӮи®ёеӨҡеҲҶжһҗеёҲйў„и®ЎпјҢжіўеҠЁзҺҮжҢҮж•°е°ҶиҫҫеҲ°40е·ҰеҸіпјҢиҝҷжҳҜжҠӣе”®еҺӢеҠӣеҸҜиғҪи§ҰйЎ¶зҡ„дҝЎеҸ·д№ӢдёҖгҖӮ

гҖҖгҖҖеҲҶжһҗеёҲжҢҮеҮәпјҢпјҢйҡҸзқҖиӮЎеёӮе’ҢеҖәеёӮеҮәзҺ°жҠӣе”®пјҢй»„йҮ‘е°Ҷ继з»ӯжҲҗдёәйҮҚиҰҒзҡ„жҠ•иө„з»„еҗҲеӨҡе…ғеҢ–е·Ҙе…·гҖӮ

гҖҖгҖҖгҖҗзҫҺе…ғеӨ§и·ҢпјҢи§ҒйЎ¶йЈҺйҷ©еўһеҠ гҖ‘

гҖҖгҖҖе‘ЁеӣӣзҫҺе…ғе…‘дёҖзҜ®еӯҗиҙ§еёҒдёӢи·Ң1%пјҢи§ҰеҸҠ103.41зҡ„дёүж—ҘжңҖдҪҺпјҢзҫҺиҒ”еӮЁе‘Ёдёүе®Јеёғд»Ҙж•°еҚҒе№ҙжқҘжңҖеӨ§зҡ„е№…еәҰеҠ жҒҜпјҢдҪҶйҡҸеҗҺи°ғйҷҚеүҚжҷҜпјҢе‘ҠиҜүжҠ•иө„иҖ…иҝҷз§ҚеҠ жҒҜе№…еәҰдёҚеӨӘеҸҜиғҪеҸҳеҫ—еёёи§ҒгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖдё°дёҡ银иЎҢ(Scotiabank)йҰ–еёӯиҙ§еёҒзӯ–з•ҘеёҲShaunВ OsborneеңЁдёҖд»ҪжҠҘе‘ҠдёӯиЎЁзӨәпјҡвҖңйЈҺйҷ©еҒҸеҘҪз–ІиҪҜе°ҶдёәзҫҺе…ғжҸҗдҫӣдёҖдәӣж”Ҝж’‘пјҢдҪҶжҲ‘们д»Қ然дёҚзЎ®е®ҡзҫҺе…ғжҳҜеҗҰжңүиғҪеҠӣд»ҺеҪ“еүҚзҡ„ж°ҙе№іеӨ§е№…дёҠж¶ЁгҖӮвҖқ

гҖҖгҖҖеҲҶжһҗеёҲи®ӨдёәпјҢжҠ•иө„иҖ…еҜ№зҫҺиҒ”еӮЁдјҡйҳ»жӯўз»ҸжөҺиЎ°йҖҖзҡ„еҲ°жқҘжҢҒжҖҖз–‘жҖҒеәҰпјҢиҝҷеүҠејұдәҶзҫҺе…ғжҢҮж•°зҡ„еҗёеј•еҠӣпјҢиҖҢеҜ№з»ҸжөҺиЎ°йҖҖжӢ…еҝ§еҜјиҮҙиҺ·еҲ©дёӢйҷҚзҡ„йў„жңҹеҜјиҮҙе…ЁзҗғиӮЎеёӮеҮәзҺ°жһҒз«ҜжҠӣе”®гҖӮ

гҖҖгҖҖOANDAй«ҳзә§еҲҶжһҗеёҲEdwardВ MoyaиЎЁзӨәпјҢвҖңз”ұдәҺеҜ№зҫҺеӣҪз»ҸжөҺзҡ„жҠјжіЁжӯЈеңЁдёӢйҷҚпјҢй»„йҮ‘зҺ°еңЁејҖе§Ӣжҳҫеҫ—зӣёеҪ“жңүеҗёеј•еҠӣгҖӮзҫҺе…ғж¶ЁеҠҝе·Із»Ҹи§ҰйЎ¶пјҢжҠ•иө„иҖ…зҺ°еңЁжӯЈеңЁеҜ»жұӮйҒҝйҷ©пјҢй»„йҮ‘дәӨжҳ“зңӢиө·жқҘзӣёеҪ“жңүеҗёеј•еҠӣгҖӮвҖқ

еҹәжң¬йқўдё»иҰҒеҲ©з©ә

гҖҖгҖҖгҖҗиӢұеӣҪеӨ®иЎҢеҶҚж¬Ўе°Ҹе№…еҚҮжҒҜпјҢдҪҶиЎЁзӨәе·ІеҮҶеӨҮеҘҪйҮҮеҸ–ејәжңүеҠӣзҡ„иЎҢеҠЁгҖ‘

гҖҖгҖҖиӢұеӣҪеӨ®иЎҢе‘ЁеӣӣеқҡжҢҒе№ізЁіеҚҮжҒҜжӯҘдјҗпјҢе°Ҫз®Ўе…¶д»–еӨ®иЎҢйҮҮеҸ–дәҶжӣҙзҙ§жҖҘзҡ„иЎҢеҠЁпјҢдҪҶе®ғиЎЁзӨәеҮҶеӨҮеңЁеҝ…иҰҒж—¶йҮҮеҸ–вҖңејәжңүеҠӣвҖқзҡ„иЎҢеҠЁпјҢд»Ҙж¶ҲйҷӨе®ғзҺ°еңЁйў„и®Ўе°Ҷй«ҳиҫҫ11%зҡ„йҖҡиғҖжүҖеёҰжқҘзҡ„еҚұйҷ©гҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖеңЁзҫҺиҒ”еӮЁе°ҶеҲ©зҺҮжҸҗй«ҳ75дёӘеҹәзӮ№пјҢеҲӣдёӢ1994е№ҙд»ҘжқҘжңҖеӨ§еҚҮжҒҜе№…еәҰзҡ„дёҖеӨ©еҗҺпјҢиӢұеӣҪеӨ®иЎҢе°Ҷ银иЎҢеҲ©зҺҮеҶҚж¬ЎжҸҗй«ҳ25дёӘеҹәзӮ№пјҢеҚідҪҝе®ғиӯҰе‘ҠиҜҙиӢұеӣҪзҡ„з»ҸжөҺеңЁ4-6жңҲд»Ҫе°ҶеҮәзҺ°иҗҺзј©гҖӮ

иҙ§еёҒж”ҝзӯ–委е‘ҳдјҡд»Ҙ6-3зҡ„жҠ•зҘЁз»“жһңе°ҶеҲ©зҺҮжҸҗй«ҳеҲ°1.25%пјҢдёҺ5жңҲд»Ҫзҡ„жҠ•зҘЁз»“жһңзӣёеҗҢпјҢ少数委е‘ҳиөһжҲҗеҚҮжҒҜ50дёӘеҹәзӮ№гҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖиӢұеӣҪзҡ„жҢҮж ҮеҲ©зҺҮзӣ®еүҚеӨ„дәҺ2009е№ҙ1жңҲд»ҘжқҘзҡ„жңҖй«ҳж°ҙе№іпјҢеҪ“ж—¶е…ЁзҗғйҮ‘иһҚеҚұжңәиӮҶиҷҗпјҢеҖҹж¬ҫжҲҗжң¬иў«еүҠеҮҸгҖӮиҝҷжҳҜиҮӘеҺ»е№ҙ12жңҲиӢұеӣҪеӨ®иЎҢжҲҗдёәж–°еҶ з–«жғ…д№ӢеҗҺ第дёҖдёӘ收зҙ§иҙ§еёҒж”ҝзӯ–зҡ„дё»иҰҒеӨ®иЎҢд»ҘжқҘзҡ„第дә”ж¬ЎеҠ жҒҜгҖӮВ

гҖҖгҖҖВ В В В

гҖҖгҖҖдҪҶдёҖдәӣжү№иҜ„иҖ…иҜҙпјҢе®ғзҡ„иЎҢеҠЁеӨӘж…ўпјҢж— жі•йҳ»жӯўйҖҡиғҖзҡ„дёҠеҚҮеңЁи–Әиө„еҚҸи®®е’ҢйҖҡиғҖйў„жңҹдёӯеҸҳеҫ—ж №ж·ұи’ӮеӣәпјҢд»Һй•ҝжңҹжқҘзңӢжҚҹе®ідәҶз»ҸжөҺгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖиӢұеӣҪеӨ®иЎҢжҢҮеҮәпјҡвҖңиҝӣдёҖжӯҘжҸҗй«ҳ银иЎҢеҲ©зҺҮзҡ„规模гҖҒйҖҹеәҰе’Ңж—¶жңәе°ҶеҸҚжҳ 委е‘ҳдјҡеҜ№з»ҸжөҺеүҚжҷҜе’ҢйҖҡиғҖеҺӢеҠӣзҡ„иҜ„дј°гҖӮ委е‘ҳдјҡе°Ҷзү№еҲ«иӯҰжғ•жӣҙжҢҒд№…зҡ„йҖҡиғҖеҺӢеҠӣзҡ„иҝ№иұЎпјҢ并еңЁеҝ…иҰҒж—¶йҮҮеҸ–жңүеҠӣзҡ„еә”еҜ№жҺӘж–ҪгҖӮвҖқ

гҖҖгҖҖе°Ҫз®Ўз»ҸжөҺеӯҰ家们еҜ№иӢұеӣҪеӨ®иЎҢзҡ„ж–°жҺӘиҫһжҳҜеҗҰзңҹзҡ„еҖҫеҗ‘дәҺеңЁжңӘжқҘеҮ дёӘжңҲеҶ…йҮҮеҸ–жҝҖиҝӣиЎҢеҠЁиҝӣиЎҢдәҶиҫ©и®әпјҢдҪҶжҠ•иө„иҖ…е·Із»Ҹе°ҶиӢұеӣҪеӨ®иЎҢеңЁ8жңҲ4ж—ҘдёҫиЎҢзҡ„дёӢдёҖж¬Ўдјҡи®®дёҠдёҠи°ғ50дёӘеҹәзӮ№зҡ„еҸҜиғҪжҖ§е®ҡдёә60%д»ҘдёҠгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖж‘©ж №еӨ§йҖҡиЎЁзӨәпјҢиӢұеӣҪеӨ®иЎҢе…ідәҺејәжңүеҠӣиЎҢеҠЁзҡ„иҜҙжі•жҳҜй№°жҙҫзҡ„пјҢдёәжӣҙеӨ§е№…еәҰзҡ„еҠ жҒҜжү“ејҖдәҶеӨ§й—ЁгҖӮ

гҖҖгҖҖВ В В В

гҖҖгҖҖж‘©ж №еӨ§йҖҡз»ҸжөҺеӯҰ家AllanВ MonksиҜҙпјҡвҖңжҲ‘们е°Ҷ8жңҲд»Ҫзҡ„еҠ жҒҜе№…еәҰе®ҡдёә50дёӘеҹәзӮ№пјҢеӣ дёәжҲ‘们预计иӢұеӣҪеӨ®иЎҢдёҚдјҡеҫҲеҝ«еҫ—еҲ°е…ідәҺйҖҡиғҖжҢҒз»ӯжҖ§зҡ„жӣҙеҘҪж¶ҲжҒҜгҖӮвҖқ

гҖҖгҖҖВ В В В

гҖҖгҖҖгҖҗз‘һеЈ«еӨ®иЎҢж„ҸеӨ–еҚҮжҒҜ50дёӘеҹәзӮ№пјҢжҳҜиҮӘ2007е№ҙжқҘйҰ–ж¬ЎеҠ жҒҜгҖ‘

гҖҖгҖҖз‘һеЈ«еӨ®иЎҢеҮәдәәж„Ҹж–ҷең°иҮӘ2007е№ҙд»ҘжқҘйҰ–ж¬ЎеҠ жҒҜпјҢд»Ҙеә”еҜ№еҚҮжё©зҡ„йҖҡиҙ§иҶЁиғҖгҖӮд»ҘиЎҢй•ҝThomasВ JordanдёәйҰ–зҡ„ж”ҝзӯ–еҲ¶е®ҡиҖ…е‘ЁеӣӣеҠ е…Ҙе…ЁзҗғеӨ®иЎҢзҙ§зј©ж”ҝзӯ–зҡ„иЎҢеҲ—пјҢе°Ҷж”ҝзӯ–еҲ©зҺҮдёҠи°ғ50дёӘеҹәзӮ№иҮі-0.25%гҖӮ他们иҝҳиЎЁзӨәпјҢеҸҜиғҪйңҖиҰҒиҝӣдёҖжӯҘзҙ§зј©гҖӮ

гҖҖгҖҖвҖңдёҚиғҪжҺ’йҷӨеңЁеҸҜйў„и§Ғзҡ„жңӘжқҘжңүеҝ…иҰҒиҝӣдёҖжӯҘжҸҗй«ҳж”ҝзӯ–еҲ©зҺҮд»ҘзЁіе®ҡйҖҡиғҖпјҢвҖқз‘һеЈ«еӨ®иЎҢеңЁдёҖд»ҪеЈ°жҳҺдёӯиЎЁзӨәгҖӮ

гҖҖгҖҖеҸҰеӨ–пјҢеҫ·еӣҪеҖәеҲёе’Ң欧е…ғеҢәеҖәеҲёдёӢи·ҢпјҢиҙ§еёҒеёӮеңәеҠ еӨ§дәҶеҜ№ж¬§жҙІеӨ®иЎҢеҠ жҒҜзҡ„жҠјжіЁгҖӮ

гҖҖгҖҖеҫ·еӣҪдә”е№ҙжңҹеҖәеҲёж”¶зӣҠзҺҮи·іж¶Ё12дёӘеҹәзӮ№иҮі1.56%пјӣиҙ§еёҒеёӮеңәеҜ№е№ҙеә•еүҚеҠ жҒҜзҡ„йў„жңҹй«ҳиҫҫ189дёӘеҹәзӮ№пјҢиҫғе‘ЁдёүдёҠж¶Ё12дёӘеҹәзӮ№пјҢ7жңҲеҚҮжҒҜзҡ„е®ҡд»·еҲҷдёҠж¶Ё1дёӘеҹәзӮ№иҮі35дёӘеҹәзӮ№гҖӮ

гҖҖгҖҖжҠ•иө„иҖ…е’Ңз»ҸжөҺеӯҰ家е…ҲеүҚеҜ№з‘һеЈ«еӨ®иЎҢеҸҜиғҪзҡ„еҶіе®ҡе°ұе·ІжңүеҲҶжӯ§пјҢйҮ‘иһҚеёӮеңәзҡ„е®ҡд»·йў„жңҹиҜҘеӨ®иЎҢдјҡдёҠи°ғеҲ©зҺҮпјҢдҪҶз»ҸжөҺеӯҰ家预жөӢдјҡжҢүе…өдёҚеҠЁгҖӮ

гҖҖгҖҖз‘һеЈ«еӨ®иЎҢиҝҷдёҖеҮәдәәж„Ҹж–ҷзҡ„еҶіе®ҡдјҙйҡҸзқҖйҖҡиғҖеүҚжҷҜзҡ„иҪ¬еҸҳпјҢиҜҘеӨ®иЎҢзӣ®еүҚйў„и®Ўд»Ҡе№ҙйҖҡиғҖзҺҮдёә2.8%пјҢ2023е№ҙдёә1.9%пјҢ2024е№ҙдёә1.6%гҖӮиҝҷиҝңй«ҳдәҺ3жңҲд»Ҫж—¶йў„жөӢзҡ„д»Ҡе№ҙдёә2.1%гҖҒ2023е№ҙе’Ң2024е№ҙдёә0.9%гҖӮ

гҖҖгҖҖгҖҗжҫіж–°й“¶иЎҢзҺ°йў„и®Ўж–°иҘҝе…°иҒ”еӮЁ7жңҲд»Ҫе’Ң8жңҲд»ҪйғҪе°ҶеҠ жҒҜ50дёӘеҹәзӮ№гҖ‘

гҖҖгҖҖж №жҚ®з”өйӮ®жҠҘе‘ҠпјҢжҫіж–°й“¶иЎҢзҡ„ж–°иҘҝе…°з»ҸжөҺеӯҰ家зҺ°йў„и®Ўж–°иҘҝе…°иҒ”еӮЁ7жңҲе’Ң8жңҲд»ҪйғҪе°ҶжҠҠе®ҳж–№зҺ°йҮ‘еҲ©зҺҮдёҠи°ғ50дёӘеҹәзӮ№гҖӮжӯӨеүҚйў„жөӢ7дёәжңҲд»ҪеҠ жҒҜ50дёӘеҹәзӮ№пјҢ8жңҲд»ҪеҠ жҒҜ25дёӘеҹәзӮ№гҖӮ

гҖҖгҖҖвҖңжҲ‘们д»Қ然и®ӨдёәпјҢж–°иҘҝе…°иҒ”еӮЁжӢүеҠЁеҶ…йңҖд№Ӣеҝ«дјҡд»ӨдәәжғҠ讶гҖӮдҪҶйүҙдәҺжңҖиҝ‘еҮ е‘ЁеҸ‘еёғзҡ„жңҲеәҰеҠіеҠЁеҠӣеёӮеңәе’ҢйҖҡиғҖжҢҮж ҮиЎЁзҺ°зЁіеҒҘпјҢжҲ‘们没жңүж—¶й—ҙзӯүеҫ…ж•°жҚ®и¶іеӨҹиө°иҪҜпјҢи®©ж–°иҘҝе…°иҒ”еӮЁ8жңҲд»ҪеҸҜд»ҘжҒўеӨҚеҲ°еҠ жҒҜ25дёӘеҹәзӮ№вҖқ

гҖҖгҖҖйў„и®ЎеӣӣеӯЈеәҰе°ҶиҝӣдёҖжӯҘдёӨж¬ЎеҠ жҒҜ25дёӘеҹәзӮ№пјҢе®ҳж–№зҺ°йҮ‘еҲ©зҺҮеҲ°2022е№ҙеә•е°ҶиҫҫеҲ°3.5пј…зҡ„еі°еҖј

гҖҖгҖҖж•ҙдҪ“жқҘзңӢпјҢе…ЁзҗғеӨ®иЎҢйҖҗжӯҘеҠ жҒҜпјҢиҖҢдё”жңӘжқҘеҖҫеҗ‘дәҺе°ҶиҝӣдёҖжӯҘеӨ§е№…жҢҒз»ӯеҠ жҒҜпјҢе°ҶдјҡеўһеҠ жҢҒжңүй»„йҮ‘зҡ„жңәдјҡжҲҗжң¬пјҢеңЁдёӯй•ҝзәҝдјҡйҷҗеҲ¶йҮ‘д»·зҡ„дёҠж¶Ёз©әй—ҙгҖӮ

гҖҖгҖҖеҗҺеёӮеүҚзһ»

гҖҖгҖҖFXStreetйҰ–еёӯеҲҶжһҗеёҲеҲҶжһҗеёҲValeriaВ Bednarikй»„йҮ‘зҹӯжңҹеүҚжҷҜзңӢж¶ЁпјҢ并еҸҜиғҪеҗ‘1875.00зҫҺе…ғ/зӣҺеҸёз»§з»ӯеүҚиҝӣгҖӮ

гҖҖгҖҖBednarikиЎЁзӨәпјҢд»ҺжҠҖжңҜи§’еәҰжқҘзңӢпјҢй»„йҮ‘зҡ„ж—ҘзәҝеӣҫжҳҫзӨәж—ҘзӣҠеўһй•ҝзҡ„зңӢж¶ЁжҪңеҠӣгҖӮйҮ‘д»·е·ІзӘҒз ҙ20ж—Ҙ移еҠЁе№іеқҮзәҝе’Ң200ж—Ҙ移еҠЁе№іеқҮзәҝпјҢиҖҢжҠҖжңҜжҢҮж ҮеңЁдёӯзәҝйҷ„иҝ‘жҸҗдҫӣжё©е’Ңзҡ„зңӢж¶ЁеҖҫеҗ‘гҖӮ

гҖҖгҖҖBednarikжҢҮеҮәпјҢ4е°Ҹж—¶еӣҫжҳҫзӨәпјҢжҠҖжңҜжҢҮж Үеқҡе®ҡең°иө°й«ҳпјҢеҸҚжҳ еҮәејәзғҲзҡ„д№°е…Ҙе…ҙи¶ЈгҖӮдёҺжӯӨеҗҢж—¶пјҢйҮ‘д»·е·Із»ҸзӘҒз ҙдәҶжүҖжңүдё»иҰҒ移еҠЁе№іеқҮзәҝгҖӮ100е‘ЁжңҹеқҮзәҝе’Ң200е‘ЁжңҹеқҮзәҝеңЁ1846зҫҺе…ғ/зӣҺеҸёйҷ„иҝ‘жұҮеҗҲпјҢжҸҗдҫӣзҹӯжңҹж”Ҝж’‘гҖӮ

гҖҖгҖҖзҫҺиҒ”еӮЁдё»еёӯйІҚеЁҒе°”и®ІиҜқе°ҶжҳҜе‘Ёдә”еёӮеңәе…іжіЁзҡ„дё»иҰҒдәӢ件гҖӮжҠ•иө„иҖ…е°ҶдәҶи§ЈзҫҺиҒ”еӮЁе®ЈеёғеҠ жҒҜ75дёӘеҹәзӮ№иғҢеҗҺзҡ„зҗҶеҝөгҖӮдёҺжӯӨеҗҢж—¶пјҢеҜ№7жңҲд»Ҫиҙ§еёҒж”ҝзӯ–зҡ„жҢҮеҜјд№ҹе°Ҷе…·жңүйҮҚиҰҒж„Ҹд№үгҖӮ

гҖҖгҖҖйҒ“еҜҢзҺҜзҗғжҠ•иө„йЎҫй—®е…¬еҸё(StateВ StreetВ GlobalВ Advisors)йҰ–еёӯй»„йҮ‘зӯ–з•ҘеёҲGeorgeВ Milling-StanleyеңЁжҺҘеҸ—йҮҮи®ҝж—¶иЎЁзӨәпјҢеңЁзҫҺиҒ”еӮЁеҠ жҒҜ75дёӘеҹәзӮ№(иҝҷжҳҜ28е№ҙжқҘжңҖеӨ§зҡ„еҠ жҒҜе№…еәҰ)еҗҺпјҢйҮ‘д»·иЎЁзҺ°иүҜеҘҪпјҢеҜ№жӯӨ他并дёҚж„ҹеҲ°ж„ҸеӨ–гҖӮ

гҖҖгҖҖMilling-StanleyиЎҘе……з§°пјҢзҫҺиҒ”еӮЁжңҖз»ҲеҒҡеҮәзҡ„д»»дҪ•еҶіе®ҡйғҪе°ҶеҜ№й»„йҮ‘жңүеҲ©гҖӮвҖңеҰӮжһңзҫҺиҒ”еӮЁеҠ жҒҜзҡ„йҖҹеәҰдёҚеӨҹеҝ«пјҢйӮЈд№ҲйҖҡиҙ§иҶЁиғҖе°Ҷ继з»ӯдёҠеҚҮпјҢеҰӮжһңеҠ жҒҜеӨӘеҝ«пјҢ他们е°Ҷйқўдёҙз»ҸжөҺиЎ°йҖҖзҡ„йЈҺйҷ©гҖӮиҝҷдёӨз§Қжғ…еҶөйғҪеҜ№й»„йҮ‘жңүеҲ©гҖӮж— и®әеҰӮдҪ•пјҢй»„йҮ‘жҠ•иө„иҖ…йғҪжҳҜиөўе®¶гҖӮвҖқ

еҢ—дә¬ж—¶й—ҙ10:24пјҢзҺ°иҙ§й»„йҮ‘зҺ°жҠҘ1844.48зҫҺе…ғ/зӣҺеҸёгҖӮ

й»„йҮ‘зҪ‘еЈ°жҳҺпјҡй»„йҮ‘зҪ‘иҪ¬иҪҪдёҠиҝ°еҶ…е®№пјҢдёҚиЎЁжҳҺиҜҒе®һе…¶жҸҸиҝ°пјҢд»…дҫӣжҠ•иө„иҖ…еҸӮиҖғпјҢ并дёҚжһ„жҲҗжҠ•иө„е»әи®®гҖӮжҠ•иө„иҖ…жҚ®жӯӨж“ҚдҪңпјҢйЈҺйҷ©иҮӘжӢ…гҖӮ