7月26日至30日当周,现货黄金走势震荡,周初保持守势,屡次跌至1800美元/盎司大关下方,不过美联储主席鲍威尔周三在新闻发布会上发表的言论偏鸽派,美元遭到当头棒击,黄金则逆转跌势转而强势上涨。周四,美国公布的第二季度GDP和初请失业金数据均表现不及预期,这使得美元难以收复失地,并帮助黄金保持了看涨势头。周五,圣路易斯联储主席布拉德意外发表鹰派言论,称美联储应该在今年秋季开始减少资产购买,并补充说,他预计首次加息将在2022年第四季度出现。受此影响,美元上扬,黄金则承压下滑,但周线上仍然上涨。

现货黄金尾盘收报1813.97美元/盎司,下跌14.27美元或0.78%,美市盘中一度触及1810.14美元/盎司低点,较日高1831.26美元/盎司回落21美元,尾盘略有回升。本周,现货黄金收涨11.98美元或0.66%。

(现货黄金日线走势图,来源:FX168)

展望下周,市场最关注的无疑是美国7月非农就业报告。如数据低于预期,黄金势必会受到提振,反之黄金则将受到打压。

当周要闻回顾

一则传言令股市遭遇重挫 美联储决议前美元黄金走低

周二,美股追随亚洲股市遭遇抛售潮袭击。标准普尔500指数收盘下跌0.47%;道琼斯指数下跌85.79点,跌幅0.24%,盘中一度下跌逾260点;纳斯达克综合指数下跌1.21%,为5月12日以来最大单日跌幅。三大股指周一均以历史新高收盘。

有“恐慌指数”之称的VIX指数大涨近15%至20.15。

在华尔街抛售股票之前,亚洲市场又遭受了一天的严重损失。由于中国加大了对科技和教育公司的打击力度,恒生指数周二下跌超过4%。

衡量许多在香港上市的中国股票的恒生科技指数下跌了10%,中国沪深300指数下跌近4%,人民币兑美元汇率跌至4月份以来的最低水平。

据Yahoo Finance报道,周二,在北京监管机构的打击下,中国股市暴跌波及全球债券和外汇市场,原因可能是未经证实的投机交易令美国基金纷纷抛售中国和香港资产。

交易员说,未经证实的传言称,美国可能限制在中国和香港的投资,加剧了抛售。

有分析指出,北京时间周二午后的这则传言,似乎进一步加剧市场的恐慌性抛售,也使得抛售蔓延至欧美市场。市场传言称,美国可能会限制美国基金在中国的投资,美国基金正快速变现资产。不过,这一传闻未获得证实。

据Yahoo Finance报道,“虽然我们无法证实其真实性,但市场担心外资将从中国股市和债市大规模流出,因此市场情绪受到严重打击,”国元证券(Guoyuan Securities Co.)交易员Li Kunkun说。

美元兑一篮子货币周二小幅下跌,因在本周为期两天的美联储政策会议结果公布前,投资者不愿大举押注。

美市盘中,美元指数持续回落,并刷新日低至92.34,但仍距离7月21日触及的三个半月高位93.19不远。

尽管美元回落,但贵金属却未涨反跌。现货黄金迅速跳水并刷新日低至1793.52美元,较稍早触及的日高回落近12美元。

银价也快速走低,COMEX期银跌势不止,日内大跌3%,报24.55美元/盎司;现货白银跌超2%,最低触及24.57美元/盎司,沪银主力合约跌超1%。

再现逆转大行情!鲍威尔“鸽”声再起 美元“高台跳水”黄金上演V型反转

周三,美联储官员向投资者和经济学家通报了他们对美国通胀和就业的看法。该央行决定不提高接近于零的利率,也不调整每月购买政府债券的速度。

美联储主席鲍威尔表示,美国经济距离美联储稳定物价和最大限度就业的双重目标“进一步取得实质性进展”还有很长的路要走。受这一言论影响,美元短线加速下挫。

“进一步的实质性进展是什么?”鲍威尔说,“我想说的是,在劳动力市场方面,我们还有一些理由。我认为我们离实现最大就业目标还有一段路要走。我希望看到一些强劲的就业数据。”

鲍威尔表示,由于德尔塔变种病毒的传播,新冠肺炎病例的增加可能不会对经济复苏产生重大影响。

鲍威尔说:“在过去一年和现在的几个月里,新冠疫情接连不断,每一波浪潮对经济的影响倾向于更小,我们将看到德尔塔的情况是否如此。”

针对通胀,鲍威尔预计未来几个月通胀仍将高于美联储的目标水平,但这还不足以促使美联储改变其政策立场。

他说:“通货膨胀率已经远远高于我们2%的目标,并且已经持续了几个月,在我们认为通货膨胀率将回落到我们的目标之前,预计通货膨胀率肯定会超过我们的目标几个月。至于我们是否在形式上达到了这一目标,这确实是委员会要解决的问题。”

鲍威尔讲话期间,美股三大股指拉升,纳指涨幅扩大至0.8%,标普500指数涨0.1%,道指跌幅收窄至0.16%。

利率决议公布后,美元指数DXY一度走高近30点,刷新日高至92.78,但随后自高位大幅下滑48点至92.30。

现货黄金短线下挫6美元,刷新日低至1792.42美元/盎司,但随后自低位大幅拉升至1805美元略下方。

见顶了?!美数据意外连连“爆冷” 美元“飞流直下”、黄金冲破1830、美股再创新高

周四,美国最新公布的第二季度GDP、初请失业金以及成屋销售数据均表现不及预期,美元指数延续跌势并下破92关口,黄金和白银则强势上扬。

美国商务部周四表示,美国第二季度国内生产总值(GDP)增长6.5%,远低于市场预期的8.5%。第一季度数据也从6.4%下调至6.3%。第二季度GDP虽然没有达到预期,但仍创下了自2020年第三季度以来的最大增幅。

机构分析认为,从2019年第四季度的峰值到2020年第二季度,美国经济以创纪录的平均年化速度收缩了19.2%,证实了衰退是有史以来最严重的。虽然经济增长可能在第二季度见顶,但经济学家预计今年GDP将增长7%左右,这将是1984年以来最强劲的表现。

“好消息是,经济现在已经超过了疫情前的水平,”凯投宏观首席美国经济学家Paul Ashworth写道,“但随着财政刺激的影响逐渐减弱,价格飙升削弱了购买力,德尔塔变种在南部肆虐,储蓄率低于我们的预期,我们预计今年下半年GDP年化增长率将放缓至3.5%。”

高盛经济学家本周将2021年最后两个季度的经济增长预测分别下调了1百分点 ,至8.5%和5%。他们还预测,2022年下半年美国增速将恢复到1.5%至2%这一更贴合趋势的水平。

通胀方面,第二季度个人消费支出物价指数上升了6.4%,高于先前的3.8%。核心个人消费支出物价指数是美联储青睐的通胀指标,该指标剔除了波动较大的食品和能源价格,较前一季度2.7%的增幅增长了6.1%,创1983年第三季度以来新高。

与此同时,经济的某些领域仍处于低迷状态,尤其是就业市场一直难以恢复正常。

美国至7月24日当周初请失业金人数录得40万人,预期为38万人,前值为41.9万人。

随后公布的另一项数据也表现不及预期:全美房地产经纪人协会(NAR)周四表示,继5月修正后上升8.3%后,6月美国成屋待完成销售下降1.9%,预期上涨0.3%。

受这些数据加之隔夜美联储主席鸽派讲话影响,美元指数日内跌跌不休,美市盘中刷新日低至91.87,较日高回落逾40点。

随着美元遭受重挫,贵金属市场大爆发:现货黄金持续拉升并刷新日高至1831.98美元/盎司,较日低高出25美元;现货白银日内涨幅达3.3%,最高触及25.79美元/盎司,COMEX期银日内暴涨4%,至25.86美元/盎司。

美国PCE指数创30年新高、美联储再飞出一只“老鹰” 美元绝地反击、黄金美股齐跌

美国6月份核心PCE物价指数年率为3.5%,创1991年7月以来新高,但低于市场普遍预期的3.7%。

美国商务部周五公布的数据显示,6月份核心PCE物价指数环比上涨0.4%,低于预期的0.6%。

核心通胀剔除了波动较大的食品和能源价格,是美联储首选的通胀指标。

凯投宏观首席美国经济学家Paul Ashworth说,6月份的报告显示了物价压力上升的更多证据,但物价压力似乎并未对实际消费构成太大压力。Ashworth说:“我们现在预计第三季度实际消费年化增长率约为3%,GDP增长率为4%。”

随后公布的另一项数据超出市场预期:美国7月密歇根大学消费者信心指数终值录得81.2,创2月以来新高,预期为80.8。

美国密歇根大学消费调查主管Curtin指出,7月底,消费者信心小幅上升,但整体仍环比下降5.0%。月度降幅最大的仍集中在对国民经济前景的预期以及对住房、汽车和家用耐用品价格高企的抱怨。尽管多数消费者仍预计通胀将是暂时的,但越来越多的证据显示,一场通胀风暴正在形成。

此外,已经实施的财政和货币政策,以及目前预期的可能增加和继续实施的宽松政策,只会增加消费者和企业采取行动的意愿,加速价格和工资的螺旋上升。

美元周五上涨,因乐观的经济数据帮助扭转本周稍早的部分跌势。此外,圣路易斯联储主席布拉德最新讲话也使得美元受到提振。

布拉德认为美联储应该在今年秋季缩减资产购买规模,并相当迅速地进行,金融市场对此已经做好了充分的准备。美联储应在2022年第一季度结束缩减购债计划。在2022年初结束紧缩政策将为当年必要时加息铺平道路。

布拉德称,风险是,如果通胀爆发,美联储将不得不匆忙提高利率,而这往往会以经济衰退告终。对“房地产泡沫初期”感到紧担忧,美联储不应该继续购买资产。

衡量美元兑一篮子六种货币的美元指数上涨0.3%,至92.20。该指数本周下跌0.8%,创下5月第一周以来的最差单周表现。

“尽管美元本周遭受显著挫折,但其严重程度可能取决于下周的非农就业数据,”西联商业解决方案高级市场分析师Joe Manimbo表示。

数据公布后,黄金价格短线下跌9美元,并刷新日低至1820.72美元/盎司。

“美联储本周的宽松立场令美元走低,美国国债收益率相对较低。有一些波动,但总体而言,这些因素对黄金起到了相当大的支撑作用,”中银国际大宗商品市场策略主管付晓表示。

下周黄金展望

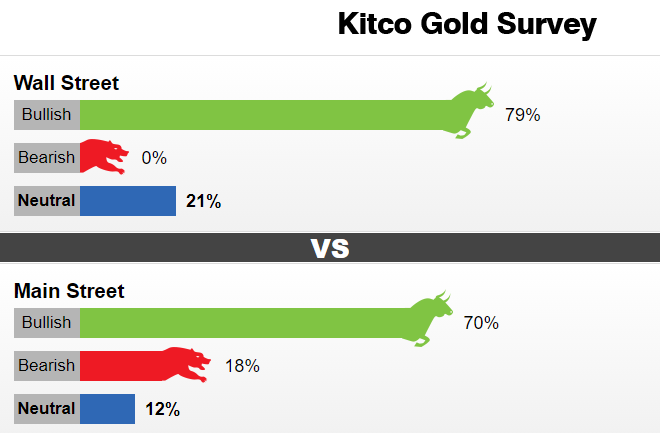

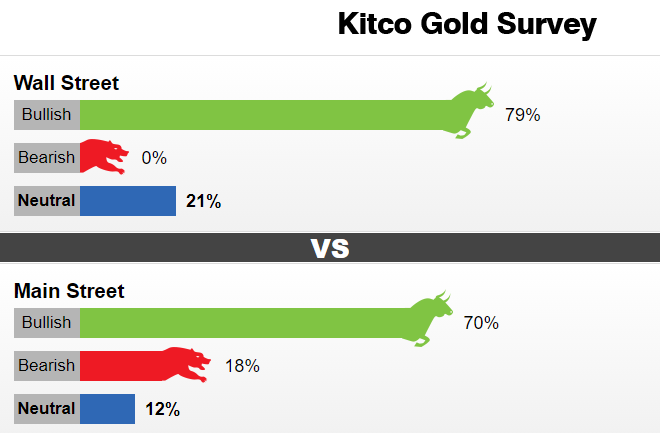

本周,14名华尔街分析师参加了Kitco News的黄金调查。周五公布的调查结果显示,受访者中有11人(79%)认为下周金价会上涨;与此同时,只有3名分析师(21%)预计近期会出现横盘交易。

与此同时,面对主体街的在线投票共收到了862张票。在这些受访者中,有155人(70%)预计金价下周会上涨。另有155人(18%)认为价格会下跌,101人(12%)预期黄金将盘整。

(图源:Kitco)

分析师们表示,美元走软下周将继续支撑金价。

新加坡SIA Wealth Management首席市场策略师Colin Cieszynski表示:“我认为(美元)短期内可能继续下滑,然后可能在8月晚些时候反弹。”

Forexlive.com首席外汇策略师Adam Button表示,他预计美元下周将走软,以支撑金价。“随着通胀消退和美联储采取耐心的措施,美元将继续承压。欧洲也比预期更好地走出了疫情。”

Equiti Capital市场分析师David Madden表示,他预计金价将继续走高,因美元似乎已趋于稳定。他还说,周四公布的经济数据显示,美国第二季度国内生产总值(GDP)增长了6.5%,这可能会在短期内限制美元的强势。

第二季度GDP增长明显弱于预期,经济学家原本预计增长8.5%。“这是一个惊人的数字,我认为美联储将不得不暂停缩减购债计划,”Madden说。

“我不想做空美元,但一些好坏参半的数据可能意味着美元已企稳,”他补充称。“随着美元走软,我们更有可能看到金价在跌至1700美元之前先升至1900美元。但我不会在黄金市场上大举买入。”

尽管黄金市场人气看涨,但一些分析师警告称,黄金仍面临一些重大阻力点。

Darin Newsome Analytics总裁Darin Newsome表示,尽管金价近期出现反弹,但仍停留在更广泛的区间内。他说,他预计阻力位为1839美元,支撑位为1793美元。

“目前市场有很多犹豫不决的地方,”他表示,“如果(12月)黄金下周突破这一区间,很可能是对下周五7月就业数据的膝跳反应。”

下周重要数据和事件

下周一,ISM将发布7月份制造业采购经理人指数(PMI)报告。尽管制造业的商业活动预计将继续以强劲的步伐扩张,但该调查中的价格支付指数将受到市场参与者的密切关注,该指数高于90可能会重新引发通胀担忧,并帮助美元走强。定于下周三公布的ISM服务业PMI也是如此。

下周四,美国将公布初请失业金人数。与此同时,英国央行将宣布其货币政策决定。很难说这一事件是否会对黄金估值产生直接影响,但英镑/美元的大幅波动可能会影响美元需求。

下周五,美国劳工统计局将公布7月份非农就业数据。鲍威尔此前表示,劳动力市场还需要“进一步取得实质性进展”。如果该数据强于预期,可能会导致投资者对鹰派政策前景进行定价,并推高美元兑其他货币的汇率,反之亦然。

下周最有可能推高金价的事件将是下周五的美国7月非农就业报告。普遍的预测是增加90万个工作岗位,失业率下降到5.7%。

“这一切都与劳动力市场的复苏有关。如果我们看到非农就业报告意外上升,那将引发一场辩论,即劳动力市场复苏正在取得'实质性进展',而这正是触发紧缩计划所必需的,””OANDA资深市场分析师Edward Moya说道。

他补充说,如果美国7月份新增逾100万个就业岗位,将对黄金市场造成颠覆性影响。

另一方面,道明证券全球策略主管Bart Melek指出,对就业方面的任何失望情绪都可能轻易将金价推高至1852美元。