西方投资者对黄金狂热之际,黄金传统需求大国的需求却出现大减,这会如何影响金价?出于对冲股市泡沫、利率触底和经济产出下滑风险的需要,西方投资者对黄金的投资需求增加,而他们的狂热也支撑金价从2018年夏季1160美元/盎司的低点,飙升至今年8月份2073美元/盎司的创纪录高点,黄金由此成为了全球表现最好的金融资产之一。

今年第二季度,巴菲特持有的伯克希尔•哈撒韦公司斥资5.65亿美元收购了全球第二大金矿商巴里克黄金公司的股份,巴里克公司的股价自4月初以来已经上涨了37%。与此同时,截至第二季度,桥水公司对黄金ETF的投资规模也达到了3.16亿美元。

此外,今年有逾600亿美元被投资者用于购买黄金ETF,这一规模相比于2009年金融危机期间扩大了50%。

通过黄金ETF投资黄金的多为西方投资者。分析指出,印度对黄金基金的需求虽然在增长,但仍处于萌芽状态,他们习惯买入实物黄金。而在中国,虽然8月份中国市场上推出了两只新的黄金ETF,但中国黄金ETF的市场规模仅为美国的3%,资产规模也仅有40亿美元。

因而,从黄金ETF投资热情高涨的形势下,我们可以看到西方投资者对黄金的态度转变。但与此同时,我们也不应忽略,黄金的传统需求大国——印度和中国今年对黄金的需求却不温不火。

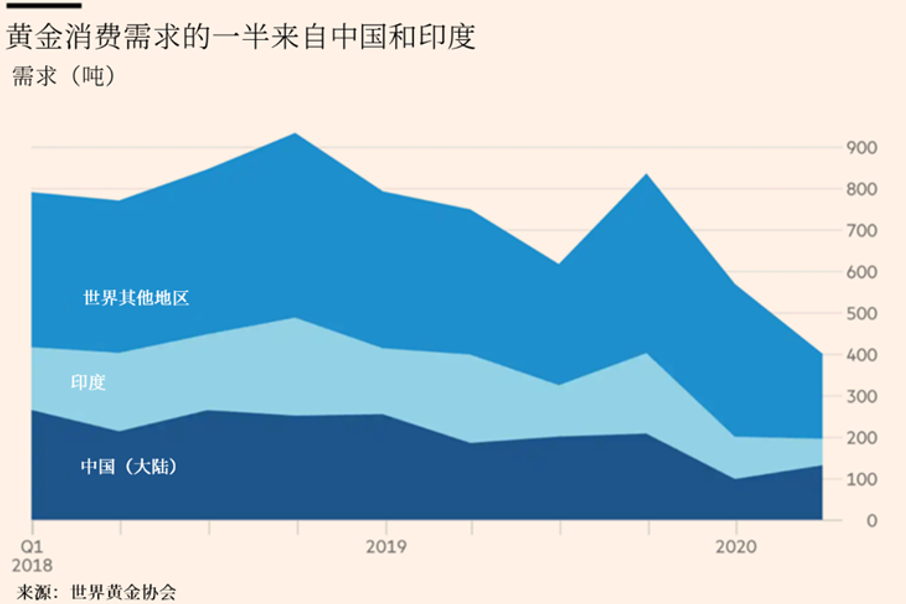

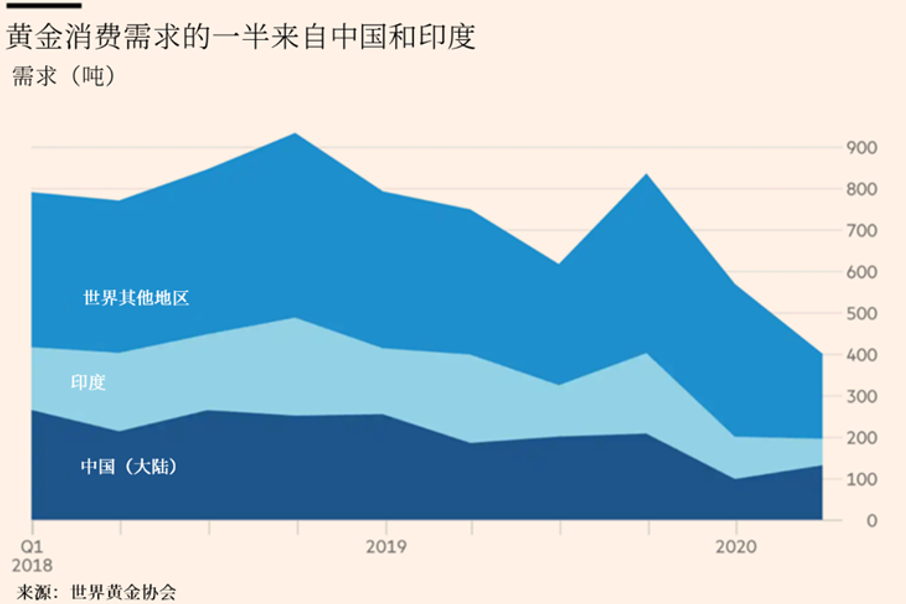

此前,印度和中国加起来占了全球黄金购买量的一半以上,但世界黄金协会的数据显示,今年上半年,中国的黄金需求下降了约50%,印度的黄金需求下降了56%。

疫情对社会和经济的破坏,可能会继续加速印度和中国对实物黄金需求的下滑。

由于对机构交易者来说,贵金属的实物消费是综合衡量黄金可投资性的一个重要信号,如果西方市场因为中国和印度需求下降而减少买入黄金,那黄金价格可能会随之下跌。就像金融危机后黄金价格从1920美元/盎司的高点暴跌至2013年的约1200美元/盎司那样。

而事实上,金价自达到今年的8月份高点以来已经下跌了9%,金矿企业的股价也已下跌了13%。另一方面,虽然黄金ETF占据全球黄金需求的比例已上升至35%,但其资金流入已开始放缓,全球最大黄金ETF--SPDRGoldTrust还曾在9月份录得8个月来的首次资金流出。

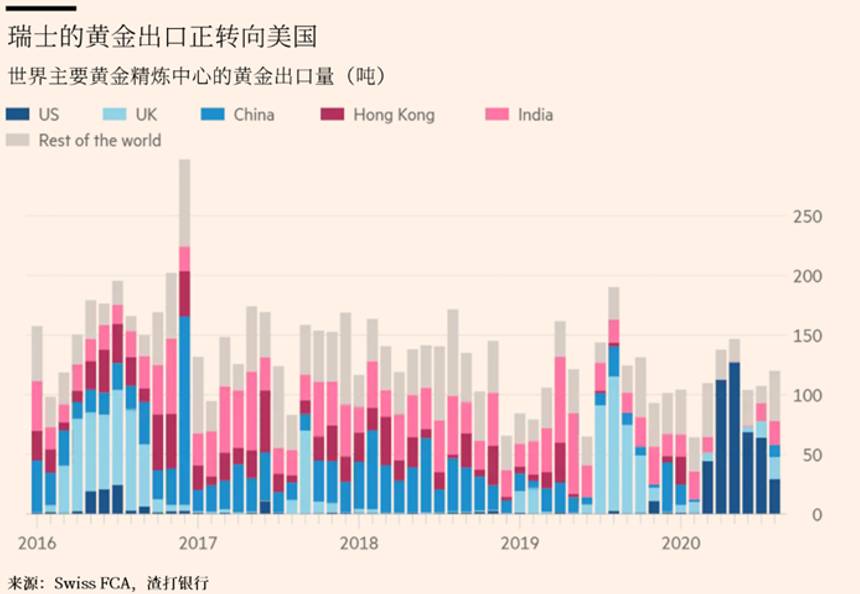

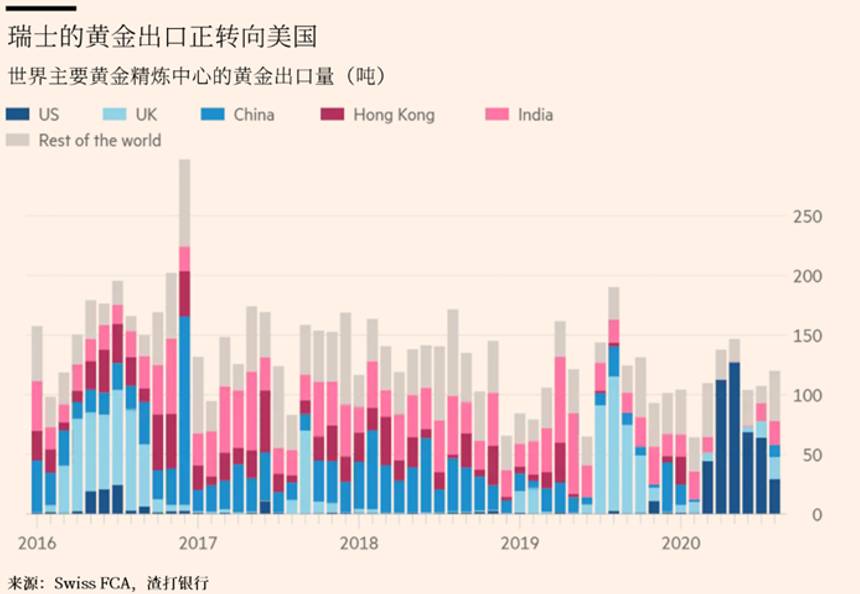

今年,大量的金条已通过瑞士从亚洲运往美国和伦敦的金库,以支持国际市场对黄金ETF日益增长的需求。但前渣打银行驻香港银行家杰里米•伊斯特(JeremyEast)表示,如果西方国家的需求放缓,这些数量庞大的金条反过来可能会开始给市场带来压力,并给金价造成下行压力。伊斯特补充称:

“今年基本没有黄金流入中国,流入印度的黄金也很少。这意味着西方国家的黄金ETF投资者需要继续买入,市场需要更多的资金来继续吸收这些黄金。”

而目前,黄金投资者们正在消化欧洲第二波疫情对全球经济的影响,许多投资者更青睐的还是美元,不是黄金。

除了中国和印度两国黄金需求有所减少外,央行的黄金购买量也在下降。根据花旗的预测,2020年全球央行的黄金购买量将降至375吨,较去年的650吨下降约42%,创10年新低,2021年将回升至450吨左右。汇丰则预计2020年全球央行的黄金需求为390吨,为10年来第二低水平,并预计明年将增至400吨。

花旗在一份报告中称,俄罗斯央行可能在明年春季重返黄金市场,而中国央行可能在美国大选后恢复增加黄金储备。

总体来看,在传统需求大国的黄金需求减少、央行购金量也出现大减之际,西方投资者的投资需求(体现在黄金ETF中)对支撑金价来说至关重要。

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?