随着银行重新配置头寸,白银、铂金交易所交割量激增。但是未平仓合约下降,表明芝加哥商品交易所(CME)金属供应过剩。

3月份席卷黄金市场的混乱,是因为全球疫情阻断了实物交易渠道,目前也波及到其它贵金属,导致价格混乱,银和铂的交易所库存激增。

今年3月,由于市场封锁导致飞机停飞,炼油厂关闭,黄金市场陷入动荡,导致交易员担心他们无法及时将黄金运到纽约,以满足期货合约的交割要求。这导致通常接近伦敦现货价格的期货价格飙升至溢价水平,令那些难以结清套利押注的银行蒙受损失,促使它们将部分头寸从纽约期货交易中撤出。

有迹象表明,这种趋势并不局限于黄金。自4月初以来,白银和铂金期货相对于现货金属的价格一直处于较高水平。和黄金一样,期货溢价正促使纽约交易所的现货库存大幅增加。

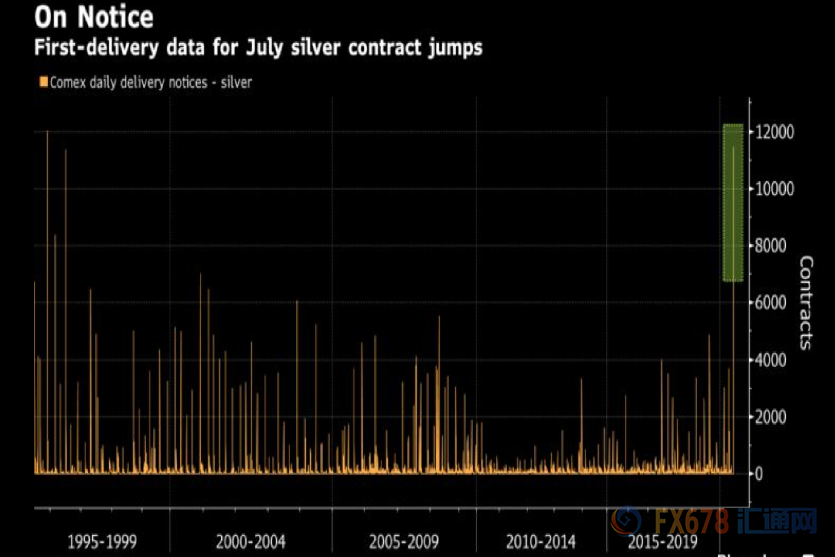

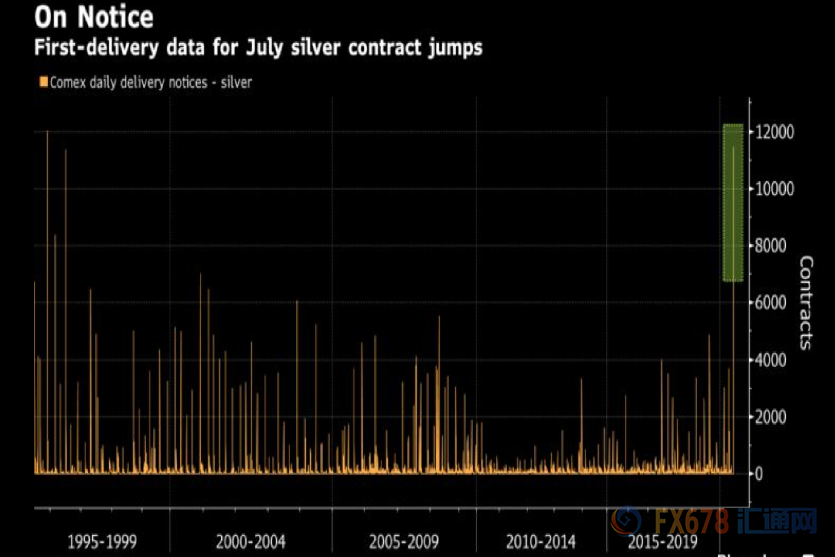

注:7月白银期货合约的首次交割数据大幅上升

本周一(6月29日),纽约商品期货交易所7月白银期货合约的首个交割日数据显示为近25年来最大单日交割日。纽约商品交易所铂的交割量是今年第二高月份的5倍以上。

贵金属精炼商Heraeus Metals New York的高级副总裁霍姆斯(David Holmes)说,这些交货是银行降低价格错位风险、限制风险的一种方式。

今年早些时候黄金期现价差的大幅扩大,导致一些银行出现巨额亏损,这些银行通常在纽约商品期货交易所出售期货,以对冲其在伦敦场外交易市场的头寸。汇丰控股单天交易就损失了2亿美元,这说明了期货转现货(EFP)交易的动荡给银行带来的挑战。

在今年3月疫情导致航班停飞后,卖出合约的交易员支付了很高的溢价以平仓,引发了对黄金能否运抵纽约的担忧。这使得期货价格较现货价格的溢价达到40年来最高水平,吸引了来自世界各地的大量实物黄金涌入美国,这导致纽约交易所的库存飙升至创纪录水平。

据悉纽约和伦敦两地黄金交易价差通常被视为衡量将期货合约转换为实物黄金所需成本的指标,当价差出现异常,很大程度上表明实物黄金和期货黄金市场的流动性再次出现问题。

更广泛的传播

白银和铂金市场的期现价格差异也类似。白银期货和现货价格之间的价差在第二季度结束时达到了近40年来的最高水平。铂金的EFP飙升至2008年初以来的最高水平。而钯金的价差可追溯至1993年底,刷新历史最高纪录。

市场动荡导致库存激增,以应对明显的短缺。白银和铂金的现货库存均一度飙升至创纪录水平,目前仍接近上述水平。

与此同时,在疫情大流行危机引发的混乱之后,由于担心无法交割,期货头寸一直在萎缩,造成了与黄金库存类似的金属过剩。未平仓的铂期货合约数量已接近八年来的最低水平,较1月份的峰值下降了56%以上。白银期货未平仓头寸较2月份的高点下降了近三分之一。黄金头寸曾达到一年来的最低水平,随后有所回升,而钯的头寸则处于逾16年来的低点。

Holmes认为:“如果银行做空,就很难关闭套利,因此,他们不得不保持头寸不变,甚至减少头寸,而不是随着套利范围扩大而增加头寸。”

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?