24K99讯 金融市场策略师、Gold Predictors创始人Muhammad Umair博士表示,黄金将突破3000美元大关,趋势指向长期上涨。美国劳动力市场降温,就业增长温和,工资压力缓解,正在影响金价,因为投资者预期美联储可能降息。中国大量撤资美国国债并增加黄金持有量,突显出强烈影响金价的全球动态。

Umair指出,美国经济指标呈现喜忧参半的局面,零售额稳定,但重型卡车销售和服务可能放缓,这可能会在不确定性增加的情况下推动对黄金作为避险资产的需求。

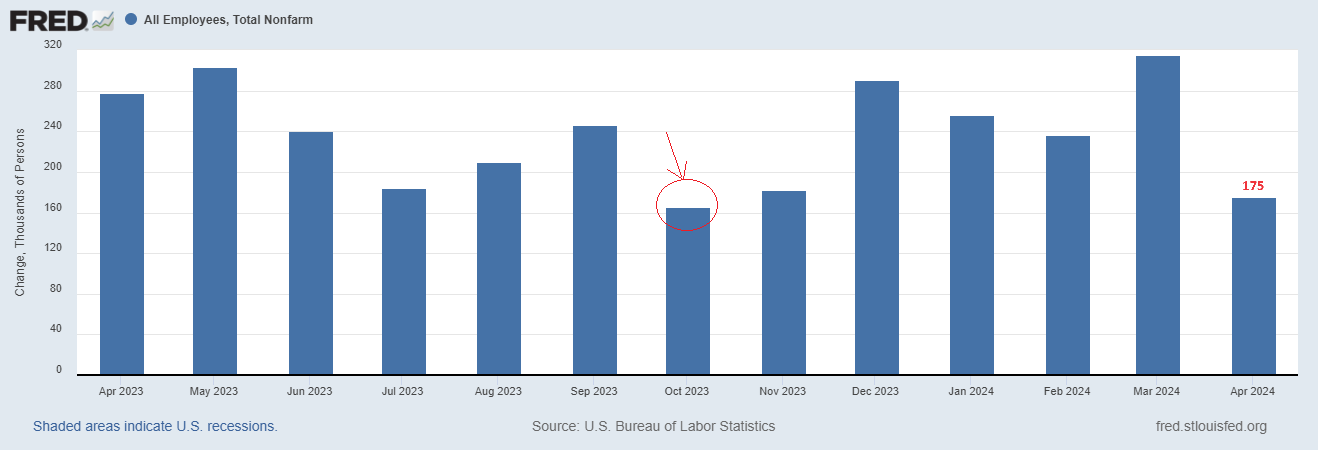

如下图所示,当前美国劳动力市场状况的特点是非农就业人数经季节性调整后增长疲软,为17.5万。这一温和的就业增长是自2023年10月以来的最低水平,由于美联储对潜在降息的预期增加,股市反应强烈。这种反应表明市场关注短期政策转变,而忽略了长期经济影响。

(来源:FRED)

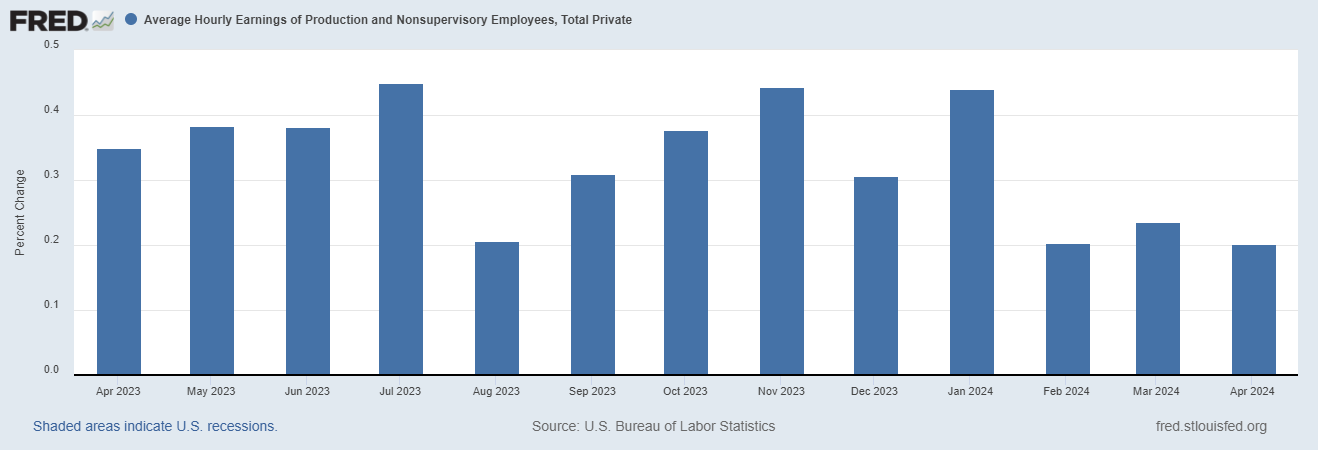

另一方面,2024年4月的平均每小时工资增长率仍保持在0.20%的低位,相当于年率为2.4%。这表明通胀压力正在缓解,失业率保持在相对较低的3.9%也进一步支持了这点。

(来源:FRED)

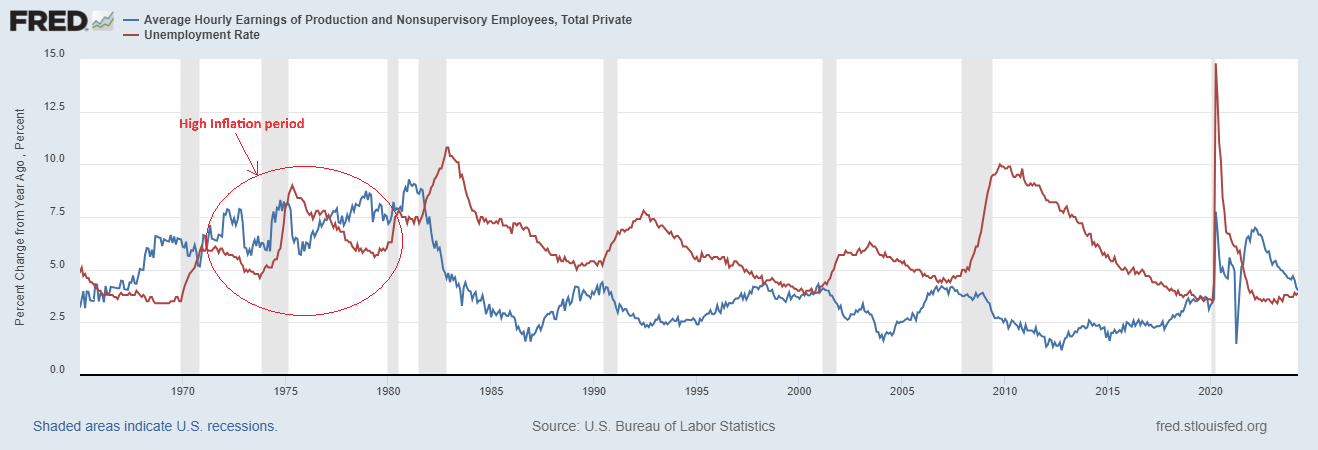

当前的通胀状况也可以通过下图来观察,该图显示了平均每小时收入增长与通胀之间的关系,重点关注过去12个月至2024年4月期间的生产和非管理员工。观察发现,过去12个月,平均每小时收入增长已放缓至4.0%。

当平均时薪增长放缓时,表明通胀压力正在下降。当工资快速上涨导致企业成本上升时,通胀压力就会上升,企业成本可能会通过更高的价格将这些成本转嫁给消费者。根据历史数据,平均时薪增长超过失业率与高通胀有关,例如1970年代,如下图红色圆圈所示。

(来源:FRED)

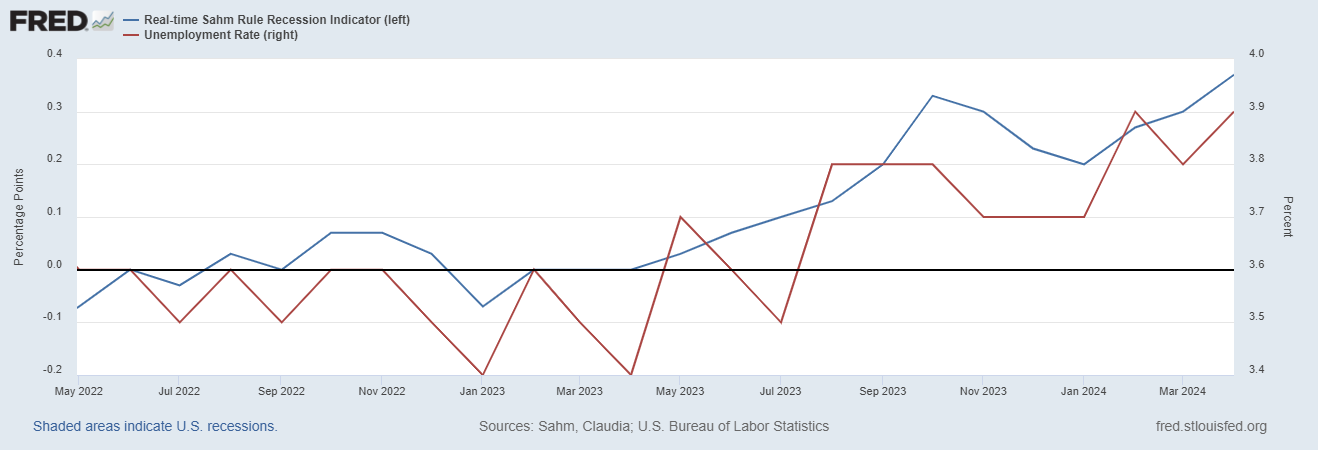

Sahm衰退指标目前为0.37,表明经济尚未陷入衰退。但是,经济正在显示出放缓的迹象。当失业率的三个月移动平均值相对于前12个月的低点上升0.50个百分点或更多时,该指标预示着经济衰退的开始。从历史上看,这是一个可靠但滞后的指标。该指标表明经济放缓,但由于投资者寻求避险资产来对冲不确定性和未来可能出现的经济衰退,金价可能会上涨。

(来源:FRED)

此外,就业增长放缓和工资温和增长反映出劳动力市场降温,这对金价有重大影响。在经济不确定或通胀预期上升时,黄金被视为避险资产。随着通胀压力缓解和降息的可能性,黄金的吸引力在短期内有所减弱,因为投资者可能会因为借贷成本较低和股市状况改善而青睐股票。然而,当前货币和财政政策的长期后果仍然是一个重大问题。

美国财政支出用于基础设施建设,以及对半导体等国内关键行业的投资,使非住宅建筑就业岗位保持在高位。这虽然为经济放缓提供了缓冲,但也表明就业市场格局发生了变化,并对通胀产生了影响。如果持续的财政支出导致通胀压力再次浮现,黄金价格可能会重新受到青睐,成为对冲通胀的工具。

总体而言,劳动力市场的现状,就业增长放缓和工资压力缓解的混合信号,以及美联储降息的可能性,表明金价前景复杂。短期内,通胀预期下降和股市看涨可能会损害黄金需求。然而,长期的财政政策影响和未来通胀压力的可能性可能会维持黄金作为避险资产的吸引力。

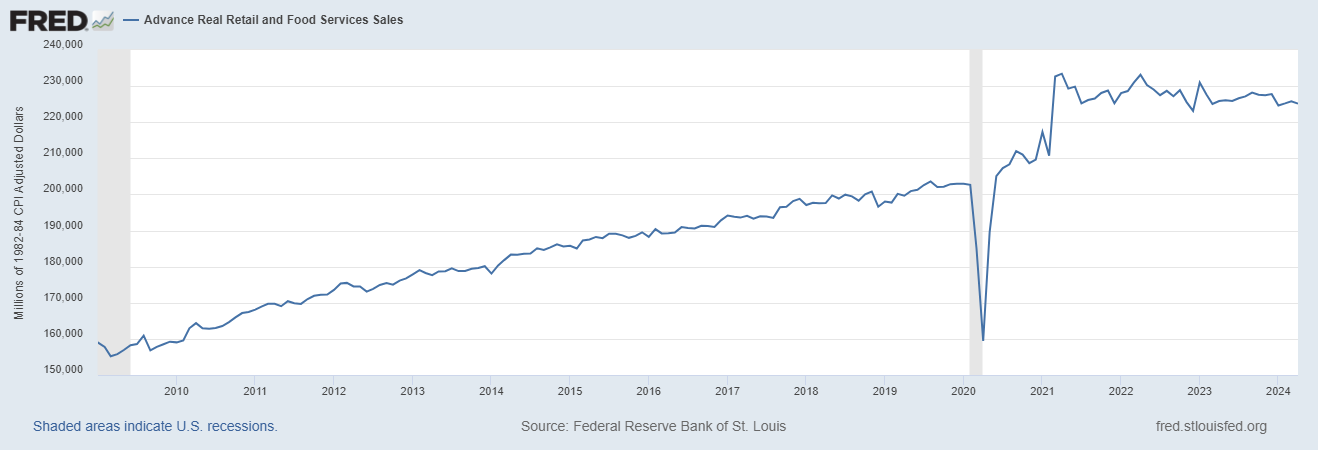

近期的经济指标显示,市场活动和情绪好坏参半。实际零售额正在逐渐下降,但仍与疫情前的趋势保持一致,这得益于充分就业、较低的通胀率以及政府采取措施确保关键供应链安全等因素。

(来源:FRED)

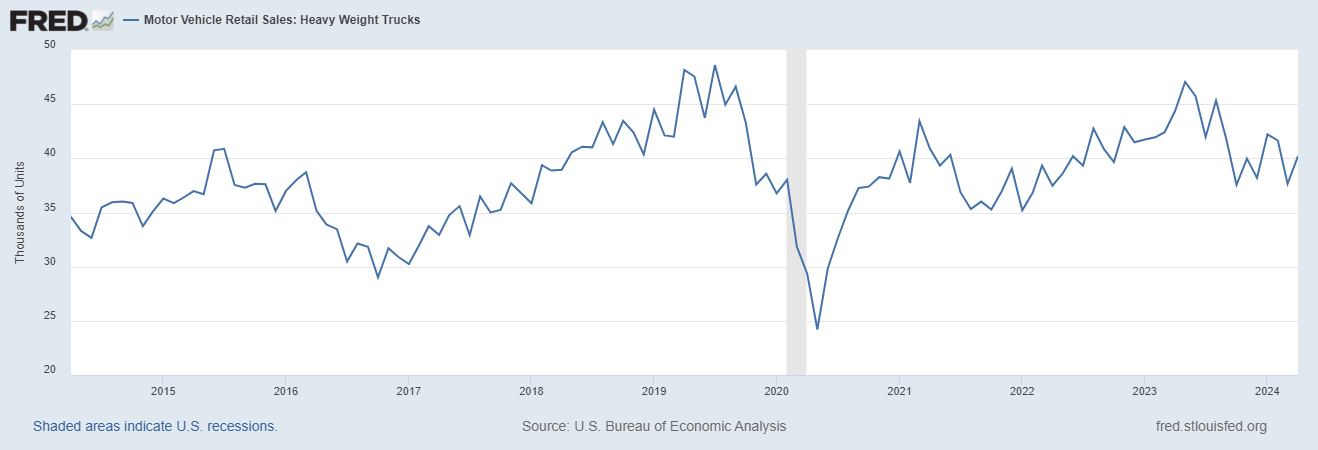

轻型汽车销量仍高于1500万辆,但仍低于2019年的水平。这表明消费者信心持续强劲。与此同时,重型卡车销量反弹至 40.2K 辆,凸显了合理的商业活动。然而,如果下行趋势持续,销量降至37.5K以下,则可能表明经济正在放缓,而跌破35K则表明经济衰退即将来临。

(来源:FRED)

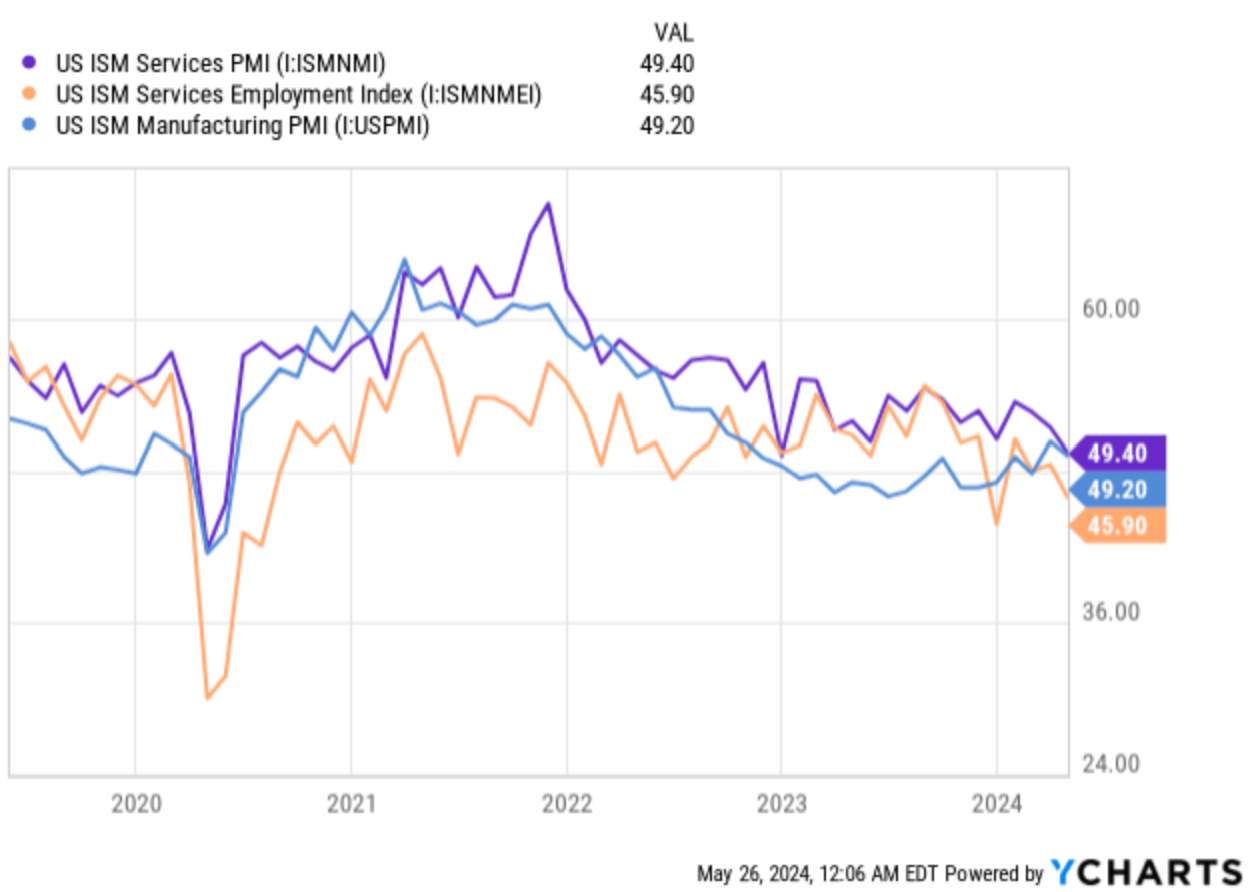

每周工作时长年增长率为1.8%,落后于实际GDP增长,这意味着人工智能(AI)和其他新技术的进步可能带来生产率的提高,预示着实际GDP增长可能放缓。另一方面,衡量服务业经济健康状况的ISM服务业PMI在4月份下降至49.4%,表明经济出现萎缩。

ISM制造业PMI也略显疲软,为49.2%。值得注意的是服务业就业指数下降至45.9%,这表明主要服务业的就业增长可能迅速下降。

(来源:YCharts)

Umair强调:“这些经济状况对金价有直接影响。随着实际零售额稳定,轻型汽车销量反映出消费者信心,短期内黄金需求可能会下降。然而,重型卡车销量可能放缓,服务业萎缩,再加上失业率上升的风险,可能会加剧经济不确定性,促使投资者将黄金作为保护措施。”

此外,实际GDP增长放缓以及人工智能和技术生产力提升的影响可能会进一步影响市场情绪,在经济不稳定和衰退的担忧中支撑金价上涨。

今年第一季,中国大量抛售美国国债和机构债券,标志着其金融投资组合的战略转变。据彭博社报道,北京方面抛售了533亿美元的美国国债,另外还通过比利时出售了220亿美元,比利时通常被视为中国债券的托管人。

此举表明中国正努力减少对美国金融资产的敞口,大量抛售可能会降低对美国国债的需求,从而可能推高收益率并影响更广泛的金融市场。

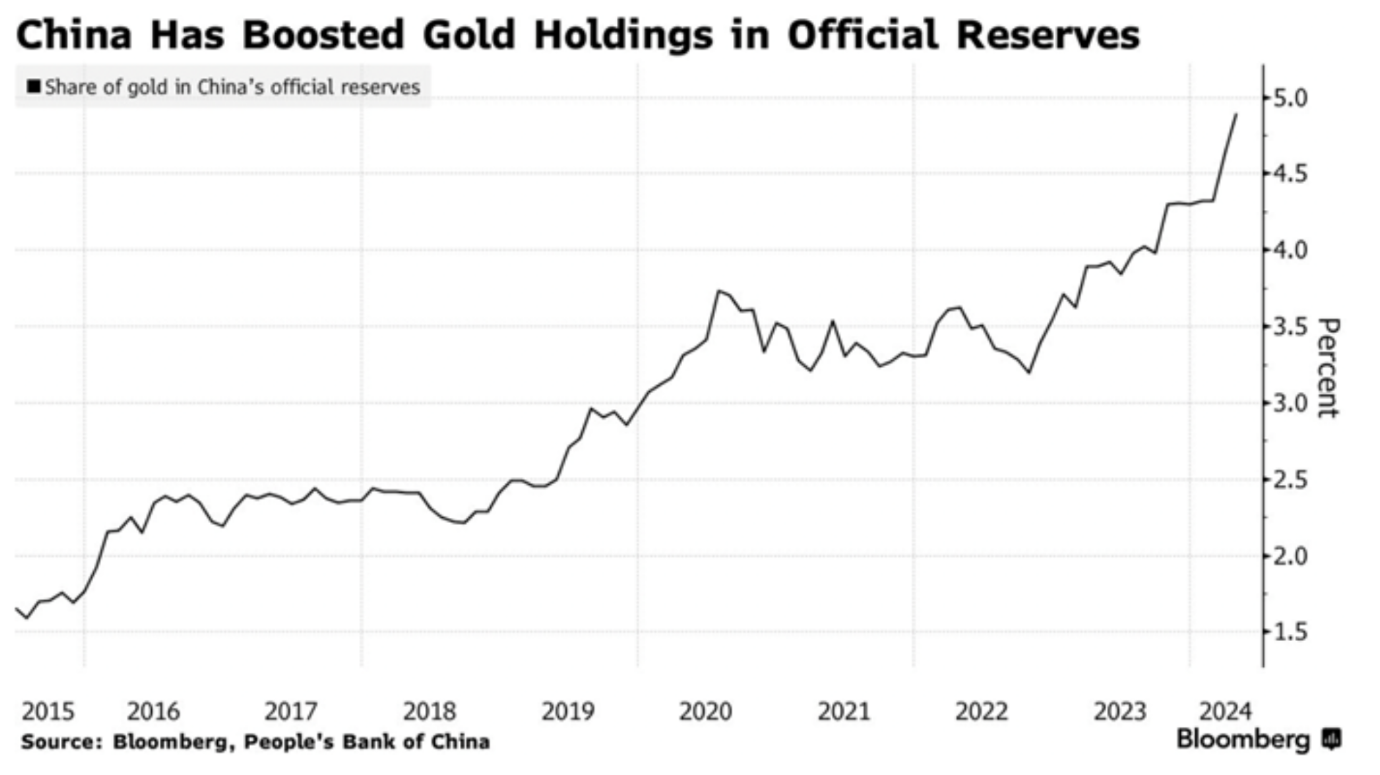

与此同时,中国一直在增加其官方黄金持有量,这反映出其向更安全、更稳定的资产进行战略多元化投资。中国国内黄金价格高于国际价格,凸显了国内对黄金的强劲需求。

(来源:Bloomberg)

中国的金融战略对全球黄金价格的影响是巨大的,中国撤资美国债券意味着美元可能会走弱,因为中国减少了持有的美国金融资产。美元走弱使得黄金作为替代投资更具吸引力,从而推高了黄金价格。

中国国内对黄金的旺盛需求也推动了全球金价上涨,作为全球最大的黄金消费国之一,中国购买活动的增加可能会对国际金价产生上行压力,使黄金在经济不确定和市场动态变化的背景下成为全球更具吸引力的投资。

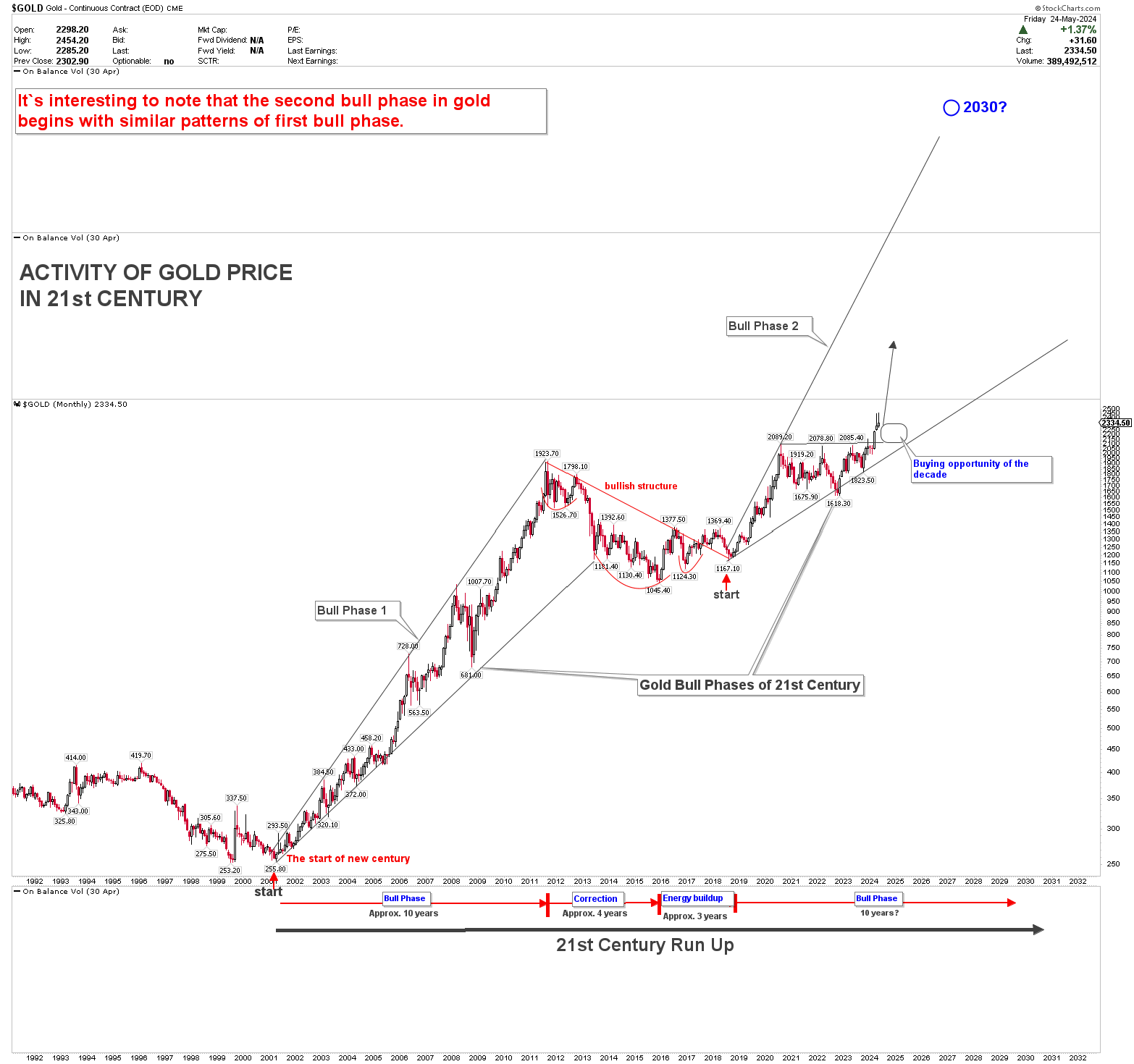

根据对黄金市场的基本面评估,预计未来几年金价将维持强劲的看涨前景。然而,投资者常常想知道黄金何时能飙升,以及这种势头会持续多久。下面的月度图表突出了21世纪的黄金市场活动。

值得注意的是,黄金市场已完成其第一个牛市阶段,并于2018年开启了第二个牛市阶段。第一个牛市阶段价格上涨了十年,随后进行了四年的调整和三年的能量积累,为第二个牛市阶段的下一次飙升奠定了基础。这种调整和积累在月度图表中形成了强劲的看涨价格结构。

(来源:FXEmpire)

2018年第二轮牛市的开始表明,价格可能会持续上涨至2028年至2030年,随着趋势的发展,确切的时间线将由价格动量决定。月线图显示出与周线图类似的上升扩大模式,但月线图采用对数刻度,而周线图采用线性刻度。

如上所述,价格突破了2075美元的稳固看涨结构。图表中突出显示的矩形内的这一区域修正被认为是十年来最强劲的买入机会。月线图和周线图上的价格走势表明购买兴趣强劲,并预示着黄金的长期看涨前景。

自2024年3月黄金市场突破2075美元的关键水平以来,价格在2024年4月继续走高,创下历史新高。然而,5月和6月是季节性调整的典型月份。下图显示,根据过去五年的数据,6月历史上只有25%的正蜡烛图,这意味着该月75%的时间以负蜡烛图收尾。相比之下,7月出现了75%的正蜡烛图,表明当月出现正向表现的可能性很大。这种模式意味着黄金市场可能在6月形成底部,为7月的强劲反弹奠定基础。

(来源:FXEmpire)

下图阐明了上面讨论的季节性数据,显示了过去五年的金价。图表显示,黄金市场在5月和6月趋于疲软,7月可能会出现飙升。然而,2020年和2021年的数据受到新冠危机的影响,导致5月和6月出现强劲反弹。

根据这些数据和上述技术评估,很明显,从2075美元突破至2450美元左右的峰值。2024年5月的价格调整可能会将价格推向上述月线图和周线图所示的矩形。这个矩形位于2280美元至2075美元的更广泛范围内。2024年6月价格回调至该区域被认为是一个强劲的买入机会,可能引发向3000美元区域的反弹。

(来源:FXEmpire)

Umair提到,金价易受地缘政治风险和贸易政策变化的影响。贸易争端和中东冲突的紧张局势可能会对金价产生重大影响。这些不确定性促使投资者将黄金视为避险资产,导致金价飙升。然而,这些冲突的突然解决或降级会导致投资者情绪急剧转变,从而导致金价迅速下跌。此外,贸易政策和制裁的变化会影响全球经济稳定,影响对黄金作为对冲金融不稳定手段的需求。

另一方面,黄金价格与利率和货币政策呈反比关系。当美联储实施加息以抑制通胀时,持有黄金的机会成本会增加,从而导致价格下跌。相反,降息预期往往会支撑金价上涨,因为借贷成本会下降,从而使黄金更具吸引力。

然而,如果通胀率维持在低位,且经济复苏势头增强,各国央行可能会推迟降息或改变立场,从而给金价带来下行压力。未来货币政策的不确定性增加了黄金市场的波动性。根据目前的经济指标,黄金市场面临重大风险,包括潜在的GDP增长放缓和货币市场波动。

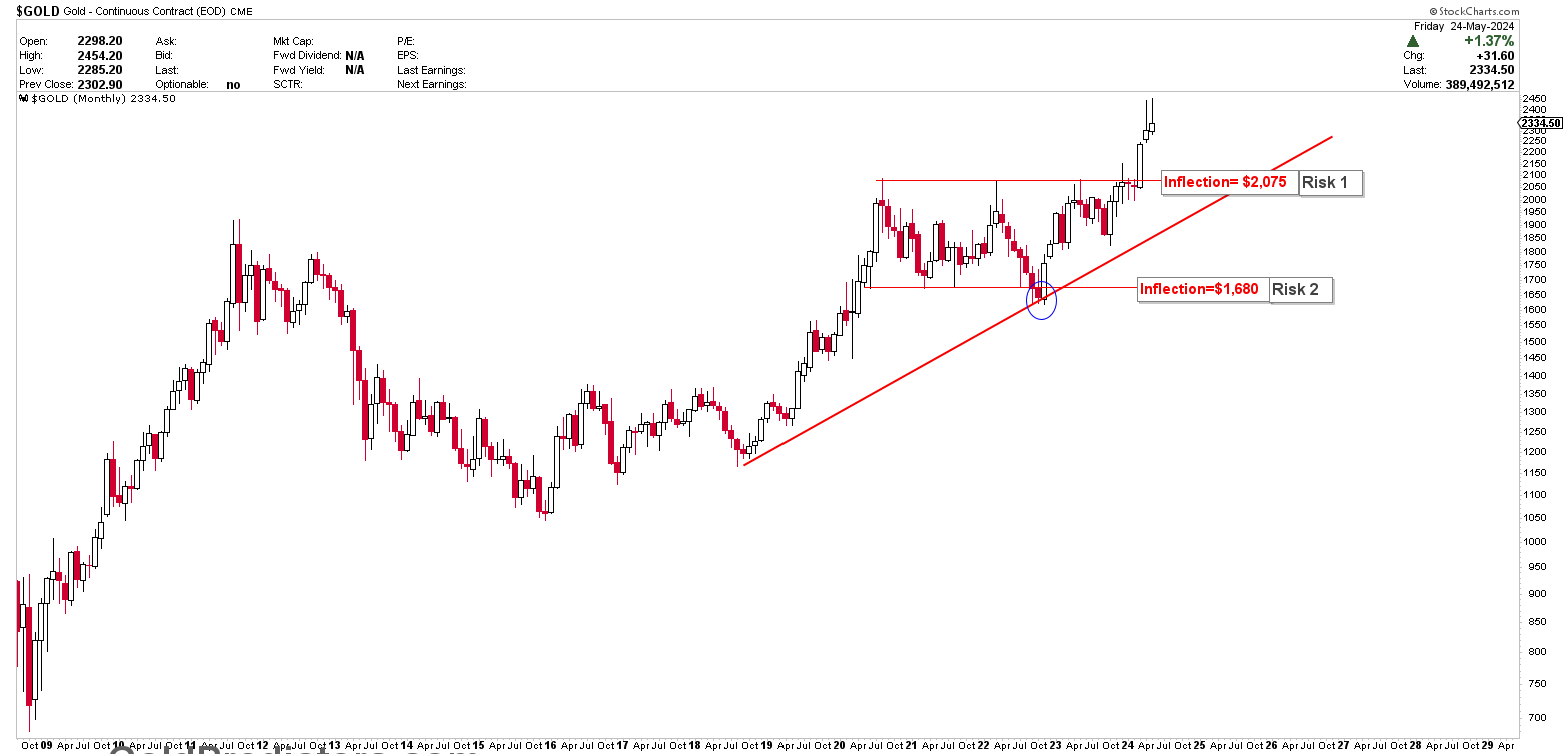

他总结时指出:“从技术角度来看,黄金市场最近已突破两个关键拐点,1680美元和2075美元。2024年3月突破2075美元表明,长期图表上的价格有可能大幅上涨。”

“然而,如果黄金未能维持这一突破,并在季度蜡烛图收盘价低于2075美元,则可能使突破失效,并导致1680美元至2075美元之间的盘整阶段。根据市场目前的基本面和技术评估,这种情况不太可能发生。季度收盘价低于1680美元将抵消黄金的看涨前景。”

(来源:FXEmpire)

综上所述,美国劳动力市场就业增长温和,工资压力缓解,表明经济正在降温,可能导致美联储降息。这可能会在短期内影响金价,因为较低的通胀预期和看涨的股市可能会减少对黄金的需求。然而,持续的财政支出和未来潜在的通胀压力可能会在长期内维持黄金作为避险资产的吸引力。

经济指标呈现出喜忧参半的前景,零售销售稳定,但重型卡车销售和服务业可能放缓。这可能会加剧经济不确定性,推动投资者转向黄金。此外,中国战略性金融举措,包括撤资美国国债和增加黄金持有量,凸显了全球对金价的重大影响。从技术上讲,黄金已经突破了长期关键水平2075美元,为金价上涨打开了大门。

虽然短期波动可能持续,但黄金的长期前景依然强劲,受到基本面和技术因素的支撑。2024年4月的月度蜡烛显示出长阴影,根据上周的下跌,预计2024年5月的月度蜡烛也会出现这种长阴影。这些长阴影表明短期价格疲软。因此,2024年5月和2024年6月的短期价格回调至2280-2075美元被认为是长期投资者瞄准3000美元的强劲买入机会。

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?