24K99讯 过去一周,黄金在强劲非农就业报告、加拿大央行意外加息25个基点以及初请失业金人数意外激增的冲击下坐上过山车。不过,由于投资者在下周备受期待的宏观经济事件之前没有大举建仓,金价继续在三周以来的波动区间内波动。

周五(6月9日)美市尾盘,现货黄金收报1960.83美元/盎司,下跌4.42美元或0.22%,日内最高触及1971.91美元/盎司,最低触及1956.59美元/盎司。本周,现货黄金收盘上升13.01美元或0.67%。

(现货黄金日线图,来源:FX168)

COMEX 8月黄金期货收跌0.07%,报1977.20美元/盎司,本周累涨0.38%。COMEX 10月黄金期货收跌0.06%,报1996.80美元/盎司,本周累涨0.39%。COMEX 8月白银期货收涨0.25%,报24.516美元/盎司,本周累涨2.77%。COMEX 9月白银期货收涨0.25%,报24.629美元/盎司,本周累涨2.76%。

展望下周,定于下周二(6月13日)公布的美国5月份消费者价格指数(CPI)数据以及下周三(6月14日)出炉的美联储利率决议可能会帮助黄金找到下一个方向。

过去一周发生了什么?

本周初,随着投资者继续消化美国令人印象深刻的5月份非农就业报告,金价跌至1950美元以下。该报告显示,美国非农就业人数增加了33.9万人,大大超过了市场预期的19万人。然而,在美国供应管理协会(ISM)服务业PMI调查显示服务业活动势头减弱后,美元受到抛售压力。此外,该报告还显示,支付价格指数从59.6微降至56.2,而就业指数从50.8降至49.2,表明投入通胀趋软,制造业就业人数减少。悲观的数据促使黄金重获牵引力,金价收于积极区域。

在缺乏重要数据发布的情况下,金价周二在非常窄幅的区间内交易,周三开始回落。加拿大央行出人意料地将政策利率上调25个基点至4.75%,引发全球债券收益率反弹。随着基准的10年期美国国债收益率在周中上升近4%,与美债收益率呈反向相关性的黄金再次跌破1950美元。

在周四欧盘的清淡交易之后,黄金价格获得看涨势头,并升向1970美元。截至6月3日当周,初请失业金人数从一周前的23.3万人跃升至26.1万人,突显出劳动力市场状况更为宽松,并吸引了美联储的鸽派押注。失业率上升的迹象意味着劳动力短缺的减少,这是最近工资上升背后的一个关键因素,而工资上升助长了通胀,尤其是在服务业。周末前的交易活动有所缓和,周五金价在1960美元附近的狭窄通道内上下波动。

下周重点关注

美国5月份的消费者价格指数(CPI)预计将同比上升4.2%,低于4月份4.9%的涨幅。核心CPI(不包括波动较大的食品和能源价格)预计将同比上升5.6%,环比升幅料为0.4%。

市场可能会对月度核心CPI数据做出反应,因为它没有受到能源价格基数效应的扭曲。更重要的是,美联储最关心的是不包括住房在内的核心服务业的通胀,而这一指标尚未明显软化。目前的市场定位表明,只有核心CPI大幅上升,投资者才会改变对美联储下周三维持政策利率不变的看法。自2022年1月以来,月度核心CPI上涨了三次,上一次是在2022年9月。0.6%甚至更高的涨幅可能为美联储再次加息25个基点打开大门,引发美元反弹,并严重打压黄金。另一方面,低于预期的涨幅应该会确认美联储紧缩周期的暂停,并帮助金价继续走高。

在看到5月通胀数据将如何影响市场定价之前,很难评估美联储利率决定对金价的潜在影响。目前,芝加哥商品交易所集团(CME Group)的美联储观察工具(FedWatch Tool)显示,市场预期美联储维持政策利率稳定在5-5.25%区间的可能性超过75%。

如果通胀数据证实利率维持不变的预期,加那么息25个基点将被视为鹰派的意外之举,这将提振美元和美国债券收益率,并导致金价大幅下跌。另一方面,尽管5月份CPI数据强劲,但如果美联储不加息,金价可能会飙升。

在美联储3月份的预测摘要,即所谓的点阵图中,对2023年底政策利率的预期中值为5.1%。如果美联储保持政策利率不变,但将最终预测利率上调,这将表明政策制定者还没有结束加息,这将使金价难以获得动力。终端利率预期不变应该会产生相反的效果,并帮助金价走高。

市场参与者还将密切关注联邦公开市场委员会(FOMC)主席鲍威尔对政策前景的评论。在5月份的会议之后,鲍威尔重申,今年下调政策利率是不合适的,并解释说,很难预测信贷紧缩将在多大程度上取代进一步加息的需要。如果鲍威尔继续抵制降息预期,美元可能会保持弹性,并限制黄金的潜在升幅。同样,任何暗示信贷紧缩不像最初预期的那样严重的言论都应该对美元的估值产生积极影响。另一方面,如果鲍威尔开启在2023年底或2024年初降息的可能性,金价可能会上行。

尽管如此,美联储会议期间金融市场的波动加剧将使人们更难预测金价的下一步走势。因此,等待尘埃落定再建仓可能是明智的。

下周前景展望

随着动能支撑金价走高,黄金市场人气依然看涨,但分析师警告投资者,美联储料将维持其鹰派货币政策立场,不应期待下周金价会突破2000美元。

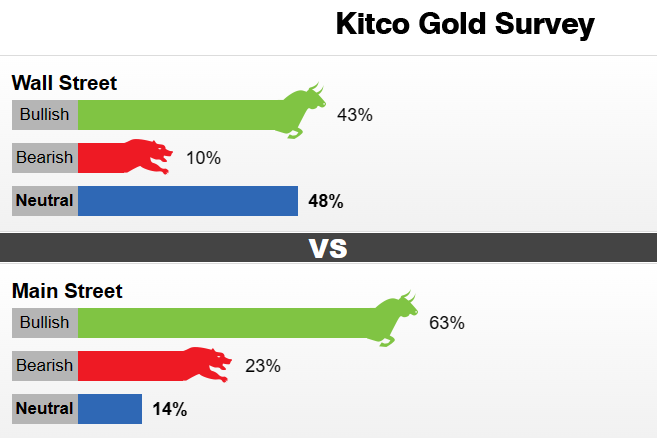

最新的Kitco黄金周度调查显示,短期内普通散户投资者仍看好黄金。不过,在下周的重要通胀数据和美联储货币政策决定公布之前,华尔街分析师似乎持谨慎乐观态度。

本周,21位华尔街分析师参加了Kitco黄金调查。在参与调查的分析师中,9位(43%)分析师看好黄金近期走势。与此同时,2位(占10%)分析师看空下周前景,10位(占48%)分析师认为金价将横盘整理。

同时,692位散户投资者在网上投票。其中,435人(63%)预计下周金价将上升。另有159人(23%)预计金价将走低,98人(14%)对近期前景持中立态度。

(图源:Kitco黄金调查)

尽管市场上仍有强劲的看涨情绪,但散户投资者也预计金价不会突破2000美元。散户投资者预计下周金价将收于1992美元左右。

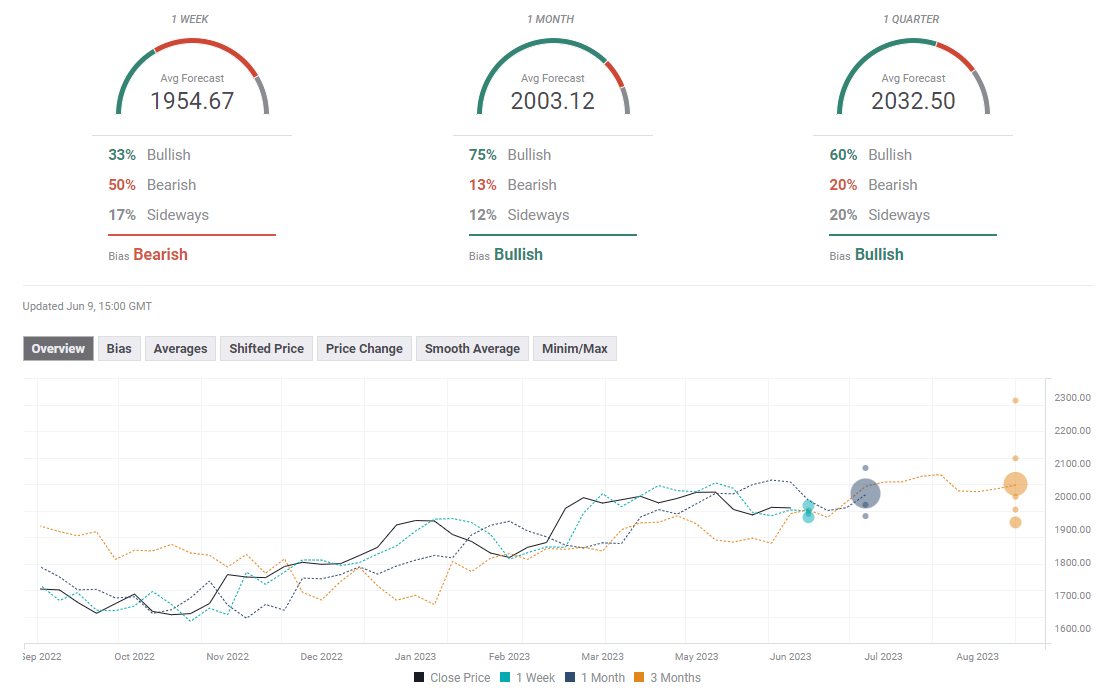

而FXStreet Forecast Poll强调了对一个月前景的看涨倾向,大部分专家预计在这段时间内金价将至少升至2000美元。

(图源:FXStreet)

SIA Wealth Management首席市场策略师Colin Cieszynski称,从严格的技术层面来看,他近期看多黄金。Cieszynski表示,动能指标开始小幅转多,这为价格提供了小幅上升的空间。

不过,他补充说,他预计金价不会突破2000美元。

他说:“我认为美联储将发出暂停加息的信号,这可能会推动金价再上升20美元。”“但暂停并不意味着紧缩周期的结束。金价要突破2000美元,就需要一个明确的信号,表明美联储的紧缩周期已经结束。”

Blue Line Futures首席市场策略师Phillip Streible表示,在美联储会议之前,他对贵金属短期前景持中性态度,并建议买入黄金和白银的周度看跌期权,以防范美联储的鹰派言论。

Streible补充称,由于市场存在如此多的不确定性,投资者应等到金价出现稳固突破后再入市。他表示,金价若突破2063美元,将预示其进入新的上升趋势。

联邦公开市场委员会6月13日至14日的会议很重要,因为会议将做出利率决定并发布最新的经济预测和新的点阵图,这将让人们对美联储在未来几个月的反应有一些了解。

OANDA高级市场分析师Edward Moya表示,暂停将利好黄金板块。

“对黄金而言,我们将看到更多乐观情绪,认为美联储已经结束行动,”Moya说。“美联储似乎可能会暂停紧缩周期,如果最新预测仍然乐观,即通胀将大大接近目标,这对黄金多头来说可能是个好消息。随着金价可能突破1950美元至2000美元的交易区间,金价波动性应会上升。”

另一方面,道明证券资深大宗商品策略师Daniel Ghali指出,“金价在相当温和的区间内交投后很脆弱。”“所有人都在关注利率决定以及经济预测声明所暗示的前景。”

Ghali指出,任何鹰派意外都可能意味着黄金将遭到大幅抛售。“最近的仓位增加了下周意外加息的可能性。一群基金经理可能会受到加息的影响。金价跌破1940美元将意义重大。”

市场将6月可能暂停加息称为“鹰派跳跃(hawkish skip)”,此前加拿大央行决定在春季连续两次会议上暂停加息,然后在6月的会议上再次加息。

凯投宏观(Capital Economics)首席北美经济学家Paul Ashworth表示:“我们预计美联储将在下周的FOMC会议上维持利率不变,但可能会以‘鹰派跳跃’的方式,通过前瞻性指引发出信号,表明官员们有意再次加息,可能是在7月底的下一次会议上。”“最近就业的弹性和核心通胀的粘性将确保美联储下个月按计划加息。”

黄金技术前景

(图源:FXStreet)

财经网站FXStreet分析师Eren Sengezer撰文称,自5月中旬以来,金价一直在50日和100日简单移动平均线(SMA)之间波动,反映出黄金的优柔寡断。此外,日线图上的相对强弱指数(RSI)指标在50附近波动,突出了中性立场。

上行方向,1990美元(50日移动均线)是首个障碍。如日线上收于该水平之上,黄金在瞄准2025美元(静态水平)之前可能先面临2000美元(心理水平)的阻力。

下行方向,1950美元- 1945美元(100日移动均线最新上升趋势23.6%的斐波那契回撤位)区域形成重要支撑位。如果金价跌破该区域并开始将其作为阻力位,卖方可能会表现出兴趣,并为进一步下跌至1925美元(静态水平)和1900美元(38.2%的斐波那契回撤位,心理水平)打开大门。

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?