周三(4月26日)亚洲时段,现货黄金窄幅震荡,目前交投于1996.62美元/盎司附近。美国第一共和银行在存款“大逃亡”后酝酿变卖千亿资产,股价跌创历史新低,加剧市场对银行业的担忧,美国股市录得近一个月最大单日跌幅;疲软的美国消费者信心报告和乏善可陈的制造业数据助涨了对经济放缓的担忧,降低了对美联储下周加息的押注,10年期美债收益率创下3月以来最大跌幅,给金价提供支撑。

此外,市场对美国债务违约的担忧也挥之不去,苏丹入夜后再次爆发战斗,地缘局势担忧也有所升温。市场资金大量涌入避险资产,美元、日元、黄金周二携手上涨。

目前来看,黄金多头士气明显提升,尽管还受到2000整数关口的压制,但短线顶破该阻力的可能性有所增加,并有望重新试探日线级别布林线上轨2033.72附近阻力。

本交易日需要关注美国3月耐用品订单数据,市场预期比较乐观,可能会在盘中支撑美元并压制金价。

不过,市场更关注的是周四公布的一季度GDP数据和周五公布的核心个人消费支出(PCE)物价指数,后者是美联储青睐的通胀指标,市场预期低于前值,有望给金价提供进一步上涨动能。

第一共和银行在存款“大逃亡”后酝酿自救,可能变卖千亿资产

知情人士表示,第一共和银行公布上个月银行业危机期间大量存款外逃后,该行扭转局面的选项日益减少且艰难,有可能创建“坏银行”和出售资产。

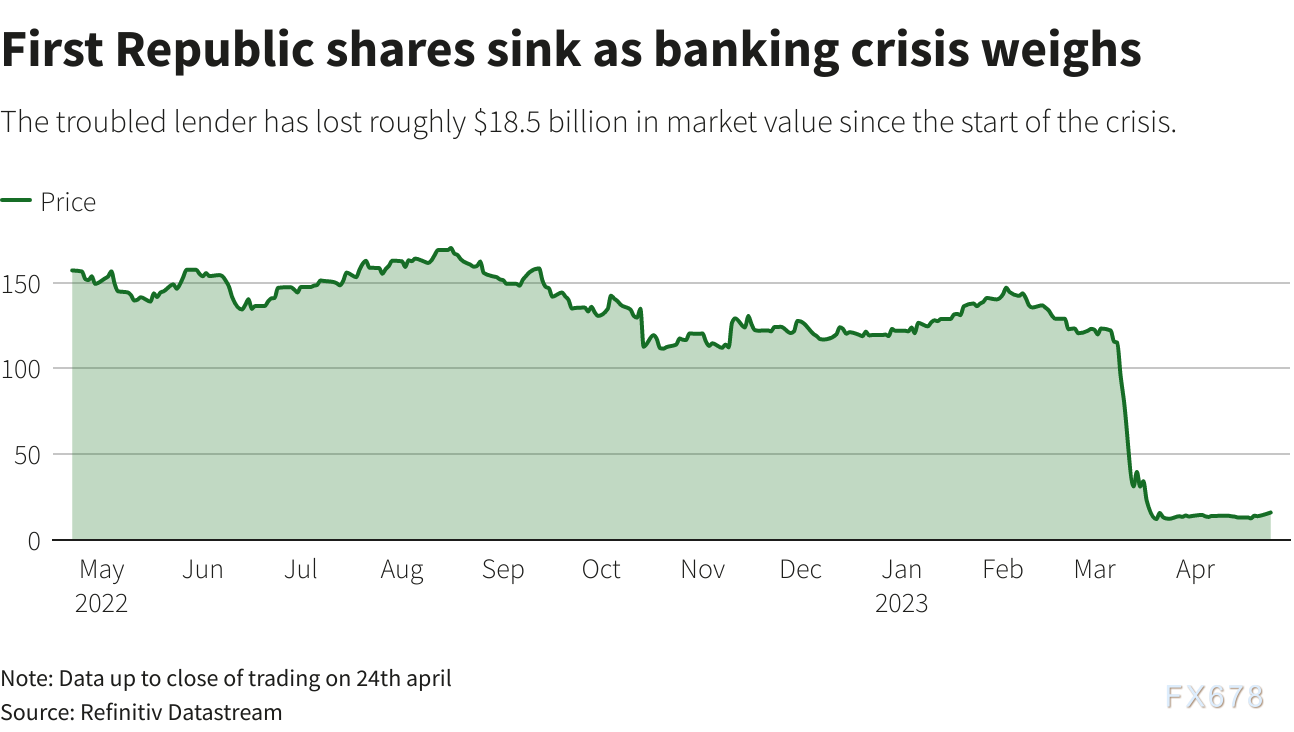

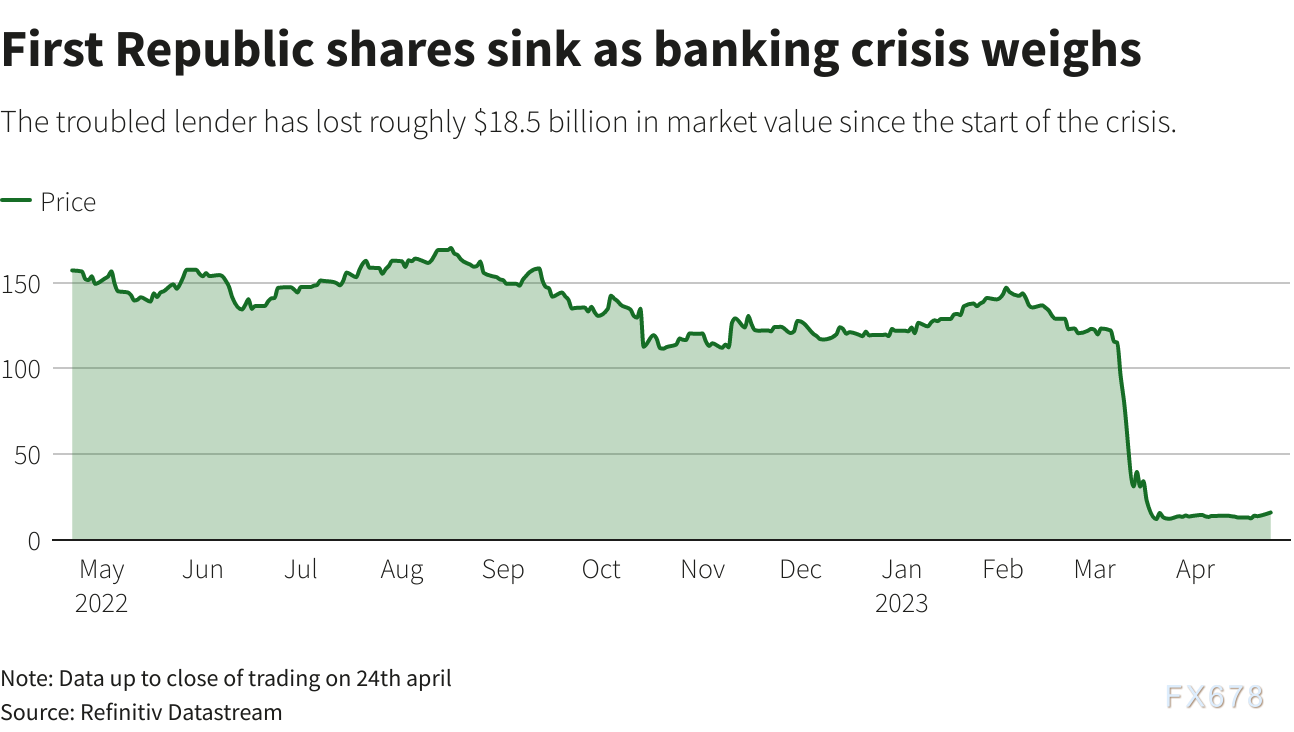

第一共和银行公布,在2008年以来银行业遭遇的最大动荡之后,该行第一季存款暴跌1000多亿美元。该行股价周二收跌49.4%,盘中触及创纪录低点。

惠誉北美银行主管Christopher Wolfe表示:“如果有人想收购它们……考虑到利率周期,将不得不对部分资产进行一些大规模减记。”他指的是该行的抵押贷款和证券投资组合。

这些选择非常具有挑战性,而且可能代价高昂,尤其是对股东而言,”Wolfe说,“谁来承担这个成本?”

其他银行和整个市场都感受到了涟漪效应。地区性银行PacWest Bancorp下跌8%,Western Alliance Bancorporation跌6%,Zions Bancorp下挫4%,券商嘉信理财(Charles Schwab) 跌3%。大型银行也受到冲击,摩根大通下滑1.8%。

KBW地区性银行指数下跌3.8%,更广泛的标普500银行指数下滑2.6%。

第一共和银行周一表示,正在“寻求战略选项”以迅速增强实力,但没有提供细节。

一位熟悉情况的消息人士周一表示,该行正在研究所有选项。由于讨论是私下进行的,此人要求匿名。第一共和银行希望美国政府提供帮助,召集可能挽救该行命运的各方,包括私募股权公司和大型银行。

一位知情人士称,选项包括出售多达1000亿美元的资产。彭博早些时候报道了出售资产的可能性,并称买家可能会获得诸如权证或优先股等激励措施。

券商Wedbush Securities的分析师David Chiaverini表示,如果第一共和银行愿意发放优先股,换取以高于市场价值的价格出售贷款,那么“这将在某种程度上让他们避免实现亏损,同时为该银行提供资本。”

CNBC早些时候报道可能创建坏银行,这是一种危机型的方法,将有问题的金融资产隔离出来。

Chiaverini说:“所以甚至很难将其描述为好资产和坏资产。这就是为什么这种情况看起来具有挑战性。”

华尔街分析师预计,在上月美国两家银行倒闭导致多家地区性银行出现流动性紧缩后,挑战将贯穿今年。

富国银行的分析师说,报告的存款外流情况比华尔街的预期要严重得多,而且“可能很难恢复”。

图:受银行业危机拖累,第一共和银行股价重挫

美国众议院共和党人推进债务上限法案,尽管党内有反对声音

美国众议院的最高共和党人周二表示,尽管有迹象表明党内的反对声音越来越大,但他们将在本周就一项削减开支和提高政府31.4万亿美元债务上限的法案进行投票。

众议院议长麦卡锡希望该计划能够启动与美国总统拜登的磋商,这项法案将把举债上限提高1.5万亿美元。麦卡锡没有理会记者问他共和党是否拥有通过法案所需的218票。

但麦卡锡说,他准备在不改变法案内容之下争取支持,推进立法。

“本周投票?是的。就是这个星期!”麦卡锡在国会大厦告诉记者。“如果有任何变化,我一定会告诉你们。但现在,我们正在向前推进。”

非党派的国会预算办公室(CBO)周二表示,该法案如果成为法律,将在未来十年内使联邦预算赤字降低4.8万亿美元。

众议院第3号共和党人艾默议员说,“它将会通过,我现在就能告诉你,它将在众议院通过。”

该法案若要在众议院过关的话,最多只能出现四位议员跑票。不过至少在周二看来,许多议员们似乎显现出支持的态度。

但不论它在众议院的命运如何,该法案在民主党控制的参议院通过的可能性很小。白宫表示,如果该法案到达总统办公桌,拜登将予以否决。

拜登说,国会必须无条件提高债务上限,就像共和党籍总统特朗普执政时期三次所做的那样。

“违约将是完全不负责任的,”拜登说。“我们不是一个赖账的国家。”

在长达数月的僵持之后,共和党人希望展现出团结一致,迫使拜登进行谈判。作为立法的把关人,众议院规则委员会在当地时间周二下午讨论该法案。

众议院拨款委员会主席Kay Granger告诉记者,共和党领导人仍在努力争取支持,但提案可能会在周三提交众议院表决。

华盛顿和华尔街都在关注即将到来的债务上限“X日”,可能就在几周之后,届时美国财政部将不再有能力支付所有账单,从而引发一场可能动摇全球经济的违约。

分析人士说,如果众议院共和党人不能就一项提案达成一致,国会可能很难在“X日”之前提高债务上限。上一次围绕债务上限出现长期僵局是在2011年,导致美国信用评级被下调,这震动了金融市场,提高了借贷成本。

随着投资者越来越警惕,债务市场已经在闪烁警告信号。

美国财长耶伦:美国债务违约将引发“经济灾难”

美国财政部长耶伦周二警告说,如果国会未能提高政府的债务上限以及由此产生违约,将引发一场“经济灾难”,并在未来几年推高利率。

耶伦在为加州企业高管在华盛顿举行的活动准备的讲话中表示,美国债务违约将导致失业,同时推高家庭抵押贷款、汽车贷款和信用卡的还款额。

她说,提高或暂停31.4万亿美元的借款上限是国会的“基本责任”,并警告说违约将威胁到美国自新冠大流行以来取得的经济进步。

“我们的债务违约将导致经济和金融灾难,”耶伦告诉萨克拉门托大都会商会成员。“违约会永久提高借款成本。未来的投资成本将大大增加。”

她说,如果不提高债务上限,美国企业将面临不断恶化的信贷市场,政府可能无法向依赖社会保障的军人家庭和老年人发放款项。

“国会必须投票决定提高或暂停债务上限。它应该无条件地这样做。而且不应该等到最后一刻。”

众议院议长、共和党人麦卡锡上周提出了一项计划,将削减4.5万亿美元的支出与增加1.5万亿美元的债务上限相结合,称其为未来几周谈判的基础。

白宫坚称不应将这两个问题联系起来,而民主党控制的参议院很可能会否决该提议。

金融市场越来越担心债务僵局,推动美国债务违约保险成本升至十年来的最高水平。金融分析师警告违约风险增加。

美国4月消费者信心指数创九个月新低

由于对未来的担忧加剧,美国消费者信心在4月份降至九个月低点,进一步加剧了今年经济可能陷入衰退的风险。

世界大型企业研究会周二公布的消费者信心调查结果还表明,随着经济乌云笼罩,美国人花钱也开始要缩手缩脚,他们中计划在未来六个月购买大家电的比例降至2011年以来的最低水平。

对许多人来说,度假也不在计划之列。尽管通胀率高,利率上升,但消费者普遍表现出韧性,因为劳动力市场强劲,使经济得以维持。虽然劳动力市场仍然紧张,但势头正在放缓,零售销售已经减弱。

BMO Capital Markets高级经济学家Jennifer Lee说,“利率已经上升了一年多,我们看到了影响,尽管就业市场仍然紧张,这仍然是一件好事,粘性通胀确实有其后果。”

世企研表示,其消费者信心指数从3月份的104.0降至101.3,是2022年7月以来的最低。接受路透调查的经济学家曾预计该指数在4月份将维持在104.0的水平。下降反映了55岁以下的消费者和收入在5万美元以上的家庭的预期恶

来自于消费者对收入、商业和劳动力市场状况的短期展望的预期指数从3月份的74.0降至68.1。该读数长期低于80与经济衰退有关

在3月份美国两家地区性银行倒闭后,经济下滑的风险已经上升,这使得信贷条件收紧。提高联邦政府31.4万亿美元借款上限的斗争迫在眉睫,这也对经济构成威胁。

消费者对劳动力市场仍然持乐观态度,他们认为工作机会“充足”的比例上升,而认为工作“难以获得”的比例下降。该调查的所谓劳动力市场差异,是由受访者对工作机会是否充足或难以获得的看法得出的数据,从3月份的36.5上升到37.3,与劳动力市场紧张的情况一致。

这一指标与美国劳工部的失业率相关。3月份的失业率为3.5%。

美国主要股指周二创本月迄今最大跌幅,疲软财报加剧经济放缓担忧

美股主要股指周二录得本月迄今最大跌幅,因联合包裹(优比速,UPS) 公布的悲观营收预估加剧了投资者对美国经济放缓的担忧,而第一共和银行存款大幅下降,加剧了对银行业健康状况的担忧。

联合包裹的股价下跌10%,创2006年7月以来最大单日跌幅,此前该公司预计全年营收处于之前目标的低端。

这推动道琼斯运输业平均指数下跌3.6%,创下去年9月以来的最大单日跌幅。

同样令人担忧的是,周二公布的数据显示,美国4月消费者信心降至九个月低点。

BMO Family Office首席投资官Carol Schleif表示:“本周将有重要的财报和经济数据公布,且美联储将在下周举行政策会议,投资者一直在努力保持镇定。”

交易员普遍预计,美联储下周三将加息25个基点。

微软周二收盘跌2.2%,对标普500指数的拖累最大。该公司在盘后公布的营收超出分析师预期,带动股价在盘后上涨4.6%。

谷歌母公司Alphabet的股价在盘后上涨4%。该公司公布第一季营收超出预期,受广告收入上升和云服务需求稳定提振。该股周二收盘跌2%。

道琼斯工业指数周二收盘下跌344.57点,至33530.83点,跌幅1.02%;标普500指数周二收盘下跌65.41点,至4071.63点,跌幅1.58%,两个指数均创下3月22日以来最大单日百分比跌幅。

纳斯达克指数周二收盘下跌238.05点,报11799.16点,跌幅1.98%,为3月9日以来最大单日百分比跌幅。

BMO的Schleif表示,“人们正试图弄清楚地区银行的总体健康状况。煤矿里有金丝雀吗?对美国的中型企业来说,地区性银行保持健康真的很重要,”

投资者担心的另一个问题是,美国国会在提高美国债务上限问题上出现明显的僵局。

Commonwealth Financial Network投资管理主管Brian Price表示,“任何时候你听到潜在的违约都会引发避险。如果我们走到悬崖边缘,甚至跨过悬崖边缘,对风险资产或消费者信心都不是好兆头。”

美债10年期美债收益率创下3月以来最大跌幅,经济衰退担忧激增

10年期美国国债收益率周二创下3月以来最大跌幅,而国库券收益率则攀升,因为投资者在两种不同忧虑之间取得平衡,一方面是对地区银行业和即将发生经济衰退的担忧加剧,另一方面是对美国债务上限的忧虑。

较长期国债收益率全面下跌,第一共和银行报告称第一季度存款骤降超过1000亿美元,增加了人们对华尔街还没有看到地区银行业危机的最后一幕的担忧。

同时,美国消费者信心在4月份意外地降至九个月低点,增加了市场对经济衰退的担忧。

“随着数据变得更加疲软,它使我们更接近大多数人都预测到的经济衰退,”Aegon资产管理公司的杠杆融资全球主管Jim Schaeffer说:“一旦市场对美联储何时暂停以及他们将在同一水平上保持多长时间有信心,就会减少对债务上限的担忧。”

美国10年期国债收益率周二大跌逾3%,至3.398%,盘中最低触及3.379%,为4月13日以来新低;而美国两年期国债收益率周二大跌近6%,至3.896%,为近一周半新低。

苏丹入夜后再次爆发战斗,双方无意认真执行停火协议

尽管苏丹宣布停火,但交战方在周二晚间再次爆发战斗,更多人逃离首都喀土穆,一名面临国际战争罪指控的前官员也离开监狱。

在美国和沙特阿拉伯的调解下,苏丹武装部队(SAF)和准军事组织快速支援部队(RSF)同意从周二开始停火72小时。

但一位记者说,在尼罗河畔的恩图曼市,入夜后可以听到枪声和爆炸声,SAF动用无人机攻击此处的RSF阵地。

SAF还用无人机试图逼迫武装人员撤离Bahri的一个燃料炼油厂。

4月15日苏丹爆发内战以来,RSF躲进居民区,而军方则试图从空中打击他们。战斗已将居民区变成战场。空袭和炮击造成至少459人死亡,4000多人受伤,医院被摧毁,食物分配受到限制,这个国家4,600万人口中有三分之一依赖援助。

一名医院官员称,周二一枚炮弹击中恩图曼的Al-Roumi医疗中心,并在设施内爆炸,造成13人受伤。

由美国斡旋的苏丹停火协议“到目前为止似乎在某些地区得到了维持”,但没有迹象表明交战双方准备“认真谈判,这暗示双方都觉得自己有可能打败对方取得军事胜利”。

联合国苏丹问题特使Volker Perthes周二对联合国安理会表示,“这是一个误判。”

联合国难民机构预计,可能会有数十万人逃往邻国。

白宫发言人周二表示,美国总统拜登的国家安全团队正继续与苏丹敌对双方领导人会谈,以便结束冲突,提供人道主义援助。

战火使医院和其他基本服务陷于瘫痪,许多人被困在家中,食物和水的供应越来越少。自战争爆发以来,数以万计的人纷纷出逃,前往邻国乍得、埃及、埃塞俄比亚和南苏丹。

喀土穆首次成为交战区,一些人担心这西部达尔富尔地区可能重燃战火,这个广袤的沙漠地区已被长达20年的冲突折磨得满目疮痍。

整体来看,虽然美元指数周二反弹,令多头有所顾忌,但这主要是因为避险情绪升温,而这也给金价提供支撑,银行业动荡前景、美国债务危机、经济数据疲软、地缘局势担忧,美股大跌、美债收益率大跌,这些因素都偏向支撑金价,金价已经连续三周收盘于1980关口上方,短线看涨信号有所增加,后市有望上探布林线上轨2033.78附近阻力。鉴于目前金价还受到2000关口阻力压制,下方继续关注1980关口附近支撑,如果意外收盘于该位置下方,则增加后市看空信号。

北京时间10:14,现货黄金现报1997.12美元/盎司。