周六(7月11日)金价盘中下跌,一度较日高回落逾16美元,刷新近二日低点至1794.24美元/盎司。本周三,金价涨至每盎司1818.02美元,创下2011年9月以来的最高水平,但随着股市走强、以及周末的到来,获利了结盘使黄金失去了一些动力。尽管金价收盘于1800关口下方,报1798.70美元/盎司,但累计上涨1.3%以上,连续第五周收涨。

RBC Wealth Management董事总经理George Gero表示:“过去一周,随着ETF的指数级流动,黄金价格上涨了不少。随着股市走强,周末即将到来,投资者正在利用这一机会,锁定利润,以持有风险较高的资产头寸。”

世界黄金协会指出:“对于疫情二次爆发会对本已深陷泥沼的全球经济冲击的担忧,引发了新一轮的风险和不确定性。同时,各国央行不间断的资产购买令持有无息资产,例如黄金,这使得这些资产的机会成本进一步降低。这些因素持续推升黄金的投资需求,令黄金ETF成为主要受益者。”

随着现货黄金近期创出近8年高位,目前黄金正在测试关键的技术点位,市场正在关注黄金的下一步走向。从历史数据看,和以往几波黄金牛市相比,黄金本轮牛市仅上涨约70%,而大部分黄金牛市涨幅都在400%以上。

尽管黄金价格的相对高位意味着历史可能不会重演,但是全球政府大型刺激计划、负利率政策、通缩和滞涨的贸易以及ETF流入继续创出新高,都将在未来继续支撑金价走高。因此黄金仍有继续上涨的空间,但是在进一步上涨之前可能需要在当前点位附近进行整固。

(现货黄金日线图)

推动黄金看涨的几个主要因素

1)全球政府大型刺激计划

(现货黄金日线图)

推动黄金看涨的几个主要因素

1)全球政府大型刺激计划

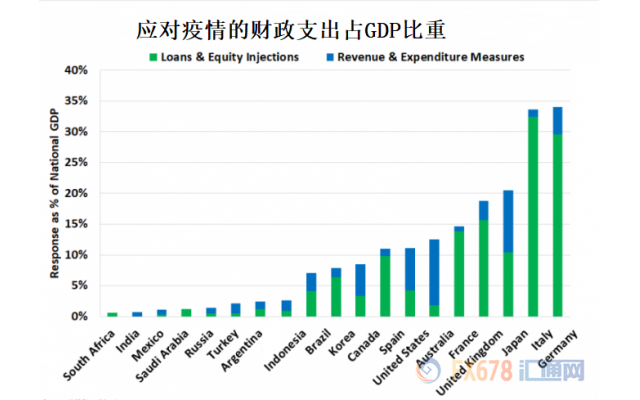

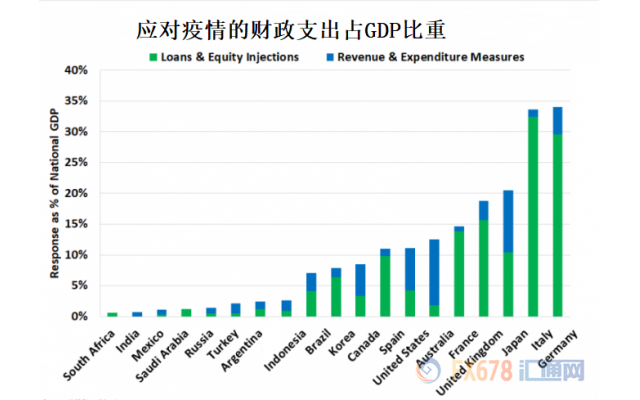

市场目前密切关注美国政府财政刺激措施,而财政政策刺激基金流入黄金市场将会给金价带来支撑,但目前有迹象显示,美国政府的财政刺激措施可能会让市场失望。这导致货币贬值。迄今为止,全球对疫情的财政政策响应为9万亿美元,并且有可能进一步攀升。这支持了像黄金这样的可储值的资产。

美国酝酿新一轮经济救助计划 但失业救济不会再那么大方。据报道,美国财政部部长史蒂文·姆努钦当地时间7月9日表示,特朗普政府正在与参议院就新一轮新冠肺炎经济救助计划进行商讨。

报道称,据姆努钦透露,新一轮经济刺激计划主要针对三个方面:一是向家庭派发新一轮现金支票,二是为失业工人延长额外失业救济金领取时间,三是更有针对性地为小微企业减免贷款。

自新冠疫情暴发以来,美国国会先后通过了四轮经济纾困计划,内容包括发放失业救济金、现金支票、小企业贷款、补助航空公司等等,总额近2.9万亿美元。其中,第三轮救援计划金额高达2.2万亿美元,创美国历史之最。

2)负利率政策(NIRP)

2)负利率政策(NIRP)

黄金作为一种非孳息的资产,今年到目前为止已经上涨了19%,主要得益于市场收益率录得负值,这使得黄金相对而言反而产生了收益。

德国世界报经济和金融咨询台高级编辑Holger Zschapitz表示,美国国债实际收益率或经通胀调整后的负收益率似乎会进一步对黄金构成支撑,并可能继续支持近期的升势。

在世界范围内,央行在降低利率的同时,渴望收益的投资者呼吁有合理收益的债券交易。这推高了债券价格,压低了债券收益率。

低利率阻碍了投资者投资政府债券,并迫使他们去别处寻找避险资产,如黄金。

当前欧洲政府的债券收益率基本为负。渴望获得收益的投资者与央行的负利率政策共同推动了大多数政府债券收益率进入负数区域。其他发达国家的债券收益率也紧随其后。

如此低的利率使负收益债券的总额达到了我们从未见过的水平。在过去的五年中,全球负收益率债务从零飙升至超过12万亿美元。

实际负收益率本质上表示通货膨胀或购买力下降,而黄金是通货膨胀的对冲。实际利率可能会进一步下滑,因为美联储不太可能在短期内停止购买国债。因此,正如高盛预测的那样,黄金可能会继续上升,并在未来12个月内测试2000美元大关。

3)疫情二次蔓延使得美国经济下行风险加剧

美国约翰斯·霍普金斯大学的统计数据显示,截至美国东部时间10日16时30分(北京时间11日4时30分),美国新冠肺炎确诊病例累计已超过316万,达到3163505例,死亡病例已超过13.3万,达到133847例。

7月9日,美国单日新增新冠肺炎确诊病例63247例,再次打破单日新增记录,该数字为本周第二次破纪录。最新数据显示,美国最近七天平均日增53699例新冠病例,比上一个七天平均值增长17.6%。

据美国有线电视新闻网(CNN)报道,美国国家过敏症和传染病研究所所长、顶级传染病专家福奇日前表示,目前美国疫情反弹形势严峻的各州应当认真考虑重新封锁。他还称,美国多州重启经济时做得太过头,并未听取指导意见,人们把这些意见当成了耳边风。

RW Pressprich & Co.的政府债券交易董事总经理Larry Milstein表示,今天的市场情绪明显转为负面,疫情担忧升温看来是最大的问题,鉴于亚洲的新冠病例数也在上升,市场“确实担心第二波疫情正在逼近,这将影响全球经济。

4)通缩和滞涨的贸易

生产力和GDP疲软,高失业率和初级商品(食品,水,住房)成本高昂正使得世界各地的投资者购买作为价值存储的安全港资产黄金。

国际货币基金组织(IMF)预计经济将陷入严重衰退,复苏速度将放缓。IMF在6月30日的最新评论中将其对全球GDP的预期下调至-4.9%。

更令人担忧的是,IMF对于美国、德国等实力雄厚的发达国家经济预测为收缩8%。此外,国际货币基金组织预计,全球商业损失将超过12万亿美元。

5)最近一周投机客美元净空仓有所增加

据路透计算及美国商品期货交易委员会(CFTC)周五公布的数据,最近一周投机客美元净空仓有所增加。截至7月7日当周,美元净空仓增至144.84亿美元,数据显示,前一周净空仓规模为139.1亿美元。

芝加哥国际货币市场(International Moary Market)的美元仓位是根据日元、欧元、英镑、瑞郎、加元和澳元这六种主要货币的净仓位计算得出的。

涵盖美元兑纽元、墨西哥披索、巴西雷亚尔和俄罗斯卢布这几种货币净仓位的广义指标显示,最近一周美元净空仓为149.98亿美元,之前一周净空仓为145.92亿美元。

美元过去几周走势艰难,因股市跑赢,风险偏好有所改善。过去三周,美元指数下跌了1%。Tempus公司负责交易的副总裁John Doyle表示,“我们认为美元扮演了避险的角色,且与风险的关联性很强”。

6)ETF流入继续创出新高

黄金ETF已经连续几周录得创纪录的流入量,因为投资者大声疾呼要购买这种金属。随着ETF创建新的单位(每个单位都由黄金支持),这将继续推动黄金ETF的需求。

黄金ETF持仓6个交易日首度出现回落,持仓突破1200吨大关。同时全球黄金ETF持仓仅2020年上半年无论是吨数还是持仓净值都超过以往全年的纪录水平,凸显了市场对于黄金的需求。

此外上半年的净流入远高于全球央行购金量在2018和2019年创下的多年高位,也相当于今年上半年全球黄金矿产的45%。黄金依旧是所有主流资产中表现最好的之一,其上半年的回报超19%。

该表现超过了全球股票、大宗商品指数。展望未来,世界黄金协会指,全球的经济和地缘政治环境仍有利于黄金的投资需求,同时其他众多驱动因素依旧有效。

黄金支持ETF连续第16周出现净流入,是2010年以来最长纪录。欧洲央行年底料会加大刺激力度 为弱不禁风的经济复苏提供支持。高盛表示做多黄金是应对不均衡复苏的最好方式,预计未来12个月内金价将达到2000美元/盎司。

黄金存在获利抛盘,回调料为再度进场创造时机

黄金存在获利抛盘,回调料为再度进场创造时机

随着黄金ETF持仓持续创出纪录高位,同时黄金也突破了关键的技术点位,因此短时间存在获利了结,这也限制了黄金反弹的空间。

Ed&F Man Capital Markets分析师Edward表示:“金价在突破每盎司1800美元后出现相当程度的超买,现在我们看到一些投资者抛售黄金;美元也在小幅攀升,这也令金价承压。”

但Meir表示,没有任何基本面因素导致金价回落。此前多数分析师也表示,黄金回调就是入场的点位,这或为下一步上涨积累动能。

同时其他分析师也指出,7月至8月黄金的季节性投资需求回升,这也将对黄金构成支撑。

金融市场研究公司Zeal LLC创始人、知名分析师汉密尔顿(Adam Hamilton)表示,历史数据表明,7-8月黄金的季节性投资需求会大幅上涨,同时近段时间的大幅上涨为黄金积聚了大量人气,资本流入的势头很有可能会持续到8月末。从黄金和股市的相对表现,7-8月是一个转折点,股市会在这段时期由盛转衰,黄金则将加速上行。

根据汉密尔顿统计的数据,黄金从2001年的低点(257美元/盎司)上涨到2011年的高点(1894美元/盎司)过程中,获得了高达638.2%的惊人回报率。也正是在此阶段,黄金市场逐渐形成稳定的季节性规律。

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?