汇通财经APP讯——周四(11月28日)亚市早盘,现货黄金窄幅震荡,目前交投于2636.88美元/盎司附近。金价周三小幅上涨,从上一交易日触及的逾一周低位反弹,因美元走软,金价周三盘中最高曾触及2658美元附近,但在数据显示通胀进展停滞,暗示美联储可能对进一步降息持谨慎态度后,金价涨幅收窄,收报2635.80美元/盎司。

美国市场周四将因感恩节假期休市,按照过去几年的经验,本交易日金价偏向窄幅震荡运行。

10月美国消费者支出稳健增长,但过去几个月降低通胀的进展似乎停滞不前。

Blue Line Futures首席市场策略师Phillip Streible称:"我们认为,刚刚看到的金价针对数据的小幅回调主要是受个人收入增加的推动。如果消费者更加强劲,即使面对更高的通胀,也能显示出其背后的韧性,美联储可能更不愿意激进地继续降息。"

美元指数周三下滑0.8%,触及两周最低,提升了黄金对其他货币持有者的吸引力。

Streible称,黄金在2025年前两个季度可能达到3000美元,除非通胀急升迫使美联储加息,这可能会打击牛市。

目前,市场认为美联储在12月降息25个基点的可能性为70%。在低利率环境下,不孳息黄金往往会得到青睐。

在 个人消费支出(PCE)物价指数数据公布之前,金价攀升 1%。周一,金价大幅下挫100美元,创下五个多月来的单日最大跌幅,因在以色列与伊朗支持的黎巴嫩真主党宣布达成谈判已久的停火协议后,避险需求减弱。金价在周二早盘曾触及11月18日以来的最低水平。

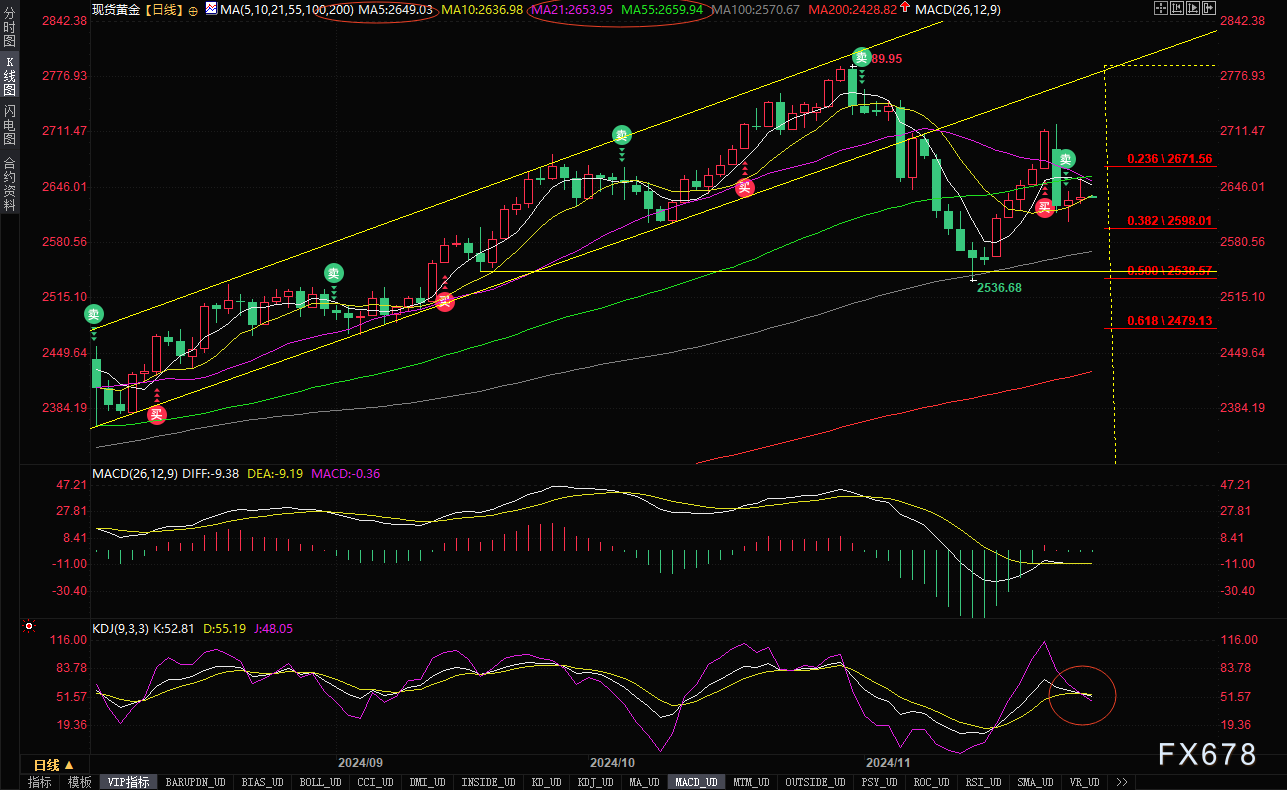

大跌之后的反弹修正需求也给金价提供了一些上涨动能。但由于目前仍受到21日均线和55日均线等多道阻力压制,金价有所仍面临进一步下行风险。不过,美元和美债收益率的下跌可能会吸引逢低买盘支撑金价。

本交易日经济数据较少,留意地缘局势相关消息和特朗普相关动态消息。

(现货黄金日线图,来源:易汇通)

美国10月消费者支出强劲增长,但降通胀进展似乎仍停滞不前

美国10月消费者支出增幅略高于预期,暗示经济在第四季初保持住了大部分强劲的增长势头,但近几个月来降低通胀的进展似乎停滞不前。

未能成功推动通胀回归2%的目标,再加上即将上任的特朗普政府可能对进口商品征收更高的关税,或将导致美联储明年降息空间缩小。

市场仍预计美联储将在12月第三次降息,周三公布的其他数据显示,11月中旬有更多失业人员陷入长期失业状态。

TradeStation全球市场策略主管David Russell表示:“12月仍有可能,但2025年进一步降息的可能性正在下降。”

美国商务部经济分析局公布,占美国经济活动三分之二以上的消费者支出在10月增长0.4%,接受调查的经济学家此前预测将增长0.3%,9月增幅上修为0.6%,前值为增长0.5%。

经通胀调整后,消费者支出小幅增长0.1%。支出在很大程度上受到服务业强劲需求的推动。服务业支出增长0.5%。商品支出持平。

低失业率在很大程度上支撑了消费,股市大涨和高房价带来的强劲家庭资产负债表也起到了提振作用。

家庭储蓄仍然很高。储蓄率从9月的4.1%上升至4.4%。受助于薪资增长0.5%,家庭可支配收入增长0.6%。扣除通胀和税收因素后,家庭可支配收入继9月小幅增长0.1%后,10月增长0.4%。

经济学家们预计,今年的假日购物季将相当不错,尽管高物价正在挤压预算。Adobe的数据显示,11月的前24天,消费者在线消费?774亿美元?,?较?同比增长9.6%。

尽管通胀仍在降温,但降温趋势已经放缓。10月个人消费支出(PCE)物价指数环比上涨0.2%,9月涨幅也确认为0.2%。10月PCE物价指数同比上涨2.3%,9月为上涨2.1%。

剔除波动较大的食品和能源部分后,核心PCE物价指数环比上涨0.3%,与9月涨幅持平。

10月核心PCE物价指数同比上涨2.8%,9月为攀升2.7%。这是美联储制定货币政策时青睐的通胀指标。

有人担心,如果特朗普兑现他的一些竞选承诺,明年通胀可能会上升。特朗普周一表示,他将在上任的第一天对来自墨西哥和加拿大的所有产品征收25%的关税,并对来自中国的商品再额外征收10%的关税。

高盛经济学家估计,如果实施关税,核心PCE物价指数涨幅将增加0.9%。

不过,就业市场出现闲置的迹象日益增加,可能盖过对通胀数据上升的担忧。

劳工部公布的一份报告显示,截至11月23日当周,初请失业金人数减少2,000人,经季节调整后为21.3万人,这是4月以来最低水平。经济学家此前预测请领人数为21.6万人。

报告还显示,在截至11月16日的一周内,续请失业金人数增加9,000人,经季节性调整后为190.7万人,为2021年11月以来的最高水平。这是衡量招聘情况的一个指标。

以上续请失业金人数数据处于政府就11月失业率对家庭进行调查的调查期内。在10月至11月的调查期期间,续请失业金人数有所上升,表明许多下岗人员发现很难找到新工作。

失业率已经连续两个月稳定在4.1%。11月就业报告将对美联储下个月的利率决定至关重要。

另一份报告显示,企业设备支出在本季度开局疲弱。美国统计局公布,10月扣除飞机的非国防资本财订单下降0.2%,9月为增长0.3%。这一衡量企业支出计划的指标备受关注。

美元下跌,长周末前经济数据乏善可陈且市场获利了结

美元周三在节前清淡交易中广泛下跌,市场消化一系列凸显美国经济韧性的数据,同时投资者评估当选总统特朗普将发动一场没有赢家的关税战的风险。

周三的下跌进一步回吐了美元近期的涨幅。鲜有交易商有兴趣在感恩节长周末前建立或持有头寸。周四美国市场休市,周五交易所提前闭市。

"我们都预料到通胀会有所回升,但并未失控。这是关键所在,"Spartan Capital Securities驻纽约的首席市场经济学家Peter Cardillo说,"这为 12 月降息 25 个基点,然后可能暂停降息铺平了道路。但暂停的原因可能不是通胀数据,而是特朗普关税的不确定性。我认为美联储会越来越谨慎。"

"周三的走势可能更多是因为一些获利了结,至少对于长周末前的美国来说是这样,"Klarity FX驻旧金山的执行董事Amo Sahota说。"就像我说的,美元之前有非常惊人的表现,而且仍然非常强劲。”

特朗普周一誓言要对加拿大、墨西哥和中国这三个美国最大贸易伙伴征收巨额关税,导致这些国家的货币走低,令投资者感到不安。

一些分析师认为,关税和拟议的减税带来的通胀风险可能会阻止特朗普采取更多破坏性措施。

巴克莱银行外汇策略师Sheryl Dong表示:"近期美元大幅升值在很大程度上降低了美国以外地区的美元资产价值,从而增加了月末抛售美元的再平衡需求。”

根据一项旨在结束以色列-黎巴嫩边境敌对行动的协议,以色列与伊朗支持的真主党之间的停火于周三生效。中东和乌克兰的战争虽然不是周三影响汇市的主要因素,但一直支持美元的避险地位,停火协议的达成也削弱了美元的避险需求。

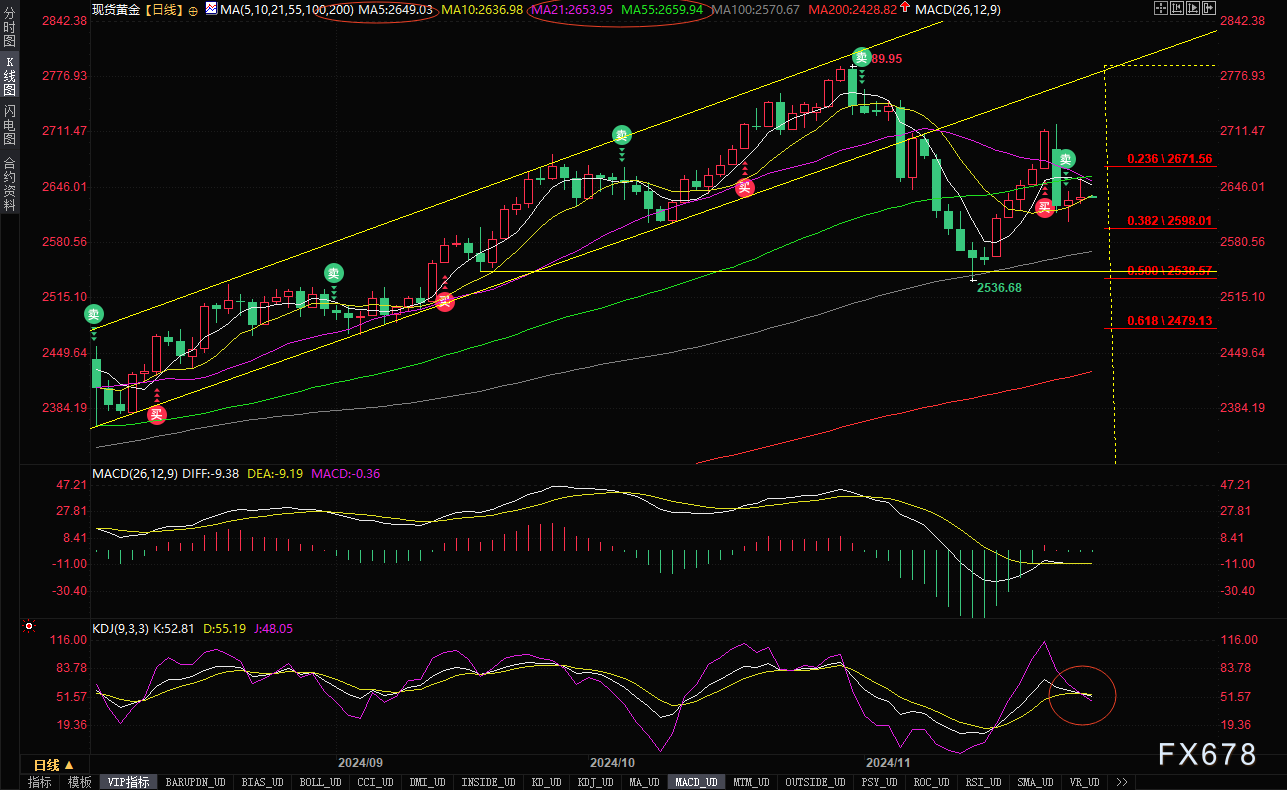

美元指数周三下跌0.77%,为近三周最大单日跌幅,收报106.06,盘中最低曾触及105.85,为近两周新低。

(美元指数日线图,来源:易汇通)

美债收益率下跌,因为通胀在经济增长担忧面前退居其次

美国国债收益率周三下跌,这也给金价提供了一些支撑,因为持有黄金的机会成本下降。欧洲消费者信心调查疲软,投资者纷纷涌入美国政府债券,而美国通胀担忧因数据符合预期而暂时退居次席。

虽然通胀率仍保持高位,且高于美联储 2% 的目标,但在周四感恩节假期到来之前,债券市场反应平淡。

TradeStation市场策略全球主管David Russell说:"随着投资者转向经济增长周期,通胀问题正在逐渐退去。"

本周,美国当选总统特朗普承诺对来自加拿大、墨西哥和中国的进口商品征收惩罚性关税后,有关通胀反弹的担忧再次出现。

"过去是经济,然后是选举......现在仍然是经济,"Brandywine Global全球固定收益投资组合经理Jack McIntyre说。"如果你看经济......美联储可能会降息,即使是鹰派降息,"他指的是美联储将于 12 月召开的下一次利率制定会议。

周三的数据显示,11月份德国消费者信心降幅超过预期,法国消费者信心跌至五个月低点,与价格走势成反比的美债收益率随之下降。

芝商所周三的数据显示,利率期货交易员认为美联储下月降息25个基点的可能性为70%,高于周二的59%。

10年期美债收益率 周三尾盘报4.234%,比周二低近7个基点,为11月1日以来最低水平。

两年期收益率周三降幅超过 4 个基点,至 4.21%,为两周多以来的最低水平。此外,30 年期收益率周三跌至 4.419%,为 11 月 7 日以来的最低水平。

北京时间07:42,现货黄金现报2636.86美元/盎司。