FX168财经报社(亚太)讯 经济分析师杰西·科伦坡(Jesse Colombo)表示,中国交易员可能很快将金价推升至3000美元。他认为,中国黄金期货交易商是今年春季金价上涨400美元的推动力。他展望,一旦黄金突破目前的交易区间,这些中国交易商很有可能引发另一轮强劲上涨,世界其他地区迅速跟进,推动黄金价格上涨至3000美元。

科伦坡表示,今年3月和4月,一度沉寂的黄金市场开始活跃起来,突破了2000至2100美元的三年阻力区,并在短短几周内飙升了400美元。这一举动让几乎所有人都感到意外,尤其是西方投资者和交易员,他们已经对黄金失去了兴趣,转而受到蓬勃发展的科技股和加密货币的诱惑。

(来源:GoldSeek)

随着金价突然上涨的持续,越来越多的投资者和记者开始质疑谁,或者是什么,才是这股飙升的真正幕后推手。他对此解释道:“经过一番调查,人们发现,黄金热潮主要是由中国上海期货交易所(SHFE)和上海黄金交易所(SGE)的期货交易员推动的。”

他引述英国《金融时报》(Financial Times)的一篇题为“中国投机者超级推动黄金上涨” 的文章,强调了上海期货交易所黄金期货交易量如何飙升400%,推动金价创下历史新高。

(来源:Financial Times)

中国黄金交易狂潮的进一步证据,可以从上海期货交易所黄金期货未平仓合约图表中看到:

(来源:Financial Times)

“这一事件清楚地表明,东方在黄金市场上的影响力越来越大,而西方则越来越退居二线,”科伦坡续称。

正如世界黄金协会(WGC)首席市场策略师约翰·里德(John Reade)所说:“中国投机者确实扼住了黄金的咽喉。几十年来,新兴市场一直是最大的终端消费者,但由于西方的快钱,它们一直无法发挥定价权。现在,我们正进入新兴市场的投机资金可以发挥定价权的阶段。”

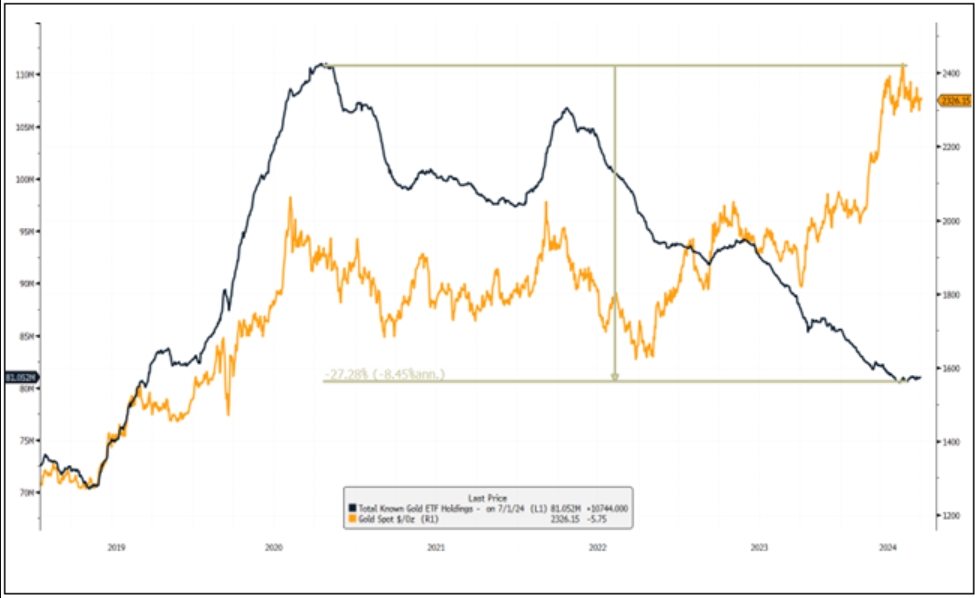

在中国交易员和投资者积极推动黄金市场的同时,美国人却在三年多的时间里陷入了抛售狂潮,抛售了各种黄金相关资产,如下图黑线所示,黑线显示了美国交易所交易基金或ETF的黄金总持有量。

(来源:Bloomberg)

过去几年美国人抛售黄金相关资产主要有两个原因,也就是实际利率较高,以及财务恐惧程度低/财务自满程度高。

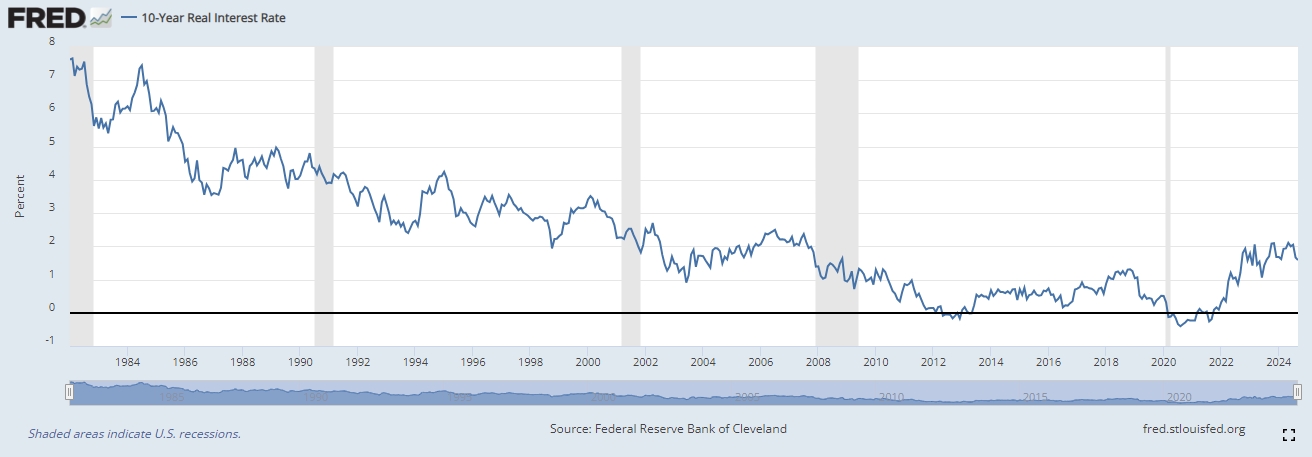

如下图所示,美国10年期实际利率(经通胀调整后的利率)一直徘徊在20年来的最高点附近。与股票、债券或房地产不同,黄金和白银不会产生任何收益。当经通胀调整后的利率上升时,投资者通常更喜欢收益率较高的资产,如储蓄账户、货币市场基金、定期存单、债券和派息股票。

当经通胀调整后的利率较高时,持有贵金属等无收益资产的机会成本会增加,从而促使投资者推迟购买甚至出售。相反,当实际利率较低或为负时,就像2010年代初和2020-2021年的情况一样,机会成本就会消失,从而促使投资者涌向黄金和白银。

(来源:FRED)

在美国,黄金通常被视为“恐惧资产”,经常与生存主义者在掩体中储存枪支、弹药和罐头食品联系在一起。因此,在经济衰退、金融危机和通胀恐慌期间,黄金需求往往会激增,而在金融压力较低和股市繁荣时期,黄金需求则会减弱。

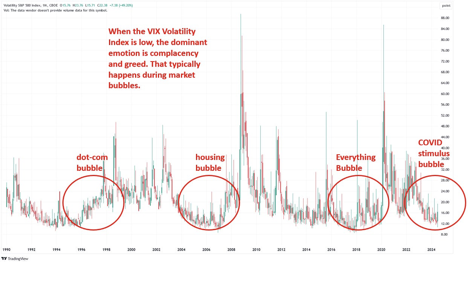

正如标准普尔500波动率指数图表所示,美国股市投资者在2023年和2024年初表现出的恐慌程度很小,这有助于解释他们对黄金等避险资产缺乏兴趣。美国投资者在过去的资产泡沫中同样忽视了黄金,例如1990年代后期的互联网泡沫、2000年代中期的房地产泡沫和2010年代后期的“一切泡沫”,所有这些都被证明是在大幅反弹之前低价购买黄金的绝佳机会。

(来源:GoldSeek)

尽管美国经济和股市受到数万亿美元新冠刺激计划的提振,但中国经济却陷入了几十年来最严重的衰退之一。中国曾经飞涨的股市和房地产市场在2021年达到顶峰,并一直处于熊市中,这让人想起了1990年代初日本的资产泡沫和随后的崩盘。中国的房地产市场崩盘是如此猛烈,以至于该国的房地产大亨在短短几年内就已经损失1000亿美元。

科伦坡指出,可悲的是,中国的经济危机几乎没有任何缓解的迹象。

上证综合指数,即中国基准股票指数,在过去几年中大幅下跌,在2024年上半年短暂反弹后再次下跌:

(来源:GoldSeek)

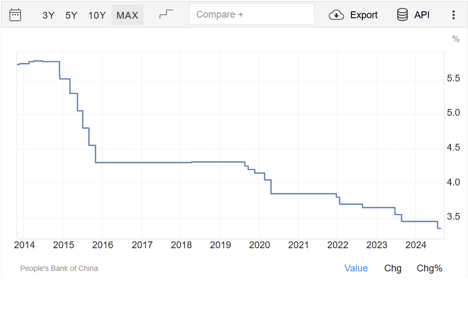

为应对该国的经济衰退,中国人民银行(中国央行)将利率降至历史最低水平:

(来源:Trading Economics)

中国的低利率与美国利率形成鲜明对比,后者目前处于2008年全球金融危机以来的最高水平。如前所述,黄金是一种无收益资产,在低利率环境下往往表现更好。这就解释了为什么中国交易员和投资者一直在推高金价,而美国交易员和投资者却一直在抛售黄金。

此外,曾经被国内蓬勃发展的股市和房地产市场迷住的中国投资者,对这些正在下跌的资产感到失望,并在2024年初开始将注意力转向黄金。除了中国交易员推高黄金期货价格外,还有大量报道称中国散户投资者涌入商店购买金条,包括售价600元人民币,约合83美元的小“金豆”。

中国的黄金交易狂潮从2月中旬持续到4月中旬,直到有一天,它突然停止了,就好像被打开了开关一样。有几个因素导致了这种行为的突然转变,包括上海期货交易所和上海黄金交易所,提高保证金、收紧头寸规模和每日价格限制。

此外,高昂的金价冷却了中国和印度散户投资者和购物者的需求。

自4月中旬以来,黄金(以美元计价)一直处于缓慢、蜿蜒的上升趋势中,几次试图创下历史新高,但每次都回落:

(来源:GoldSeek)

科伦坡称:“像我这样的贵金属投资者当然欣赏黄金价格的上涨,但许多评论员对过去五个月上涨缺乏力度和持久力表示失望。”

黄金夏季温和上涨趋势背后一个关键但鲜为人知的因素是,它几乎完全是由美元疲软而不是黄金本身的强势推动的。黄金和美元通常呈反向走势,这意味着美元走强会使黄金走弱,反之亦然。

自4月下旬以来,美元指数一直处于显著的下行趋势:

(来源:GoldSeek)

有趣的是,尽管黄金最近以美元计价有所上涨,但以人民币和其他主要货币计价的黄金价格在过去五个月中几乎保持不变。

科伦坡指出:“这就是黄金夏季反弹缺乏活力的原因,它并没有全力以赴。我再怎么强调这个事实也不为过。下次你想抱怨黄金的表现时,请记住这一点。”

下图显示了上海期货交易所黄金期货,这是3月和4月黄金狂潮的主要载体。请注意,自4月高峰以来,价格一直在一个明确的交易区间内波动。

(来源:GoldSeek)

“这是我的理论和本文的重点,如果上海期货交易所黄金期货能够以相当大的成交量突破585阻力位,或XAUCNY现货的18000,中国黄金期货交易商很可能会走出冬眠,推动金价大幅上涨,让人想起我们在3月和4月看到的飙升,”科伦坡预测道。

他强调:“一旦上海期货交易所黄金期货价格超过585,趋势跟随型买入计划就会启动,人类交易员将产生错失恐惧症,世界其他地区也会纷纷跟进。此外,中国持续的经济低迷,以及美国即将出现的经济低迷,应会在未来几年支撑对实物黄金的强劲需求。”

“尽管中国和印度的实物黄金买家由于价格高企而放缓了购买速度,但他们最终将不得不接受黄金价格不太可能在短期内下跌的事实。这种认识可能会引发黄金抢购潮,抢购黄金价格,以免价格进一步上涨。”

“如果上海期货交易所黄金价格大举突破交易区间,它很可能会遵循技术分析师所说的‘有节制的走势’,即预计盘整模式后的反弹将上涨与盘整模式之前的反弹相同的点数。根据这一原则,黄金价格在突破后的短短几个月内就可能达到约3000美元。如果这听起来很荒谬,那只是从现在开始的20%波动,今年已经发生了这种情况。”

(来源:GoldSeek)

“请记住,这一论点需要通过大量突破来证实;没有突破,一切都将失去意义。此外,重要的是要注意,黄金在最终突破之前可能会经历短暂的回调。

综上所述,中国黄金期货交易商是今年春季黄金价格上涨400美元的推动力。然而,自4月以来,这些交易商基本处于沉寂状态,导致整个夏季黄金价格停滞不前,尤其是以非美元货币计价时。这不是悲观的理由,而是乐观的理由。一旦黄金突破目前的交易区间,这些中国交易商很有可能引发另一轮强劲上涨,世界其他地区迅速跟进,推动黄金价格上涨至3000美元。”

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?