24K99讯 中国对黄金异常高的需求,在近期该国黄金溢价的飙升中明显可见,价差从原本10美元一路升至每盎司50美元以上。展望2024年,中国央行强劲需求,以及美联储降息周期的联袂支撑下,澳新银行进一步上调黄金目标价,达到2200美元高位。

在地缘紧张局势下,刺激黄金10月份大幅反弹,进一步扩大实际收益率与黄金之间的差距。Morningstar评论认为,实际收益率水平与黄金之间长达10年的相关性减弱不仅反映了当前较高的通胀状况,而且还揭示了更强劲的结构性需求。

与此同时,新兴市场央行增加了黄金持有量,以求获得更多的对美元的独立性。总而言之,这些因素的综合作用应该会支撑金价处于结构性高于疫情前的价格水平,从而削弱实际收益率的历史影响。

“我们认为,美国长期实际收益率水平与金价之间长达10年相关性的脱钩,在很大程度上表明需求的结构性转变,”评论补充称。

文章也提到,为了获得更多的对美元的独立性,新兴市场央行在过去20年中大幅增加了黄金持有量,特别是中国和俄罗斯,机构黄金购买步伐在2022年初再次加快。仅2023年上半年,官方黄金购买量就超过100吨,中国今年迄今仍然是最重要的机构黄金购买国买家。

黄金对个人买家的吸引力也越来越大,中国又是一个很好的例子。对黄金异常高的需求,在最近中国黄金溢价(上海与伦敦黄金交易价差)的飙升中尤为明显。过去10年里,价差通常徘徊在每盎司10美元左右,但在2023年第三季暂时升至每盎司50美元以上。

Morningstar最后提到:“鉴于国内金融资产回报率仍将保持高度波动,我们预计中国的实物黄金需求将保持强劲,这一水平足以对世界市场产生影响。综合来看,我们预计这些因素的综合作用将支撑金价处于比疫情前更高的结构性水平,从而在相当程度上削弱实际收益率对黄金的历史影响。”

澳新银行表示,随着经济疲软、利率下降和央行强劲需求可能提供支撑,2024年金价可能会维持目前的涨势。

澳新银行在报告中将12个月的黄金价格目标,从每盎司2150美元上调至每盎司2200美元。

“2024年黄金看起来将受到几个因素的良好支撑,美国降息周期的开始、经济增长放缓、美元疲软、央行强劲购买,以及地缘风险上升,”澳新银行表示。

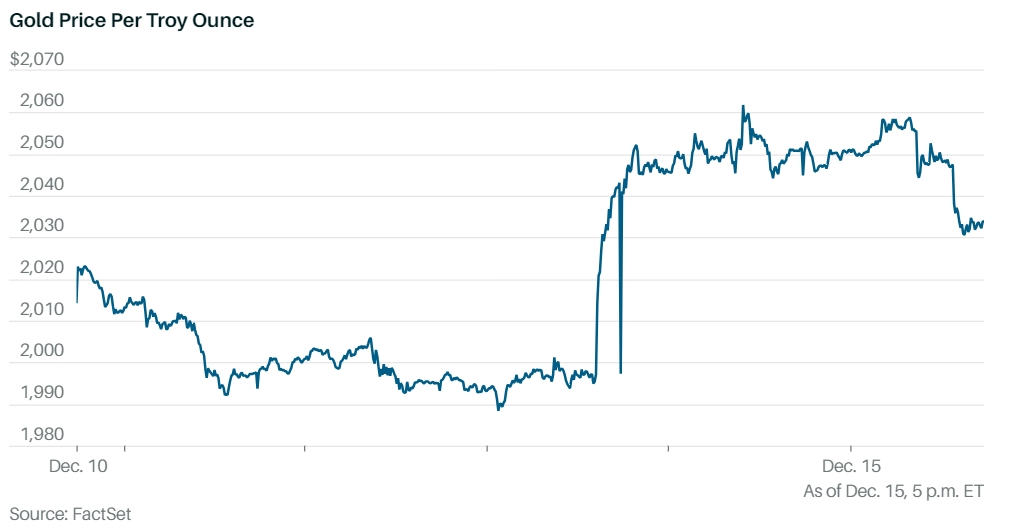

该行补充说,下一个技术水平是每盎司2060美元,一旦突破,“我们预计会出现技术性买盘,将价格推至2100美元以上的未知领域”。

(来源:Barron's)

除了黄金,美元疲软为大宗商品提供了支撑。3个月期铜上涨0.7%,至每吨8590美元,而铝则上涨1%,至每吨2233美元。

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?