汇通财经APP讯——

Kitco News金融编辑Ernest Hoffman撰写文章,针对ByteTree 首席投资官 Charlie Morris最新的Atlas Pulse黄金报告进行了解读。

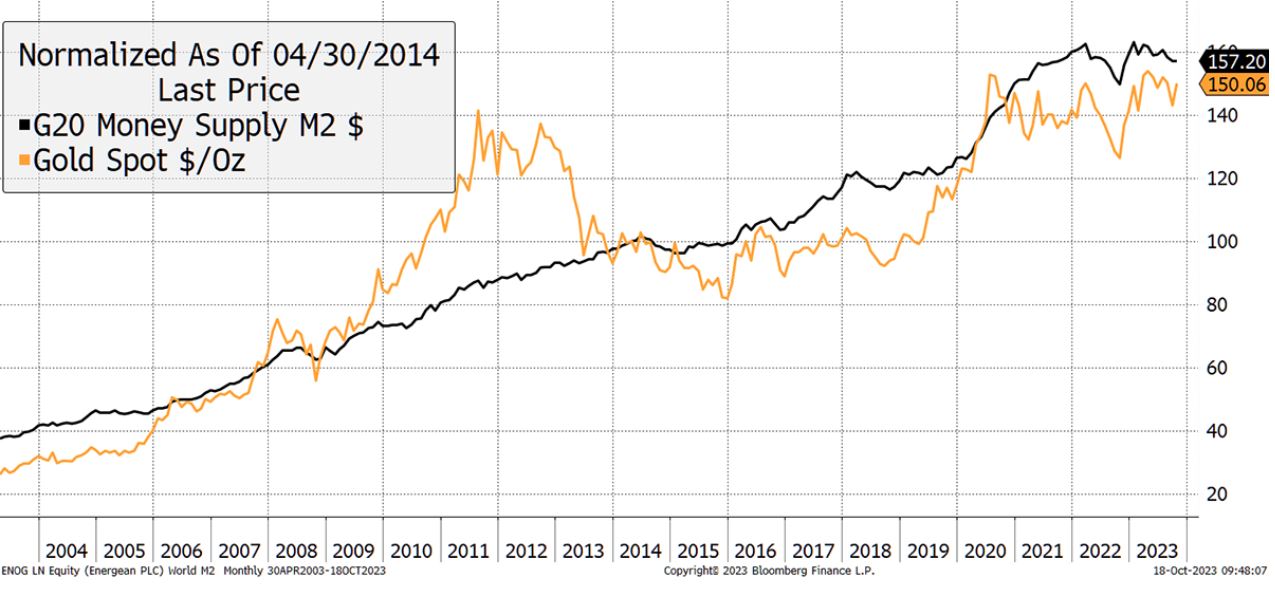

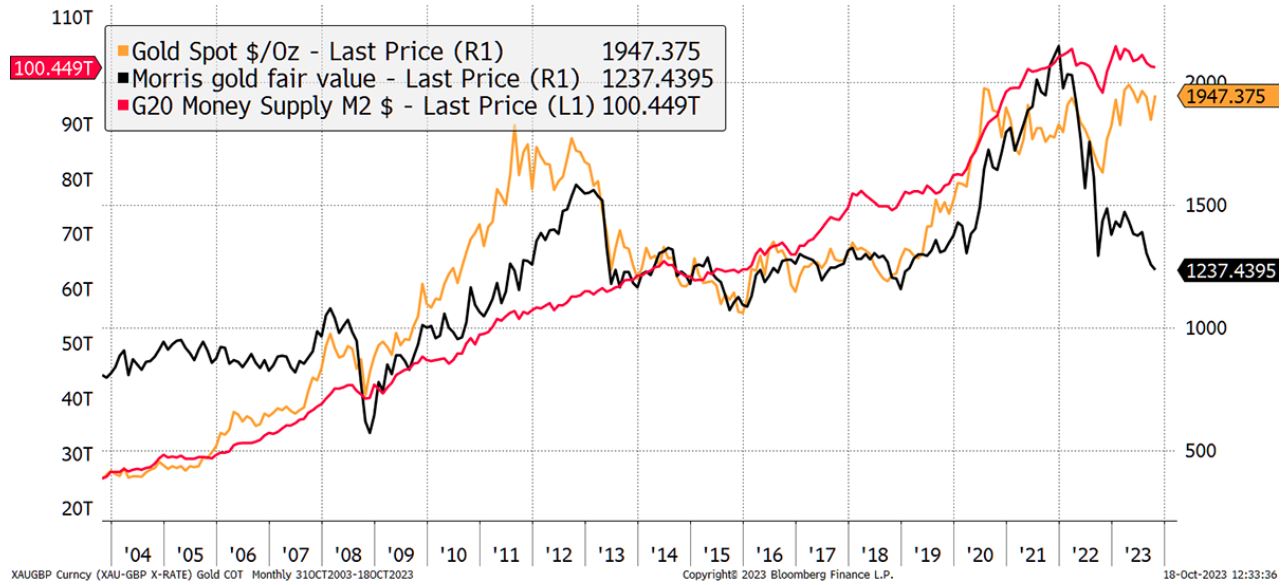

ByteTree首席投资官Charlie Morris表示,在忽略加息和债券收益率飙升的情况下,金价与全球货币供应的关系变得更加紧密。

Morris在最新的Atlas Pulse黄金报告中表示,黄金喜欢低利率、高通胀、蓬勃发展的货币供应和强劲的全球需求,但它似乎愿意摆脱利率上升的影响。“利率正在飙升,而金价却毫不在乎,”他写道。“黄金正在发出一个信息。”

Morris表示,他认为鉴于货币供应量,黄金被低估。“目前,该图表表明黄金相对于全球货币供应量被低估了约5%。这是一种不同的思考方式。”

他说,关于全球货币供应的要点是,黄金是一种全球资产,因此它可以告诉人们美国数据无法告诉你的事情。“传统上,我们在很多事情上都会使用美国数据,主要是因为美国是最大的经济体,但更重要的是,它拥有最好的可用数据,”他说。“它不像全球M2那样合适,但至少它有历史。”

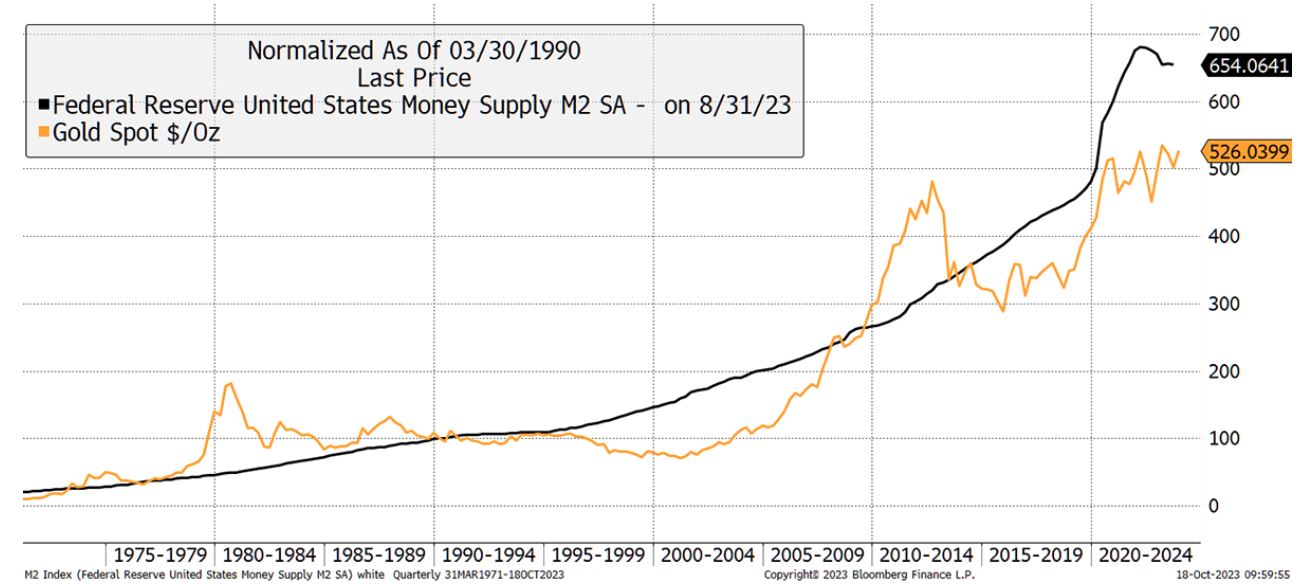

过去50年里,金价和美国M2的匹配度非常好,但“1960年,美国GDP占全球的40%,如今为26%,”Morris表示。“遗漏74%的数据进行财务分析,已经不再符合要求了。”

但Morris指出,基于美国M2,黄金仍显示出20%的上涨空间。

Morris还研究了黄金忽视利率上升的潜在原因。“我一直担心利率和债券收益率的飙升,”他写道。“这些措施缓解了通货膨胀(或者确实如此?)并导致实际利率下降(利率减去通货膨胀)。这通常对黄金不利,但这次似乎有所不同。”

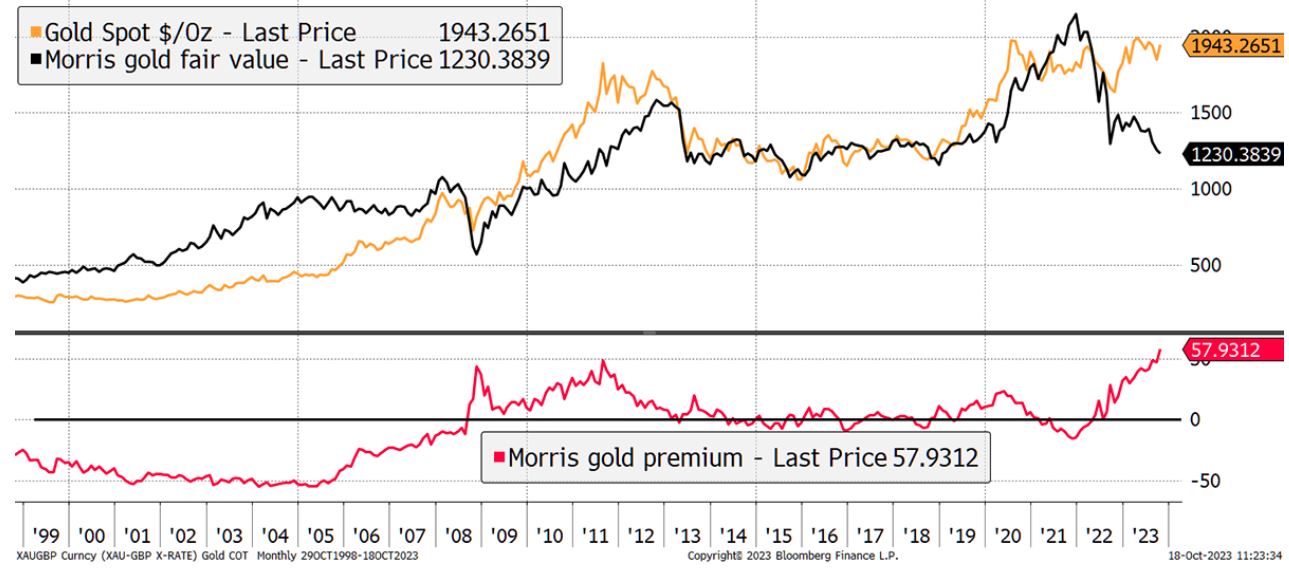

为了试图解释这种差异,Morris研究了政治、央行需求、TIPS的错误定价以及潜在的泡沫。他表示:“我对20年期TIPS的模型显示出巨大的差异,这意味着黄金被高估了58%。”

Morris的结论是,这是黄金的转型时期。“这不是泡沫,但通胀保值债券定价错误(太便宜)并且低估了通胀,”他表示。“政治不稳定,各国央行将黄金置于国债之上是正确的。至少供应是有限的。”

他表示:“因此,作为长期价格决定因素,黄金与全球货币供应的关系比通胀更为密切。”“从中期来看,实际利率仍将是最重要的影响因素,但我们正生活在转型时代。”

Morris表示,目前长期因素比短期因素更重要。他表示:“我认为黄金的长期驱动力应该是货币供应量超过通胀,因为M2随着经济增长而扩张,而通胀只会因经济管理不善而上升,这在理论上是可选的。”“黄金不仅仅是通胀对冲工具;它是一项重要的资产,其价值必须跟上财富的创造,即使这是反周期的。但从中期来看,实际利率一直是金价令人信服的推动因素,如果暂时被忽视,实际利率将会卷土重来。”

最后,“黄金告诉我们,事情非比寻常。”Morris补充道。

(注:本文图片均截自Kitco News)

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?