周二(8月1日)亚洲时段,现货黄金小幅走弱,目前交投于1960关口附近。周一金价小幅上涨0.33%,收报1965.34美元/盎司,7月份累计上涨2.41%,为四个月来最佳月度表现,受助于美元走软以及全球主要央行加息行动接近尾声的预期。

与此同时,美元指数连续第二个月下跌,使黄金对其他货币持有者更具吸引力。最近的数据显示美国通胀有降温迹象,这使人们愈加期待美联储更接近于结束上世纪80年代以来最快的一轮加息周期。根据芝商所(CME)的FedWatch工具,美联储今年维持利率不变的概率为60%。

Kitco高级市场分析师Jim Wyckoff说,“我不认为美联储会在9月份有所动作,但在今年晚些时候,如果我们继续获得强劲的经济数据,美联储很可能会再加息一次。现在,黄金和白银市场正在等待下一个催化剂......如果中国的需求开始复苏,我们认为黄金和白银会有更多的上涨空间。”

City Index高级分析师Matt Simpson表示:“市场认为,美联储利率处于或接近终端利率的评估是正确的,美国的关键通胀报告均指向通胀放缓的步伐加快。”

不过,短线来看,仍有一些分析师预计美国的经济数据偏向强劲,美联储年内仍可能还有一次加息,美元仍比较强势,目前持坚于近三周高位附近,这会压制金价走势。本交易日将迎来美国7月ISM制造业PMI和美国6月JOLTs职位空缺数据,芝加哥联储主席古尔斯比将发表讲话,投资者需要重点关注。此外,澳洲联储利率决议也需要简单予以留意,目前市场预计会加息25个基点。

美联储调查:银行报告信贷标准收紧,企业和消费者的贷款需求减弱

美联储周一公布的调查数据显示,第二季度美国的银行信贷标准收紧,企业和消费者的贷款需求减弱,这证明联储的加息行动正在按计划推动美国的金融增长放缓。

美联储的季度高级贷款专员意见调查(SLOOS)报告还显示,银行预计将在2023年剩余时间内进一步收紧标准。

美联储表示:“预期将收紧贷款标准的最主要原因是经济前景不佳或更加不确定、预计抵押品价值将恶化,以及预计商业地产(CRE)和其他贷款的信用质量将恶化。”

自去年3月以来,美联储已将利率上调了5.25个百分点,其调查和硬数据显示,银行已放慢了放贷步伐。

周一公布的SLOOS报告暗示信贷仍在继续收紧。美联储决策者上周召开政策会议时已经看到了这份报告,他们会上宣布第11次加息,6月会议没有加息。

美联储主席鲍威尔上周在被问及调查结果时表示:“贷款条件收紧,而且变得有点紧绷,需求疲软,而且...这反映出经济中信贷条件相当紧张。”

但该报告并未显示出一些美联储决策者担心的那种急于收紧的现象,他们此前担心这种现象在3月的银行业动荡之后可能会出现,并可能使他们对未来进一步收紧政策持谨慎态度。

尽管如此,这仍可能威胁到美联储的“软着陆”设想。

摩根大通经济分析师Daniel Silver写道:“从广泛的历史标准来看,最近几季的紧缩程度似乎相当明显。”他指出,过去这样的紧缩通常与经济衰退有关。这些数据“并不保证经济会出现衰退,但近期明显的紧缩表明经济应该会放缓。”

美联储贷款调查发布后美元走高

周二(8月1日)亚市盘初,美元指数震荡微涨,目前交投于102.03附近,延续周一涨势,逼近近三周高点102.05,因为美联储的一项调查显示,第二季度美国的银行报告信贷标准收紧,贷款需求减弱,这表明利率上升正在对经济产生影响,而且市场预计本周将出炉的美国非农数据将比较强劲。

纽约Bannockburn Global Forex的首席市场策略师Marc Chandler表示,“当然,在升息环境下,你会预期贷款标准会收紧,同时需求也会下降。”

Chandler说,本周五将公布的美国6月失业率报告可能会很强劲,而下周公布的6月消费者物价指数(CPI)可能会显示通胀年率首次上升。“有些人认为这只是冰山一角。汽油价格正在上涨”。

周五的非农就业数据将是影响美联储9月底利率决定的几个数据点中的第一个。在那之前,各国央行领导人将出席8月24-26日在怀俄明州杰克森霍尔举行的美联储研讨会,会上将重点讨论全球经济的结构性变化。

华盛顿Convera高级市场分析师Joe Manimbo表示,“我们得看看美国的数据是否能继续反映出美国经济具韧性,如果是的话,这至少能帮助美元在从现在到杰克森霍尔会议期间保持稳定。”

衡量美元兑六种主要货币汇率的美元指数周一上涨0.18%,收报101.88。

美联储欲引导经济软着陆,降息时程或已进入倒计时

在美联储遏制通胀的整个过程中,政策制定者一直致力于将指标隔夜利率提升至够高的水平以完成这项工作,并以够快的速度实现这一目标,以防止公众失去信心。

但在寻求“软着陆”、即通胀下降而不出现经济衰退或大量失业的过程中,何时降息并减轻家庭和企业的压力将同样重要,而这方面也许更难拿捏分寸。

在新冠疫情之前的三次经济衰退中--1990-1991年、2001年和2007-2009年--美国指标利率达到峰值水准,并从事实证明景气开始下滑之前的三至13个月开始降低借贷成本。这不但显示一旦景气陷入滑坡要加以遏止有多么困难,同时也显示要让货币政策的递延效应以及未来几个月经济可能需要的效果相契合有多么不容易。

Northern Trust Asset Management全球固定收益团队的宏观经济主管Antulio Bomfim表示,允许高通胀在经济中生根是央行的大罪,美联储官员宁愿犯下做过头的错误,以确保通胀得到控制,也不愿做得不够而冒通胀反弹的风险。Bomfim曾担任美联储理事会的特别顾问。

Bomfim表示:“我们都希望能够让经济‘恰到好处’地放缓。” “犯错机率相当高...我们正见到一个商业活动相当强劲的经济体,但基础通胀也很顽强...做的太少的不对称风险依旧存在。”

这可能意味着美联储至少还会加息一次,尽管投资者押注已经完成加息周期;目前利率期货市场显示,预期再次加息的机率不超过25%。美联储上周将政策利率上调至5.25%-5.50%区间,这是过去12次会议中第11次上调利率。

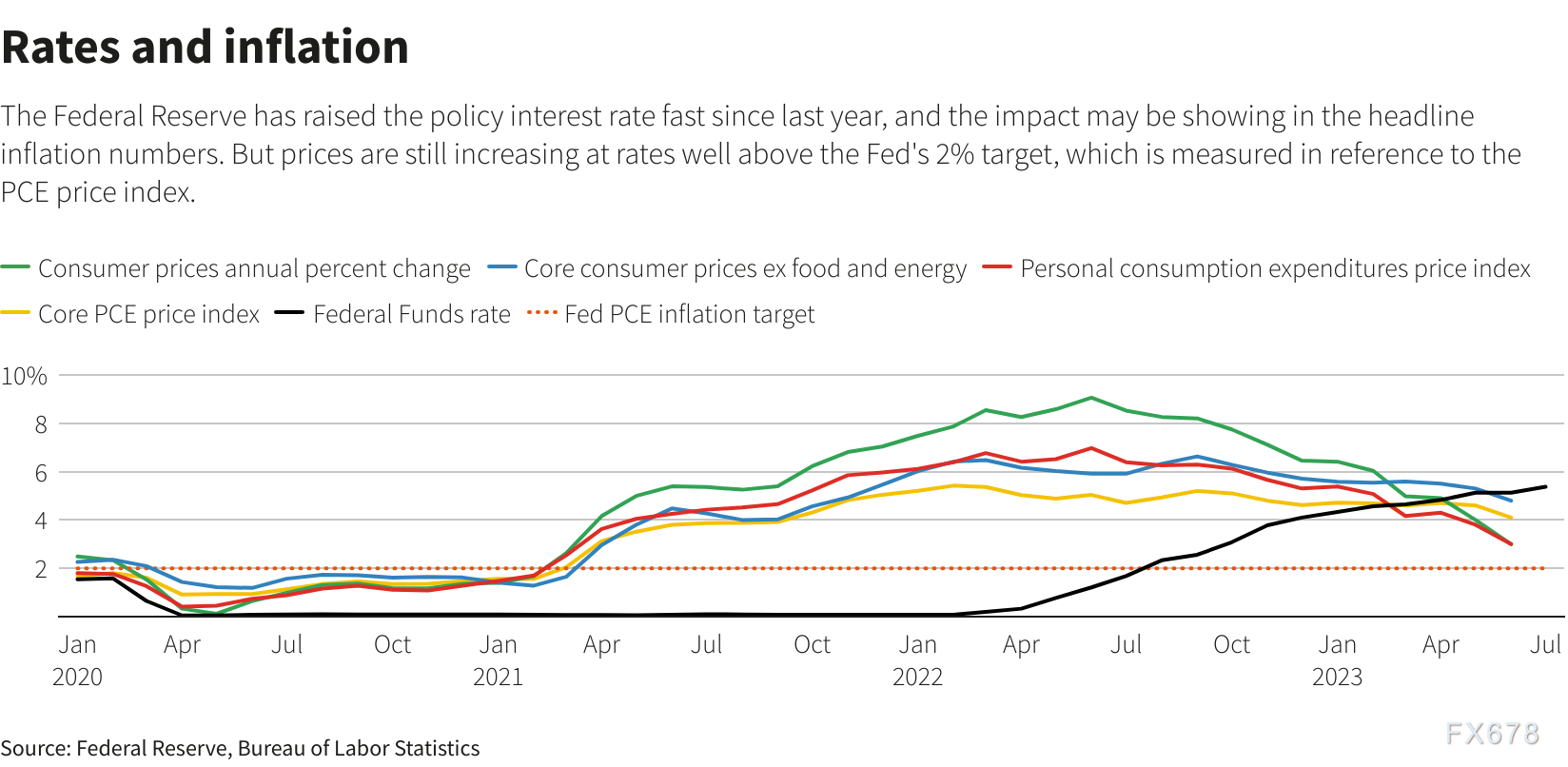

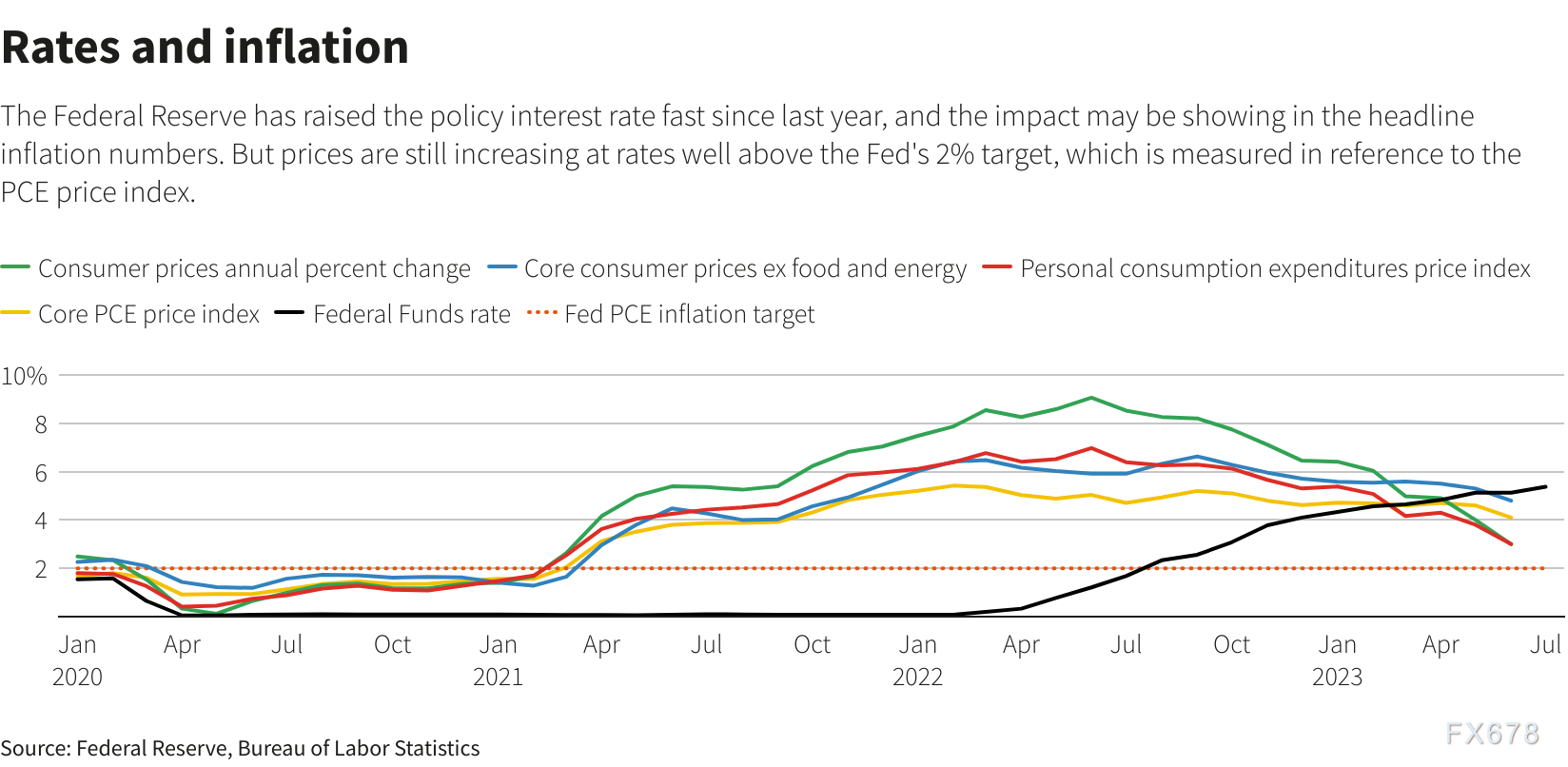

图:主要通胀指标、联邦基金利率(黑线)及美联储通胀目标(橘色虚线)的走势对照

就在政策制定者思考是否该进一步推高借贷成本、以及将利率维持在高档多久之际,最新的工资、增长和物价数据显示出他们正面临的困境;政策官员的讨论可能决定2024总统大选年的经济总体方向--增长还是萎缩、失业率上升还是保持强劲。

经过16个月的快速货币紧缩后,第二季度经济增速仍快于预期,环比年率为增长2.4%,而且这一势头预计将持续到本季度。第二季度劳动力成本同比上涨4.5%,较疫情期间的高点再次下降,但也高于美联储认为符合其2%通胀目标的水平。

尽管总体通胀率已从2022年的高点大幅下降,但衡量基础物价压力的指标却进展缓慢。扣除食品和能源成本后,6月个人消费支出(PCE)物价指数同比显著放缓至4.1%,此前几个月一直保持在4.6%附近,但仍是2%目标的两倍多。

美联储主席鲍威尔上周表示,低通胀“拼图”的各个部分可能正在合拢,但他还无法确信。

“我们需要看到通胀持续下降...核心通胀仍然相当高,”鲍威尔在美联储为期两天的政策会议结束后的新闻发布会上表示。 “我们认为我们需要继续完成任务。我们认为我们需要在一段时间内将政策保持在限制性水平。而且我们需要做好进一步加息的准备。”

鲍威尔承认,需要进行棘手的校准,以在不过度限制经济活动的情况下战胜通胀,并赶在通胀下降和经济活动减弱等经济滑坡出现之前先行降息。鲍威尔不会就美联储将如何评估何时下调政策给出直接指引,他表示,“当我们可以放心降息时,我们就会放心降息。”不过,他认为,除非经济暂时放缓至低于其潜力、对就业数量产生直接影响,否则通胀不会回到目标。

“研究低失业率和低通胀之间的呼应程度应该是最高指引...这是我们可以测试的广阔边界,”专注研究劳动议题的经济政策组织Groundwork Collaborative执行董事Lindsay Owens表示。“讨论降息的时间点可能是10月左右。”

尽管美联储政策制定者6月发布的最新预测显示,利率到2024年底将会下降,但降幅小于预期中的通胀降幅,这意味着通胀调整后的实质利率仍在上升。

持续实施限制性政策的风险在于,经济不仅会放缓、甚至可能垮掉,而此前的美联储官员都知道这种情况可能会很快发生。根据联邦公开市场委员会(FOMC)的记录,2000年12月,美联储内部员工和政策制定者努力应对转弱中的数据,并得出经济将放缓但不会萎缩的结论。一个月后,美联储开始降息,最终确定经济衰退始于2001年3月。

富瑞金融集团(Jefferies)资深美国经济学家Thomas Simons表示:“我认为经济正处于‘最后喘息’阶段”,银行贷款放缓、信贷成本上升、贷款拖欠率上升,“与我们从1980年起看到每次衰退的起点一致。”“鉴于通胀仍相当顽强,到头来利率要么太高,要么持续太长时间。他们的降息速度将相对缓慢,因为他们需要让这种疲软态势发展。”

美债收益率高位震荡,投资者等待关键就业数据

美国公债收益率周一窄幅震荡,投资者正在等待本周晚些时候的就业数据,以评估美联储货币紧缩政策对经济的影响。

收益率上周上升,此前美联储再次加息25个基点,并保留了根据劳动力市场和通胀的走向在今年继续加息的可能性。

此外,强劲的经济数据也为利率在更长时间内保持高位的预期提供了支持,推动几个年期的政府公债收益率在周四触及两周高位。

John Hancock Investment Management联席首席投资策略师Matthew Miskin说:“本周开盘公债似乎相对企稳,消化上周收益率相对较大的走势。”

美国10年期公债收益率周一微跌一个基点至3.959%,更密切反映货币政策预期的两年期公债收益率周一下降约两个基点至4.877%。此前公布的芝加哥采购经理人指数(PMI)为42.8,低于预期。

芝加哥联储主席古尔斯比周一表示,美联储在9月会议上所有选项都在讨论之列,在那之前公布的经济数据将为是否需要进一步收紧政策以降低通胀提供指引。

美联储重申其根据数据做决定的立场之际,债券投资者也在密切关注即将公布的经济数据,以判断利率走向,周五将公布的美国7月就业报告是评估借贷成本上升对劳动力市场影响的关键数据。

Penn Mutual Asset Management的投资组合经理Zhiwei Ren说:“银行确实有所收紧,但这符合预期。目前并没有感觉到他们正在匆忙收紧信贷,尤其是现在软着陆的说法越来越普遍,”他说。经济软着陆是指美联储设法在不使经济陷入衰退的情况下推动通胀降至目标水平。

7月欧元区通胀进一步回落,或推动欧洲央行至少在下次会议上不加息

欧元区通胀在7月进一步下降,大多数衡量核心物价增长的指标也有所放缓,在欧洲央行考虑结束其激进的加息行动之际,这在很大程度上是一个令其感到欣慰的迹象。

欧元区7月消费者物价上涨5.3%,延续了秋季开始的下降趋势,6月涨幅为 5.5%。扣除能源和未加工食品,物价上涨6.6%,6月的涨幅为6.8%。

虽然这与欧洲央行2%的目标仍相去甚远,但这份数据可能给政策制定者提供了理据,即欧元区通胀正处于一个虽然温和但明确的下降轨道上,他们至少可以在下次会议上不加息。

百达财富管理宏观经济研究主管Frederik Ducrozet表示:“最新数据与通胀放缓的趋势一致。”

联合利华、啤酒制造商喜力和食品巨头雀巢等大型消费品销售商都不同程度地表示,预计价格大幅上涨的情况已经过去。

欧洲央行上周连续第九次上调借贷成本,但行长拉加德暗示,随着通胀压力出现初步缓解的迹象以及对经济衰退的担忧加剧,9月可能会暂停加息。

不过,服务业价格再次表现突出,同比涨幅从6月的5.4%加快至7月的5.6%,这可能反映了名义薪资的增长以及在新冠大流行之后人们更想在要在旅游和娱乐消费上支出。

服务业通胀顽固不化,加上食品价格再次加速上涨,涨幅达到令人震惊的9.2%,这可能会加剧欧洲央行政策鹰派的疑虑,他们担心物价高增长的趋势已经根深蒂固。

法国外贸银行(Natixis)经济学家Dirk Schumacher表示:“服务业通胀应该是货币政策影响最大的领域,因为这反映了国内需求。因此,欧洲央行的政策制定者们可能会同意在9月暂停,但明确指出10月会议可能有行动。”

有关经济产出的硬数据也可能给政策鹰派提供理据。这些数据显示,尽管有关信心和活动的调查均较为负面,但欧元区经济在2023年第二季度恢复了增长,成长率为0.3%。

整体来看,通胀增速放缓的迹象,使得市场保持对美联储和多数央行接近加息周期尾声的预期,包括一些对经济衰退的担忧,仍给金价提供支撑。但很多投资者对美国经济数据包括7月份非农数据(周五将出炉)的预期也比较乐观,美元指数仍持续反弹,金价仍承压于100日均线,需要提防金价的短线下行风险,关注1950关口和布林线中轨1943.76附近支撑。

北京时间10:15,现货黄金现报1960.57美元/盎司。