日元升值将对市场产生重大影响,周五(7月14日)亚市,美元/日元跌至137.54,美元指数重贬报在99.64。自新冠危机结束以来,美国消费者又重新负债累累。消费者债务总额已升至48.5亿美元。这提供市场一个重要信号,黄金在1960美元正处于积累阶段。

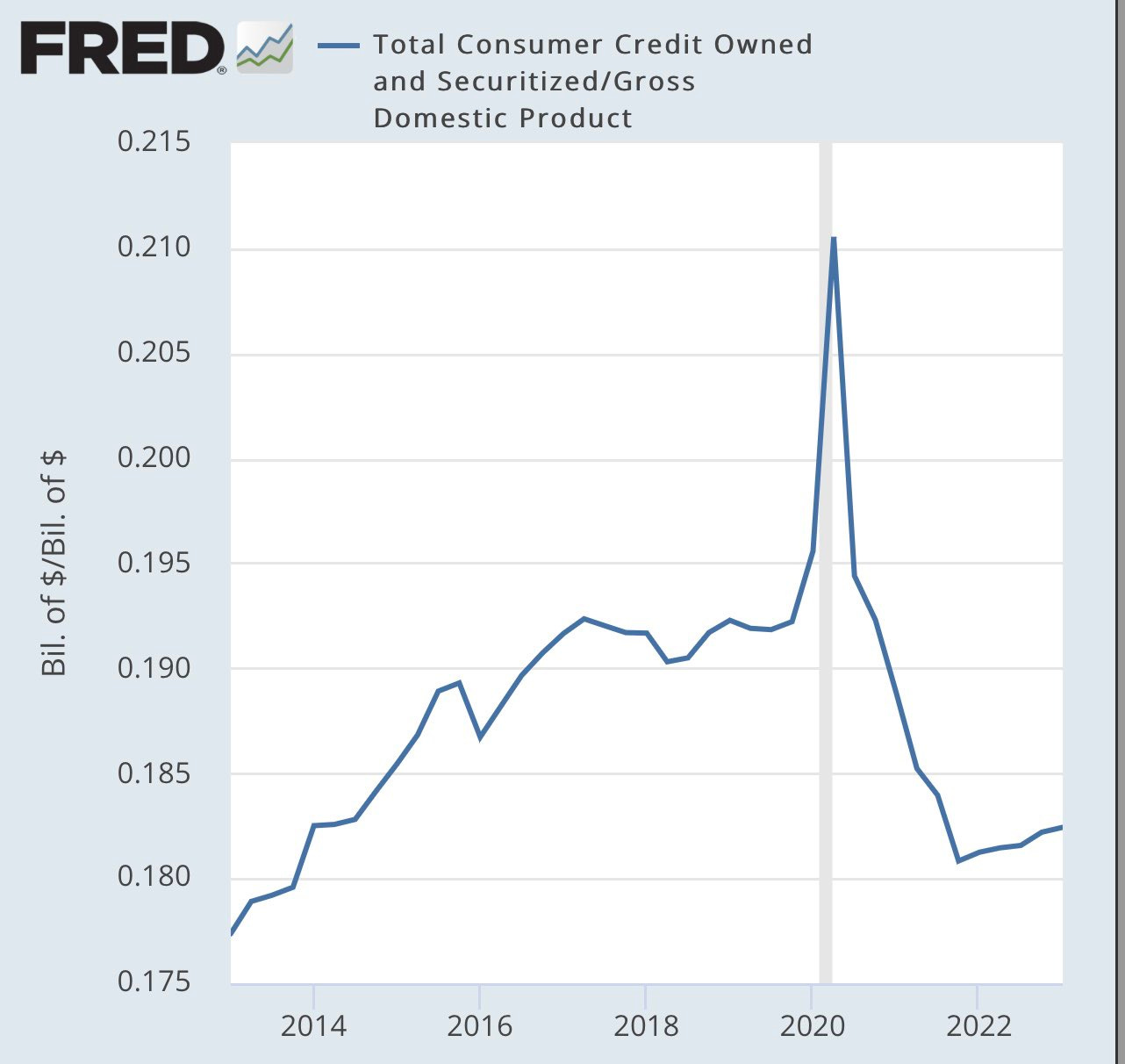

美国消费者债务总额包括汽车、信用卡和学生贷款,已升至48.5亿美元。相对于美国GDP,这一债务仍远低于2020年的峰值,消费者债务/GDP比率已恢复至2014年的水平。也就是说,利率水平与2014年不同。如今,每笔新债务都是在对消费者不利的条件下签订的。

(来源:FRED)

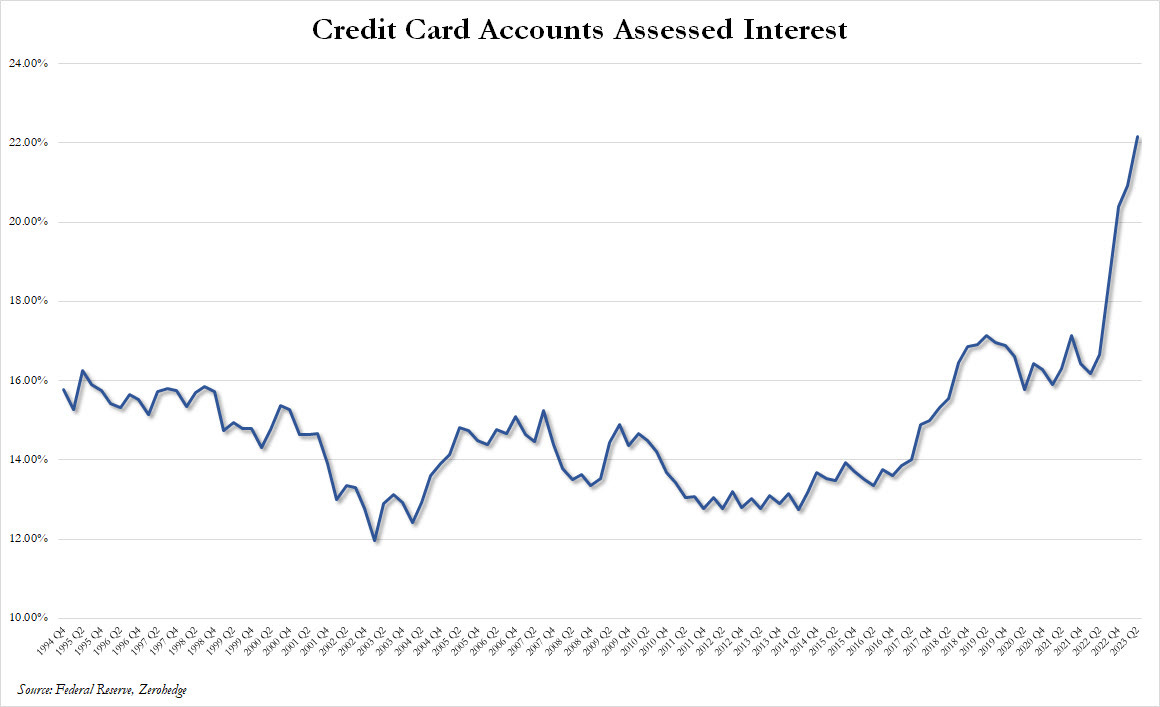

信用卡平均利率达到22.2%,创30年来新高。

(来源:ZeroHedge)

即使消费者债务规模不会构成短期风险,但获得新贷款的能力却构成了危险。如此高的信用卡利率将无法长期维持美国的信贷消费。消费者获得信贷,也就是美国经济的支柱,现在正面临风险。信贷的使用正在急剧下降,从月度来看,非常接近收缩。

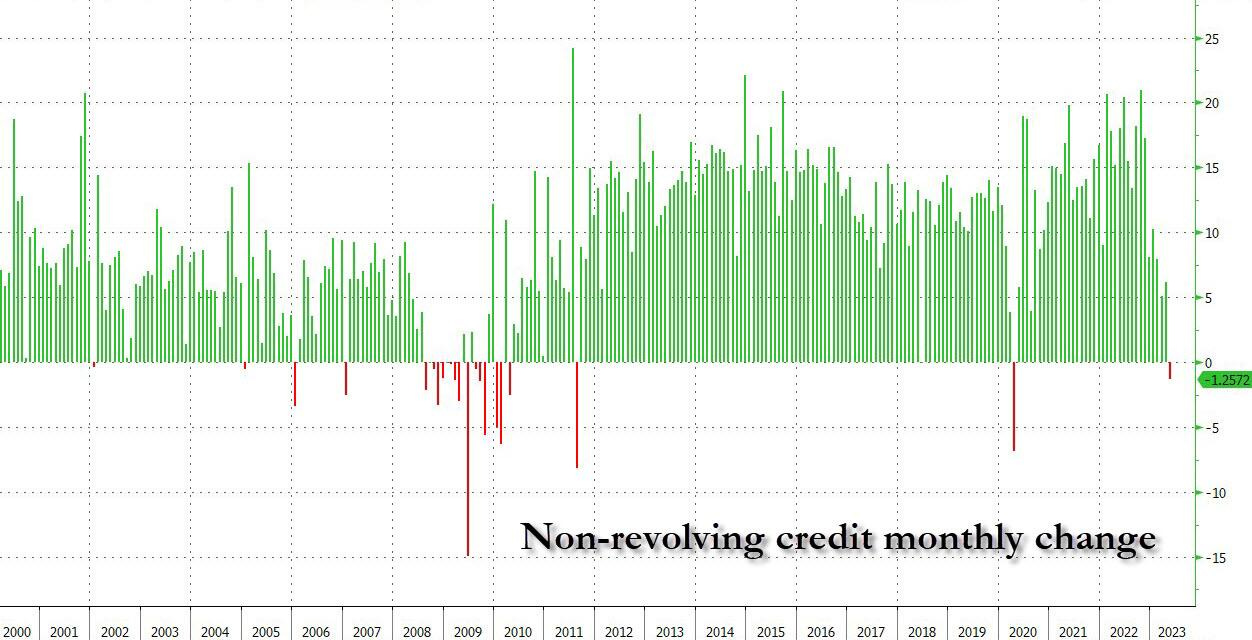

(来源:ZeroHedge)

学生和汽车贷款(循环信贷)类别意外下降13亿美元。Zerohedge评论称这是“冲击”,因为虽然循环信贷增长每月波动很大,但非循环信贷增长几乎总是超过100亿美元。这是自2020年4月以来,该指标出现的首次负值。

(来源:ZeroHedge)

从历史上看,该指数的负变化总是预示着经济衰退的开始。在美国,当信贷渠道受阻时,就会引发经济衰退。经济增长直线下降,因为消费者再也无力通过借更多钱来消费,即使他们愿意。

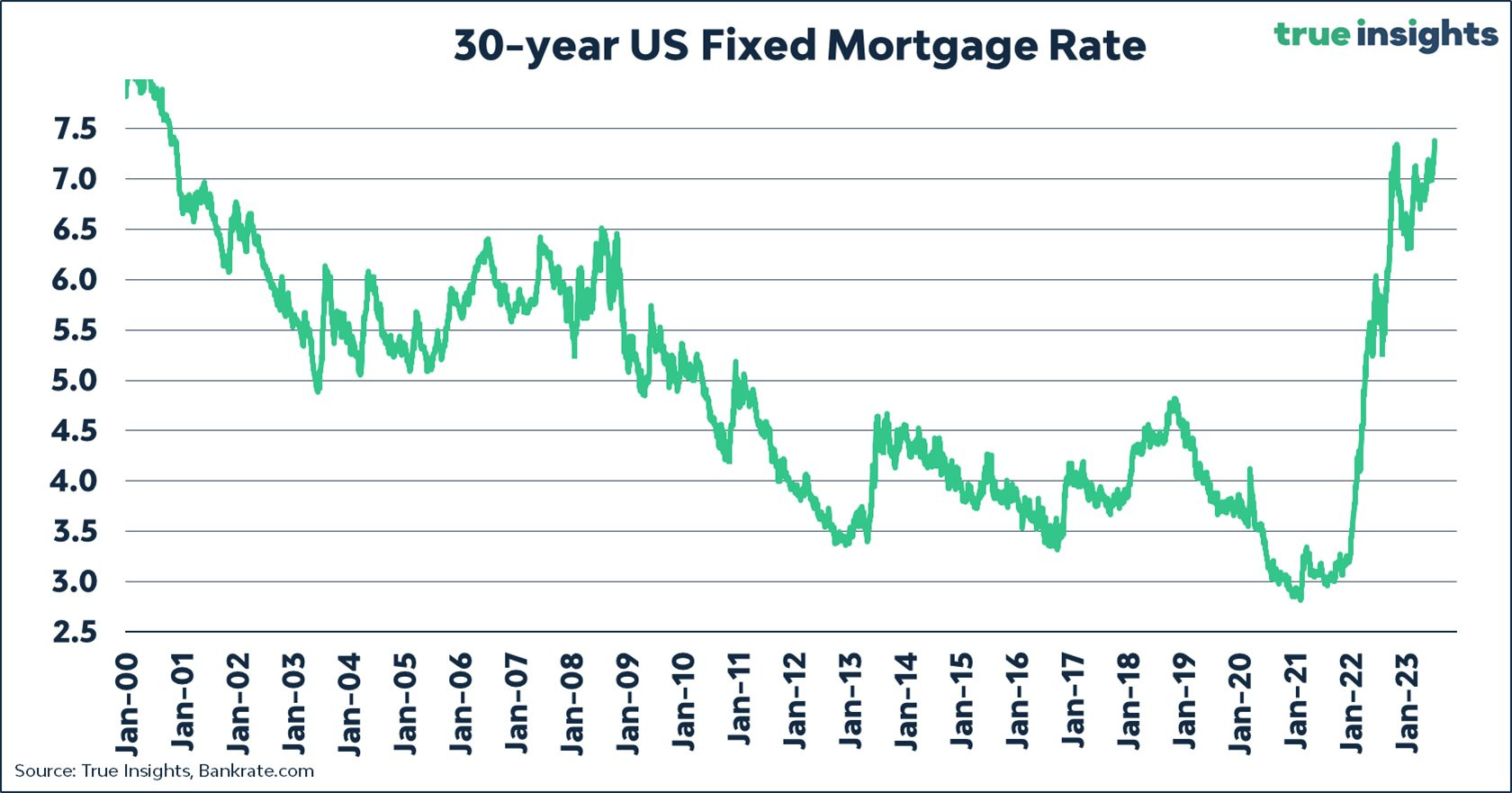

住宅物业是另一个由于利率上涨而难以进入的市场,本周抵押贷款利率也打破了记录。在短短几个月内,市场又回到2000年的贷款条件。18个月前的利率是3%,现在是7.5%。

(来源:GoldBroker)

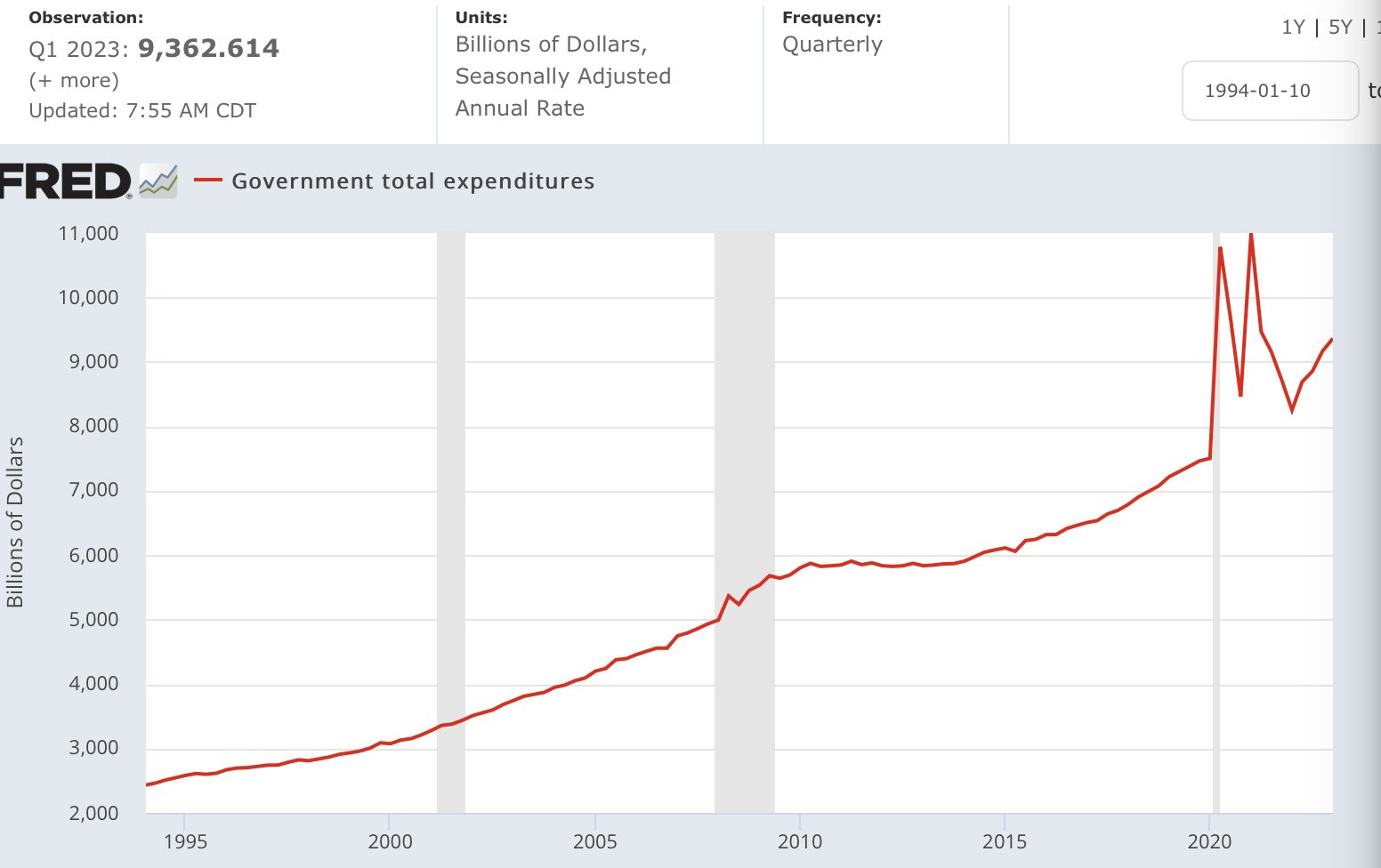

在消费信贷缺乏新动力的情况下,美国经济越来越依赖政府采购,政府采购持续失控,尤其是债务上限危机解决以来。

(来源:FRED)

自债务上限提高以来,财政部已发行了惊人的1万亿美元新债。美国政府不仅要应对因利率上升而导致的更高的贷款偿还额,而且还必须支持因利率过高而无法获得信贷的越来越多的消费者所导致的经济被切断。

从这个角度来看,美元在逻辑上走弱。美国的债务不再有任何限制,市场正在进入一个大选前的时代,美国政府财政政策不太可能收紧。

美元/日元汇率处于非常脆弱的图表配置中,看空日元兑美元的投机者数量创历史新高。在这里,轧空的风险也很大。

(来源:GoldBroker)

日元升值将对市场产生重大影响,无论如何,印钞以支持美国经济的幽灵及其对美元构成的威胁已经引起许多国家的反应。

景顺(Invesco)对85家主权财富基金和57家央行的调查显示,越来越多的国家正在汇回其黄金储备,以保护自己免受西方可能实施的类似于对俄罗斯的禁令。

超过85%的受访者认为未来十年通胀将高于过去,因此,实物黄金和新兴市场债券被视为有吸引力的投资选择。

西方国家在欧洲地缘冲突后,没收了俄罗斯的部分黄金和货币储备,这开创了先例,令各国央行感到担忧。约60%的受访者认为黄金更具吸引力,68%的受访者希望将储备保留在自己的国家。

地缘紧张以及新兴市场的机遇,正在鼓励一些央行实现资产多元化并减少美元敞口。此外,对美国债务上升和通胀的担忧也是主要因素。景顺表示,成功的主权财富基金管理者已经认识到与资产价格高估相关的风险,现在准备对其投资组合做出重大改变。

该研究还证实,市场现在在黄金盘整阶段看到贵金属的积累走势。

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?