中国在1949年面对恶性通货膨胀,当时人们试图拿到政府分配的40克,刚好是1盎司的黄金。GoldBroker顾问Egon Von Greyerz指出,这段历史将很可能重演,建议金融风暴前买入黄金,称西方市场面临恐慌,将付出任何代价抢购。

“正如我20多年来一直敦促投资者一样,警告世界即将到来的金融危机以及实物黄金对于财富保值的重要性,请在黄金仍然可用时立即购买,”Egon强调。

2002年至2011年间,黄金价格从300美元涨至1900美元。从那以后,随着股市和资产市场在大规模信贷扩张的支持下飙升,黄金出现调整,然后横盘整理。周二(3月21日)亚市午盘,黄金报在19981美元附近,自2011年以来涨幅不大。

自2002年以来金价仍上涨7倍,由于美元暂时走强,以美元计价的黄金涨幅远小于以欧元、英镑或日元计价的涨幅,但这很快就会改变。

“2023年很可能是黄金年,从基本面和技术面来看,黄金今年都将出现大幅上涨。”

“我自己的偏好是拥有只有我可以直接控制,并且可以在很短的时间内撤回或出售的实物黄金和白银。”

Egon继续表明:“如果安全或地缘政治形势需要,与一家可以在很短的时间内转移您贵金属的公司打交道也很重要。”

“2019年2月,我写了一篇我称之为黄金马其诺防线(Gold Maginot Line)的文章,该线在1350美元以下保持6年,这是黄金的典型特征。从1999年的250美元涨到2011年的1900美元,然后花8年时间进行调整。当时我预测马其诺防线很快就会突破,并在2020年8月迅速升至2000美元。自那时以来,我们又经历了一段盘整期,下一次突破2000美元,并迈向3000美元。”

(来源:Gold Switzerland)

美国银行业资产市值比账面价值低2万亿美元

美国金融学者Erica Jiang、Gregor Matvos、Tomasz Piskorski和Amit Seru发表的一篇论文,阐明了美国银行体系中2万亿美元的黑洞。内容写道:“我们对近期利率上升对金融稳定的影响对美国银行的资产敞口进行了简单分析,美国银行系统的资产市值比资产账面价值低2万亿美元。我们表明,这些损失,加上一些美国银行的大量未投保存款,可能会削弱它们的稳定性。”

“即使只有一半未投保的储户决定提款,近190家银行甚至对投保的储户来说都面临潜在的损害风险,有可能有3000亿美元的投保存款面临风险。如果没有保险的存款提款导致即使是小规模的抛售,也会有更多的银行面临风险。总体而言,这些计算表明,最近银行资产价值的下降显着增加了美国银行系统对未投保储户挤兑的脆弱性。”

Egon提到:“我理解的关键是,2万亿美元的损失只是由于更高的利率。当美国经济面临压力时,银行的贷款账簿将急剧恶化,坏账将成倍增加。美国商业银行的总资产为23万亿美元,如果50%能在即将到来的危机中偿还或收回,我会感到惊讶。”

上述风险仅针对美国金融体系,由于美欧地缘政治关系,欧盟承受着巨大压力,全球体系也不会好转,世界上几乎每个主要经济体都处于可怕的境地。

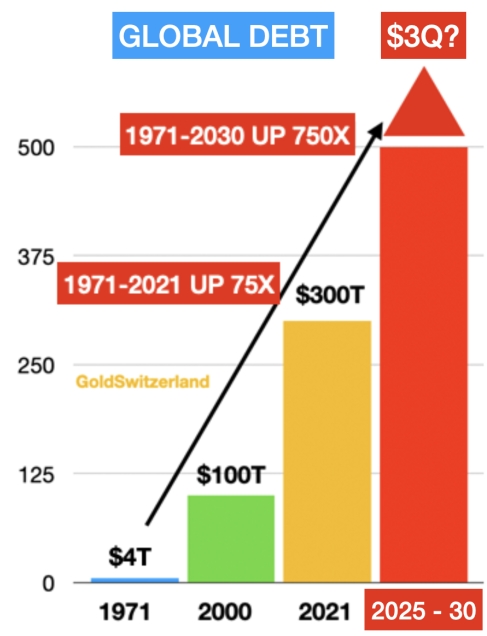

他继续补充:“让我们看看我在很多文章中讨论过的债务金字塔,1971年尼克松关闭黄金窗口时,全球债务为4万亿美元。由于没有货币支持黄金,这成为所有人都可以免费印制无限量的货币。因此到2000年,债务增长25倍,达到100吨。2006年金融危机爆发时,全球债务为120万亿美元。到2021年,它比1971年增长75倍,达到300万亿美元。”

(来源:Gold Switzerland)

红色柱子显示2025年至2030年之间的某个时间,全球债务为3000亿美元。

Egon称:“这假设影子银行系统加上目前可能约为2000亿美元的未偿付衍生品,将需要中央银行在印钞大潮中节省下来。这显然会导致恶性通货膨胀,然后导致萧条性内爆。”

他总结指出,他知道这听起来很耸人听闻,但在历史上最大的信贷泡沫结束时,仍然很可能出现这种情况。

金融系统现在也已经永久受伤,伤口无法愈合。问题只会转移到下一家银行,然后是下一家。

“坐稳你的座位,但先买黄金。”

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?