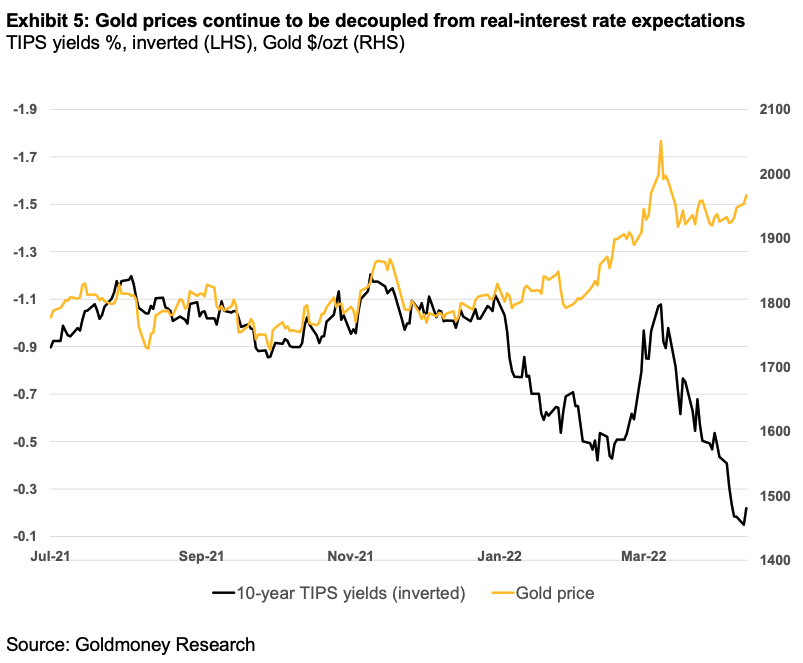

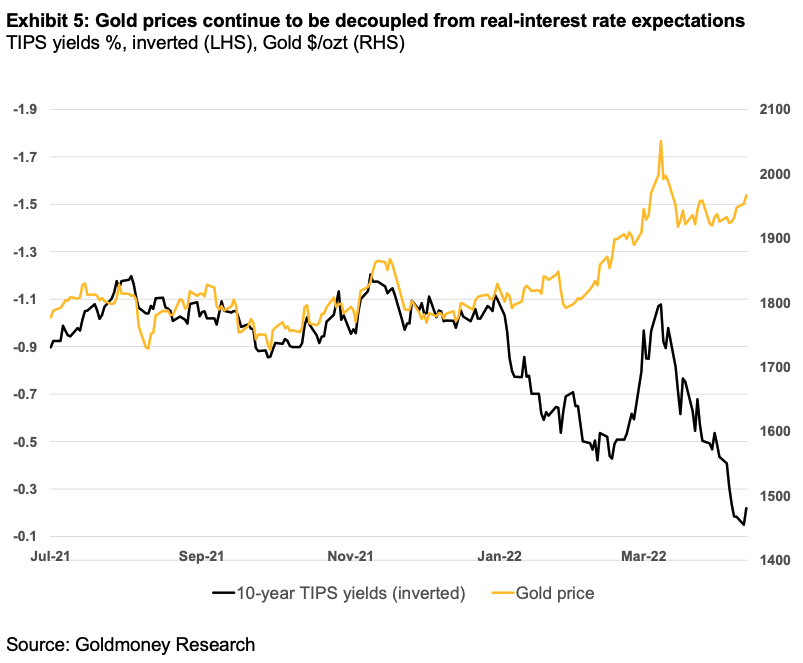

金价与实际利率脱钩的原因可能在于,黄金交易者开始对美联储无法控制通胀的可能性进行定价。自2021年12月触底以来,美国实际利率预期(以美国通胀保值国债TIPS收益率来衡量)一直在上升,10年期TIPS收益率已从历史低点的-1.2%升至如今的-0.06%,维持在急剧上升的趋势当中。

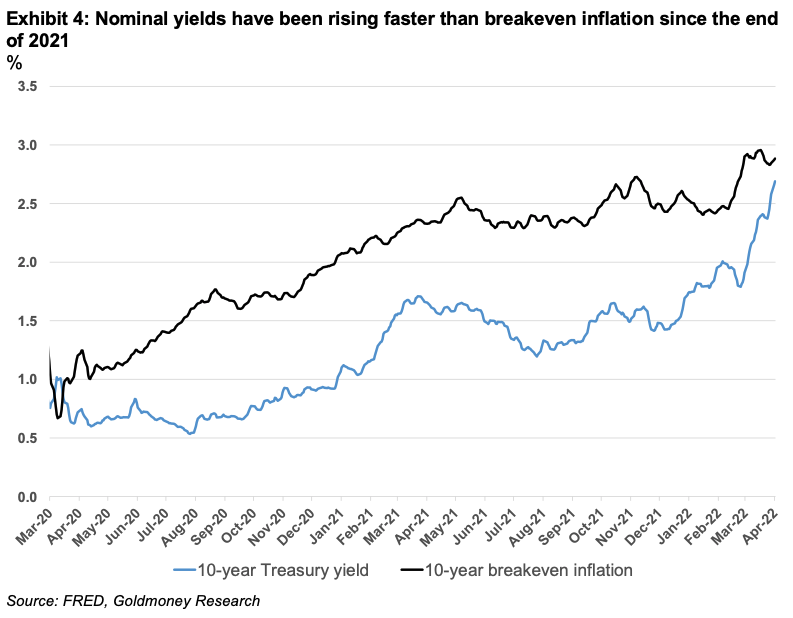

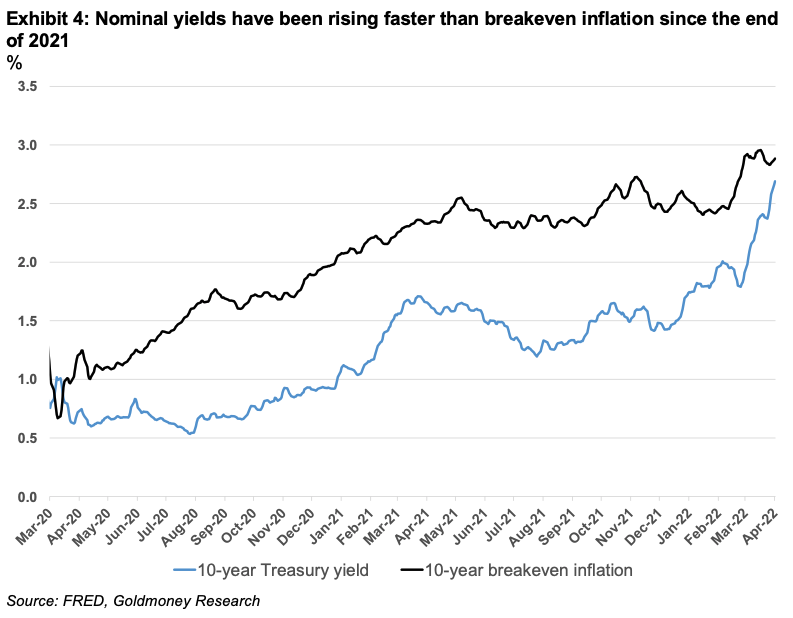

与此同时,美联储的QE刚刚结束,而且预计在短期内将开始缩表。虽然美联储紧缩的原因是高企的通胀,但名义收益率上升的速度快于隐含的盈亏平衡通胀率,导致长期实际利率预期在今年不到4个月的时间里上升了1%以上。

可令人惊讶的是,黄金价格克服了利率上行带来的压力,并保持稳定。2021年12月底,黄金价格为1829美元/盎司,当时TIPS收益率为-1.1%;如今TIPS收益率较那时上涨了超1%,而金价则高出了150美元/盎司。

金价与实际利率的负相关性减弱

GoldmoneyInsights指出,这是因为当量化宽松时,相对于其各自的市场规模而言,美联储购买TIPS的速度比名义国债的更快,这导致TIPS收益率被压低的幅度远超于名义收益率。其结果是,在美联储购债时,金价相对于TIPS收益率似乎太低了。

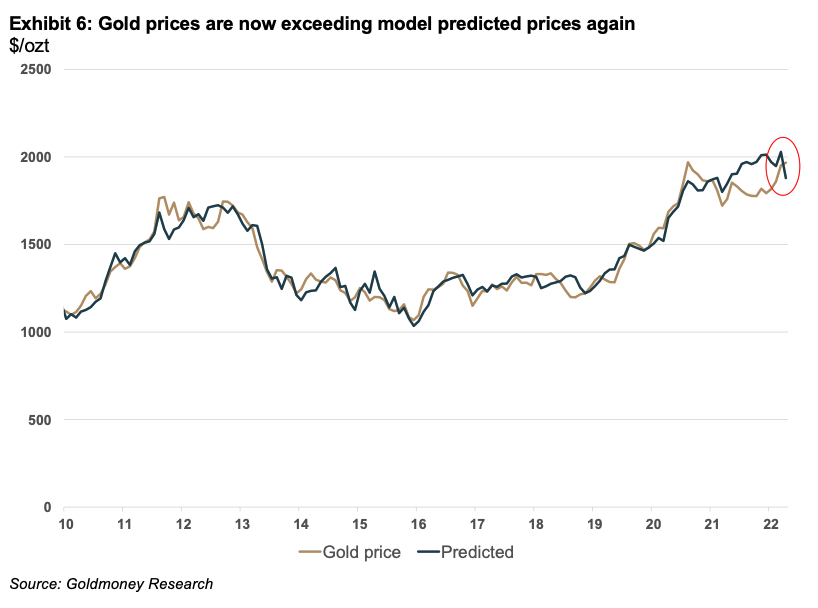

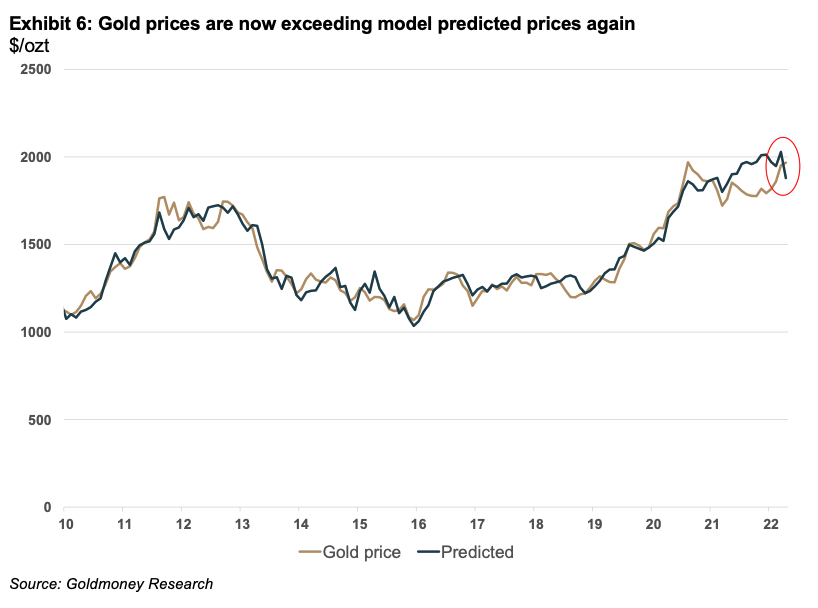

从下图也可以看到,黄金在2021年全年都低于其预期价格,有时差距甚至能达到200美元/盎司。

而一旦美联储结束QE并开始缩表,相反的情况发生了,即我们现在看到的实际利率预期上升,金价仍保持稳定甚至走高,这实际上是黄金实际价格和模型预测值趋同的表现。GoldmoneyInsights曾表示:

“黄金价格反映的是市场真实的的长期通胀预期,而不是TIPS收益率隐含的盈亏平衡通胀率。”

而有趣的是,即使美联储的QE已结束了一段时间,黄金价格仍继续无视持续上升的实际利率,目前比实际利率模型预测的价格高出约75美元/盎司。这也是金价自2020年以来,首次反映出比TIPS更高的长期通胀风险。

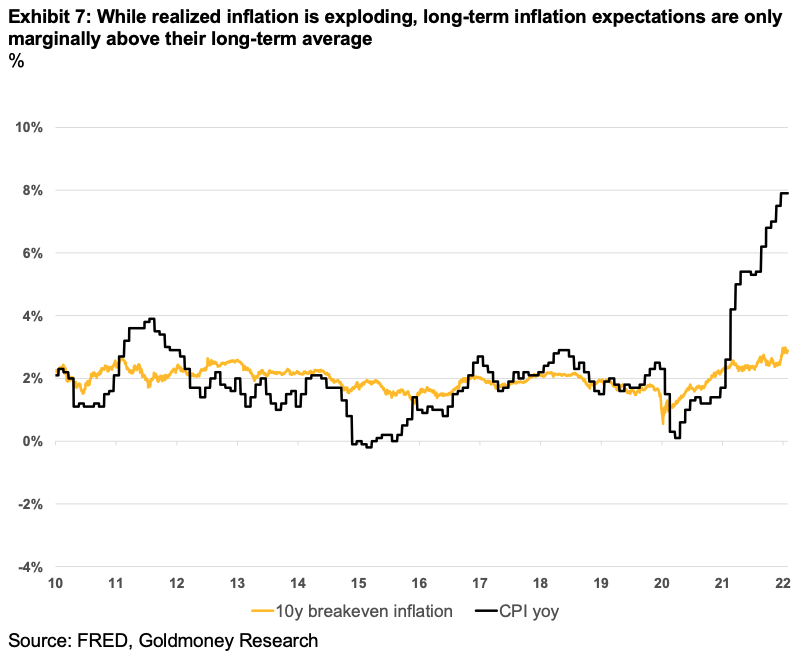

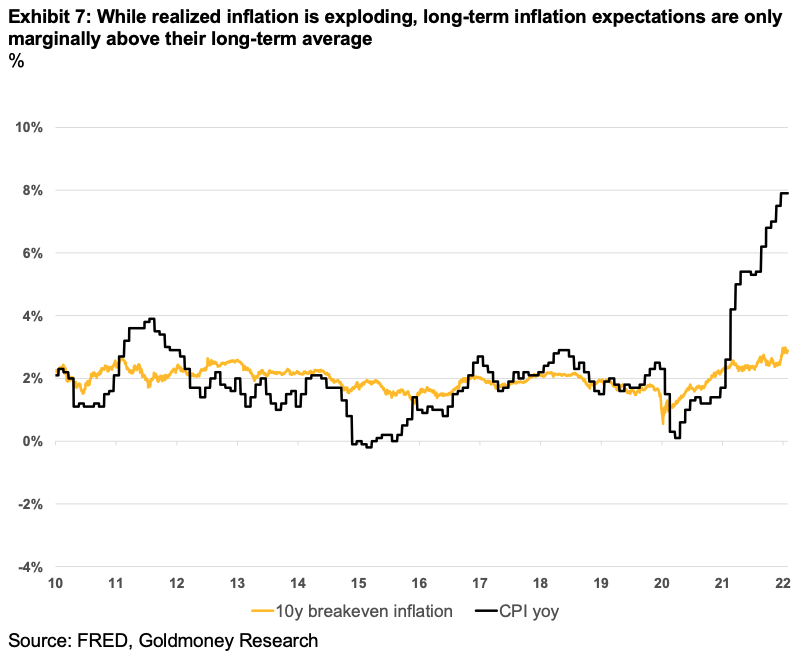

根据GoldmoneyInsights的黄金价格模型,目前10年期美国通胀预期在3.15%;相比之下,TIPS隐含的10年期盈亏平衡通胀为2.9%。更重要的是,考虑到3月美国CPI高达8.5%,也就是说,目前金价和TIPS尚未将“通胀并非暂时”的风险进行定价。

另一方面,10年期通胀预期接近3%几乎完全是由于近期(0-2年)的通胀预期升高所致,超过2年的通胀预期仅略高于其长期平均水平。换言之,市场仍认为通胀可能只是暂时的,仅限于未来两年。

GoldmoneyInsights认为,TIPS美债市场严重低估了未来通胀的上行风险,即使是通胀预期定价略高于TIPS的黄金,对通胀的定价还是太低了。市场对美联储等主要央行把利率提高到遏制通胀所需的水平过于自信。

实际上,央行目前正处于两难境地,能源短缺和供应链问题将继续拖累经济活动,近期部分地区的疫情重燃只会令事情变得更糟。与此同时,许多西方经济体的实际通胀已经处于1970年代以来的最高水平。

虽然美联储处于领先地位,快速加息且准备缩表,但Goldmoney认为在把美国推入经济衰退之前,美联储只能加息几次。

更糟糕的是,按照传统指标衡量,资产价格仍处于极高水平。经济前景恶化,加上利率上升和QE的退出,可能导致资产价格(股票、房地产)大幅下跌,进而加剧经济衰退(负面财富效应、抵押贷款违约、信贷紧缩)。

虽然全球经济衰退可能会暂时缓解供应链问题,但这可能不会暂时缓解通胀。因为美联储将被迫在达到指定目标的很长一段时间之前就结束加息周期(目前点阵图预计到2023年利率达到3%)。

全球经济衰退将再次从根本上改变各国央行的立场,大幅降息和更多量化宽松可能出现,导致维持当前通胀的基本条件将保持不变,如新的刺激和零利率环境。

从目前定价隐含的通胀预期来看,TIPS和黄金市场的定价暗示,交易者对于这种情况出现的可能性预计仍接近零。但考虑到利率和金价之间的差距不断扩大,在过去几周里黄金市场似乎开始对这种可能进行押注。

Goldmoney指出,未来几个月大幅加息的威胁和全球经济衰退的风险可能会暂时阻止黄金的大规模爆发,可一旦市场对美联储控制通胀能力的信心减弱,实际利率预期将急剧下降,结果将是黄金的快速重新定价。

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?