进入2022年以来,由于美联储加息押注愈发激进,美元得以持续攀升,在刚刚结束的1月份,黄金录得9月以来最差月度表现。

针对黄金的前景表现,U.S. Global Investors的首席执行官Frank Holmes撰文指出,在过去四次美联储加息周期中,黄金表现良好。以下是文章内容:

根据到目前为止在2022年金融市场上看到的剧烈波动判断,美联储(Fed)正准备加息。严肃地说,现在看来,美联储最早将在3月份开始加息,之后,据报道美联储将开始缩减其9万亿美元的资产负债表。

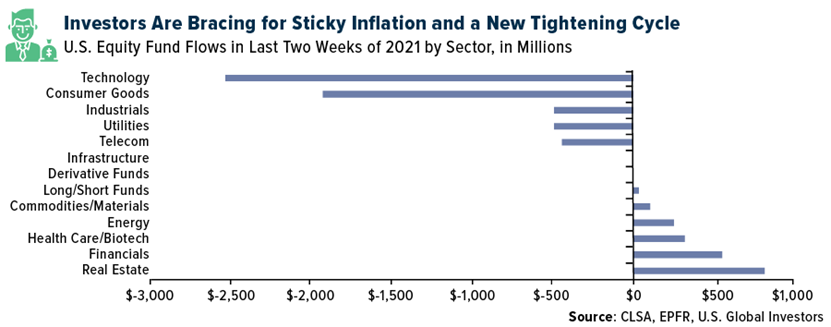

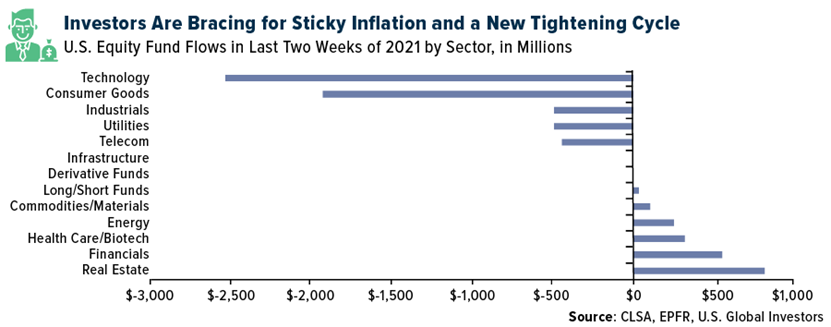

这一切对大多数人来说都不应该感到惊讶。事实上,投资者已经开始为新一轮紧缩周期和粘性通胀做准备。

2021年是美国上市ETF创纪录的一年,吸引了超过9000亿美元的净流量。下面的图表由CLSA提供,显示了投资者在今年最后两周的资本配置情况。正如预期的那样,科技行业出现了最严重的资金外流,因为该行业往往是高度资本密集的行业,而且是估值最高的行业之一。

在利率上升的预期中,金融类股吸引一些最大的资金流入也是有道理的。然而,有些人可能会想在第一名找到房地产。更高的利率不会增加借贷成本并降低房产价值吗?

虽然这是普遍的事实,但在历史上,房地产投资信托(REITs)不仅在利率上升的时期,而且在通胀上升的时期都表现良好,而这两者通常都与经济增长有关。(不出所料,美国经济在2021年增长5.7%,是1984年以来的最好表现。)这反过来意味着更高的入住率。业主也表现出了强大的定价权,不会羞于提高租金。

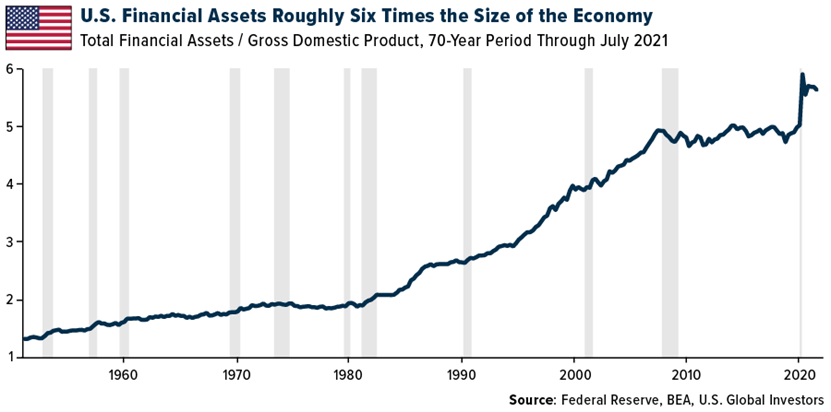

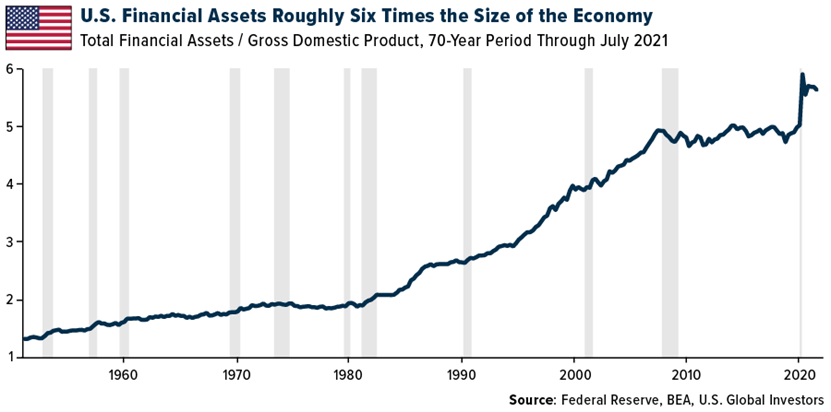

我认为,房地产目前的主要吸引力在于,它是一种实物资产,与大宗商品、金属、黄金和其他材料一样,这些资产在2021年最后两周也出现了正向流动。你可能不知道,美国的金融化程度令人震惊,金融资产大约是经济规模的六倍。

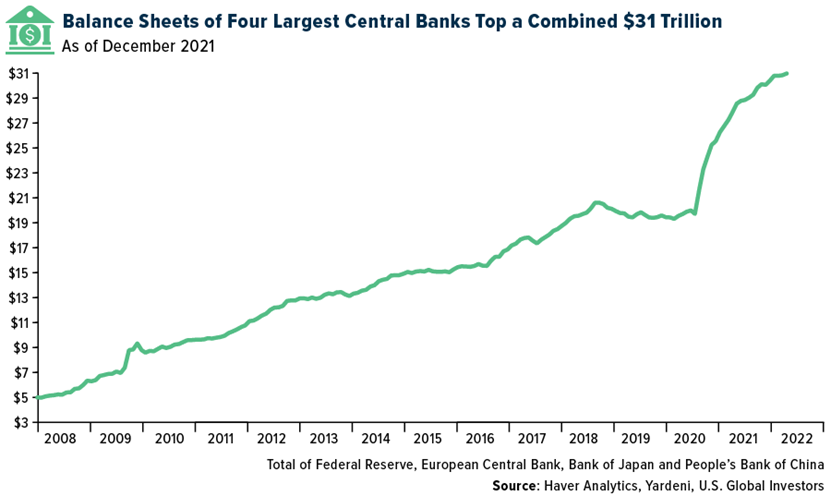

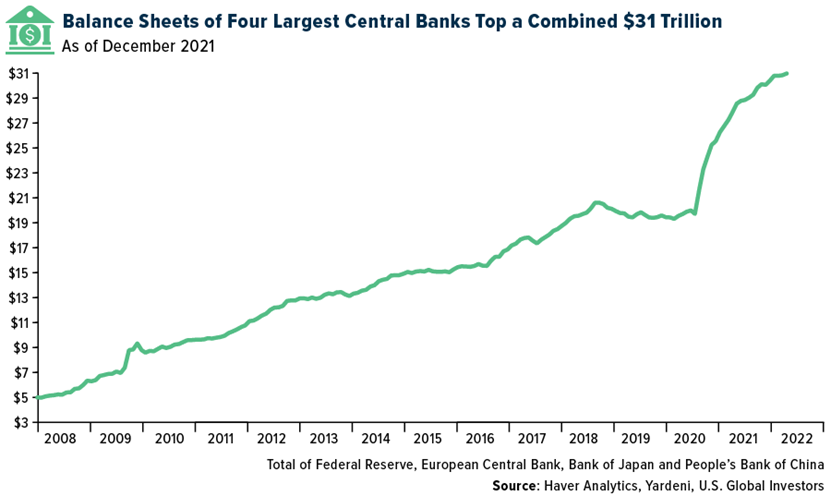

正如我所说,美联储资产负债表的规模已经膨胀到闻所未闻的9万亿美元,如果包括欧盟、中国和日本央行的资产,到2021年底,将看到31万亿美元的总和。

考虑到所有这些因素,我认为只有持有一些实物资产才是明智的,因为这些资产在传统金融体系之外具有内在价值。在目前加息前夕,情况尤其如此。

据全面披露,2021年期间,大宗商品净流出42亿美元。今年资产损失最大的ETF是SPDR Gold Trust (GLD),损失108亿美元,美国石油基金LP (USO),损失28亿美元。

但随着通胀看起来比预期的更加棘手,以及1.2万亿美元的两党基础设施法案将在全国范围内启动基础设施项目,我相信,2022年大宗商品和金属基金的命运将出现逆转。

如果有任何迹象,1月22日,投资者向GLD投入了16.3亿美元,这是该基金大约18年历史上最大的单日流入。

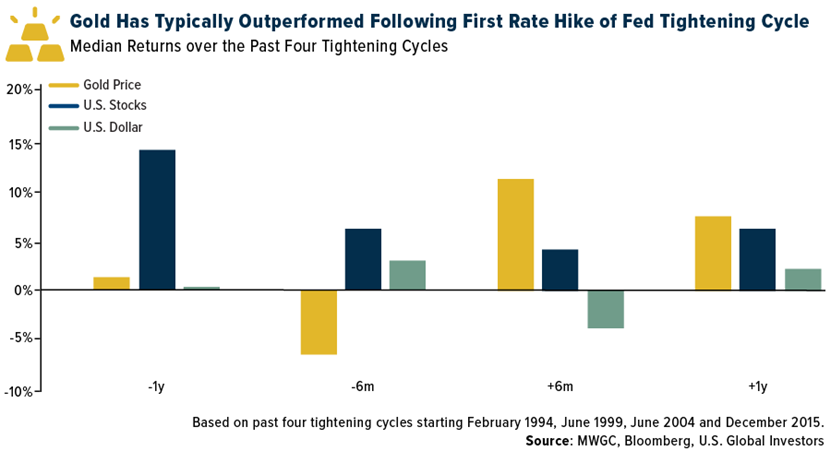

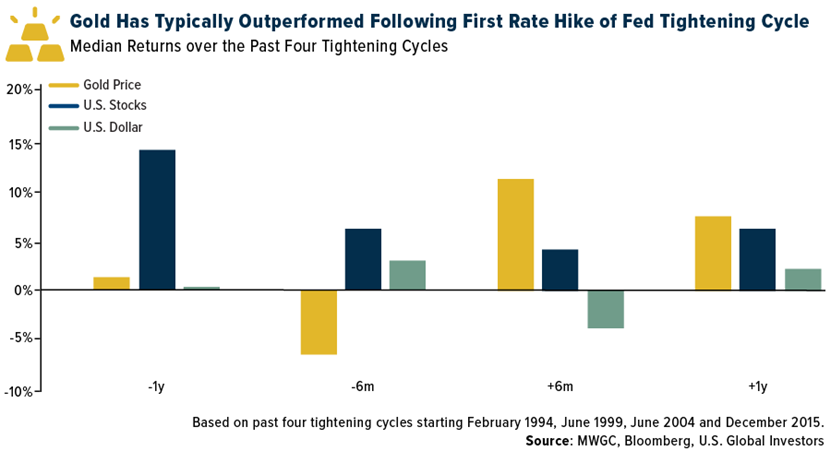

这是一个聪明的举动。根据世界黄金协会(WGC)的数据,历史上,黄金不仅在高通胀时期表现良好,而且在利率上升时期也表现良好。

如果我们回顾美联储从1994年2月到2015年12月的过去四个紧缩周期,就会发现,在美联储首次加息前的几个月里,金价表现不佳,但在美联储加息后的六个月和一年里,金价表现优于美国股市和美元。

(以上图片来源于U.S. Global Investors)

这是为什么呢?世界黄金协会认为,美元走软可能提振了黄金。第二,美国股市的回报不如加息前那么强劲,这可能也有利于黄金作为安全避风港。

这意味着买进的时机可能就是现在,距离美联储宣布将采取行动可能还有不到两个月的时间。和往常一样,我建议黄金占10%的权重,实物黄金占5%,优质金矿类股票、共同基金和ETF占5%。我还认为,在比特币(或“数字黄金”)中配置2%左右的份额也很有意义,尤其是现在比特币的价格仍远低于其历史高点。

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?