2月摘要:

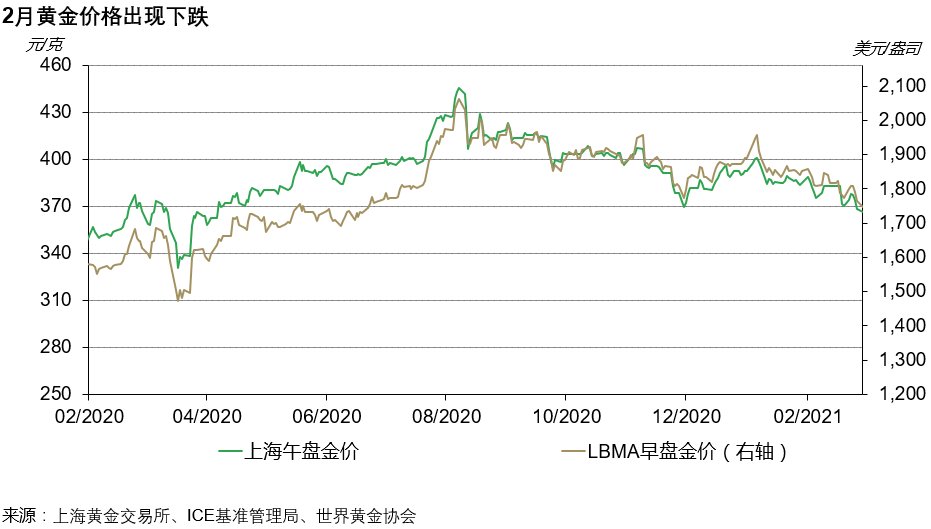

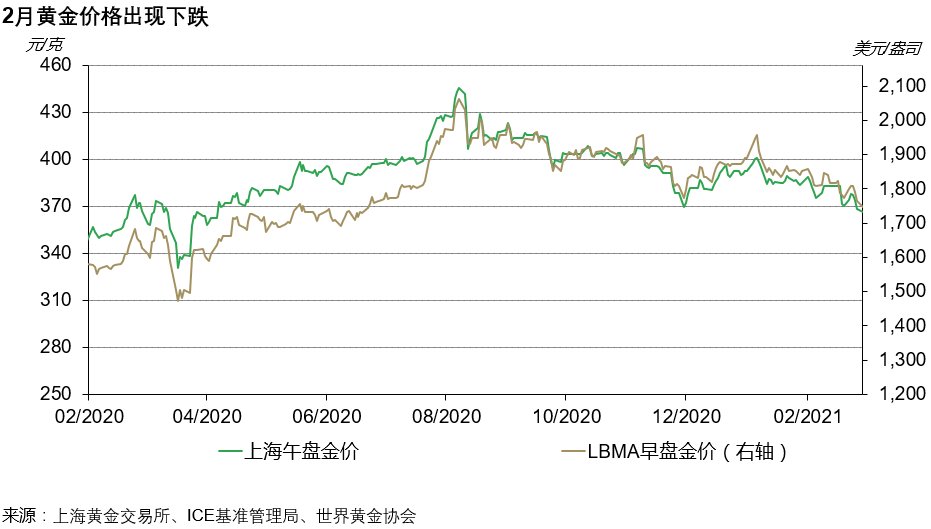

以美元计价的伦敦早盘金价(LBMA)和人民币计价的上海午盘金价(SHAUPM)分别下跌4.7%和4%;

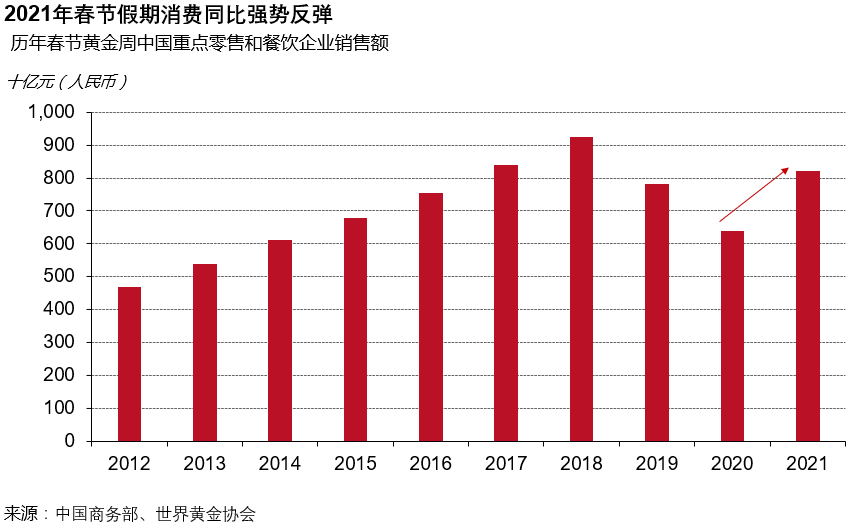

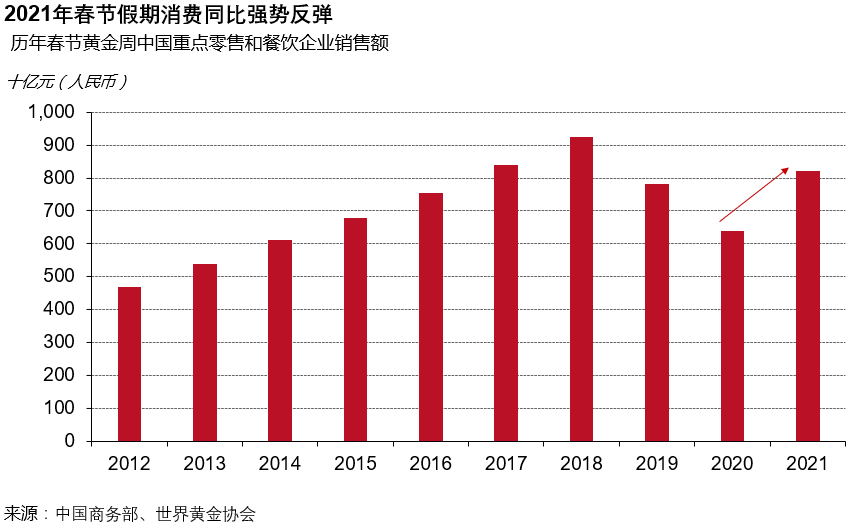

春节期间中国零售消费同比大幅反弹;

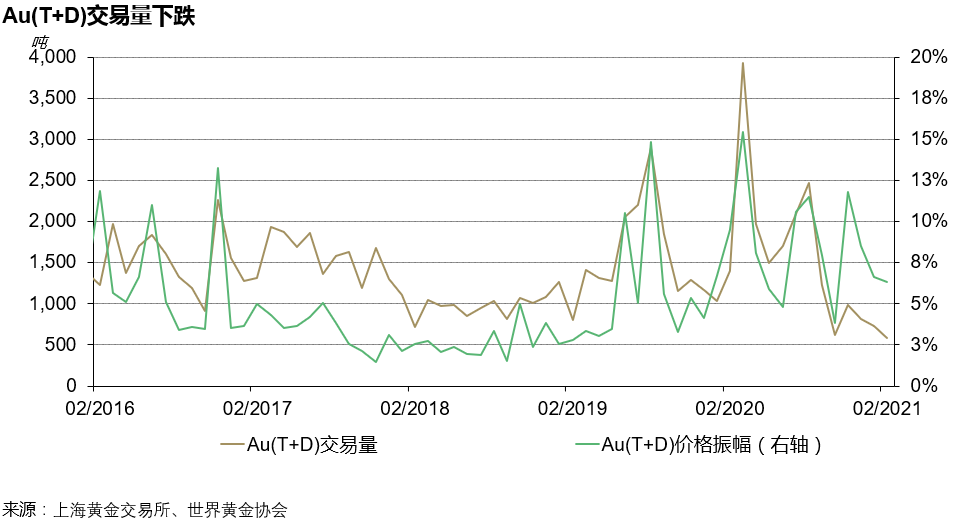

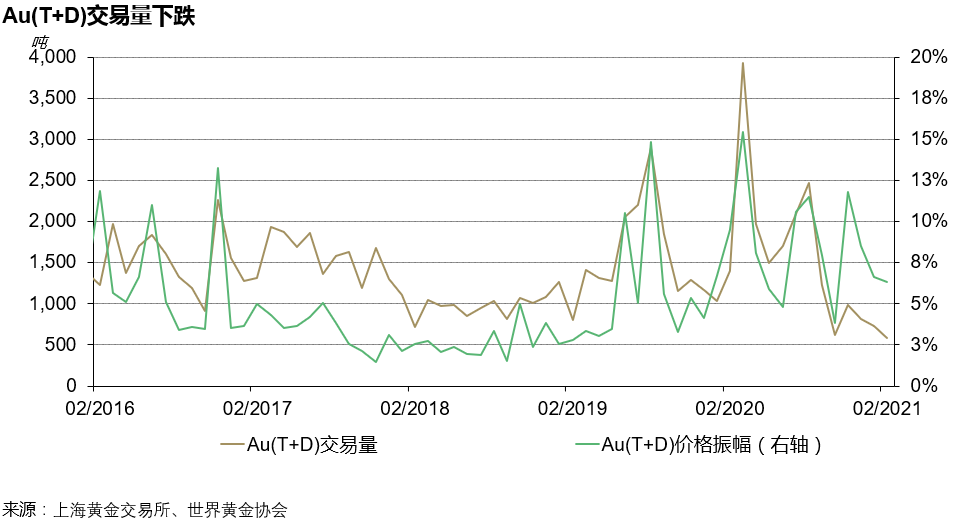

Au(T+D)交易量下滑,同期黄金ETF却受到投资者欢迎:

2月Au(T+D)交易量为581吨,比上月减少148吨,比2020年同期减少821吨(主要原因为2月交易天数少);

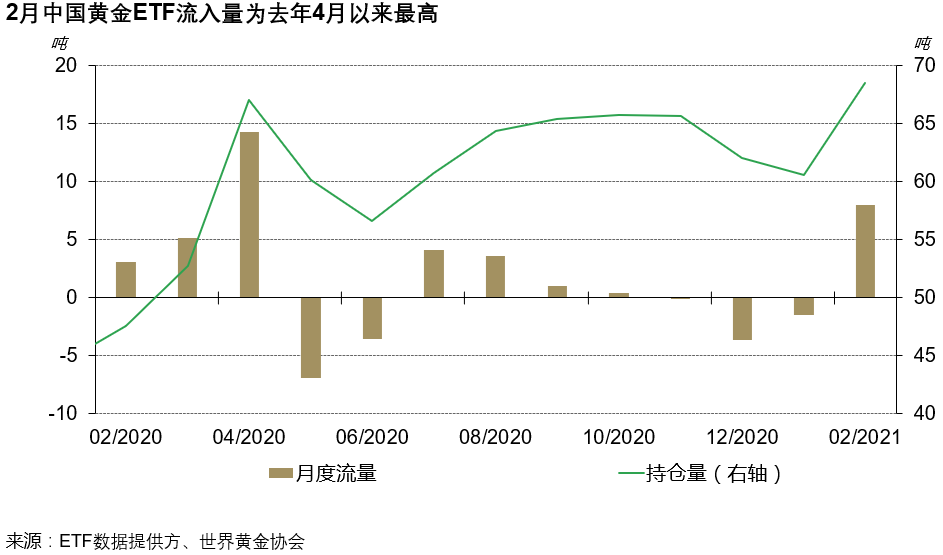

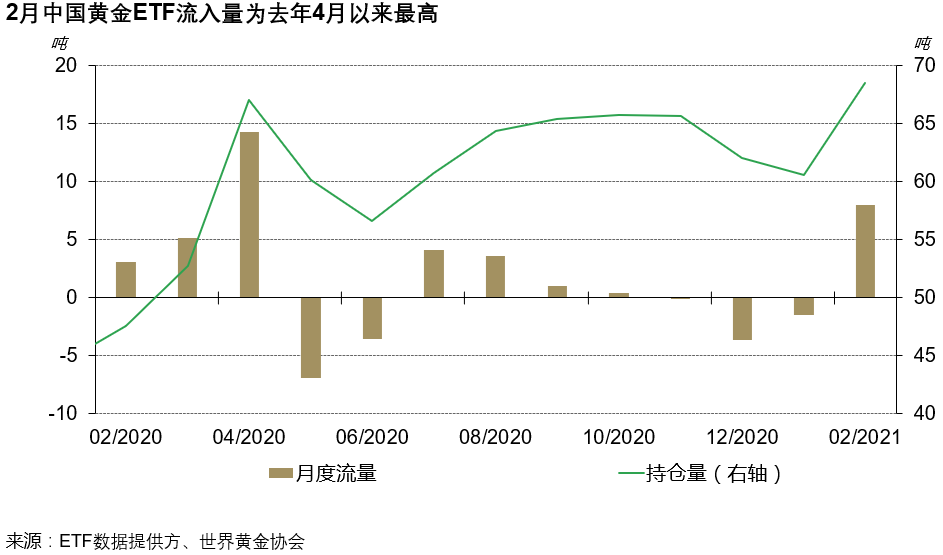

中国黄金ETF总持仓量2月增加8吨至68.6吨,创纪录新高;

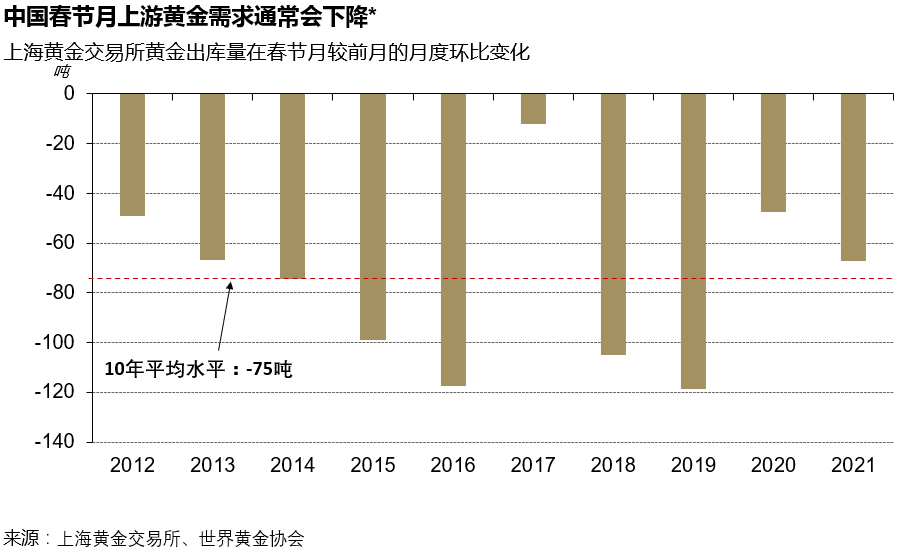

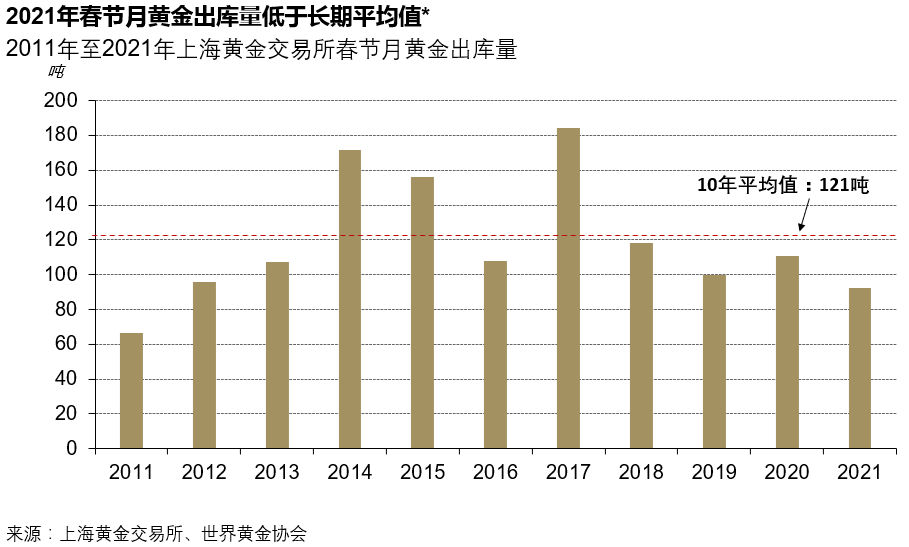

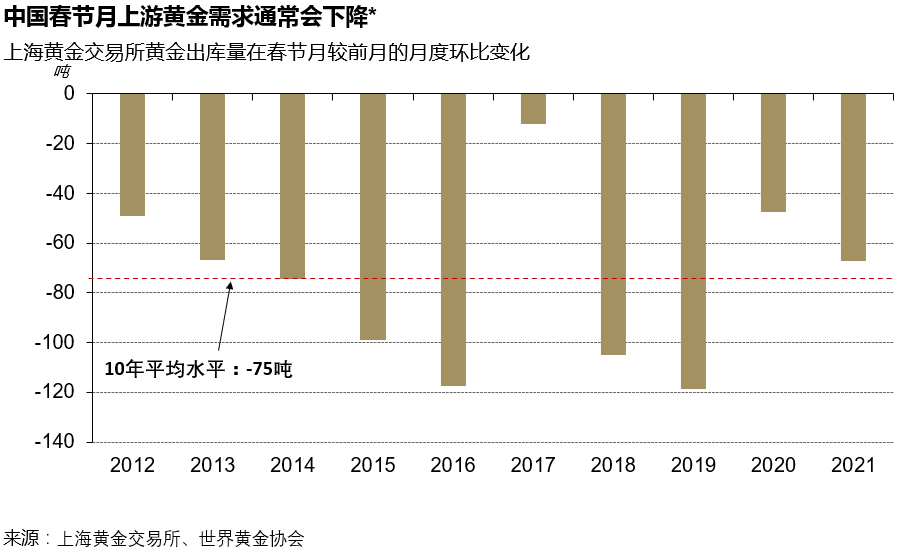

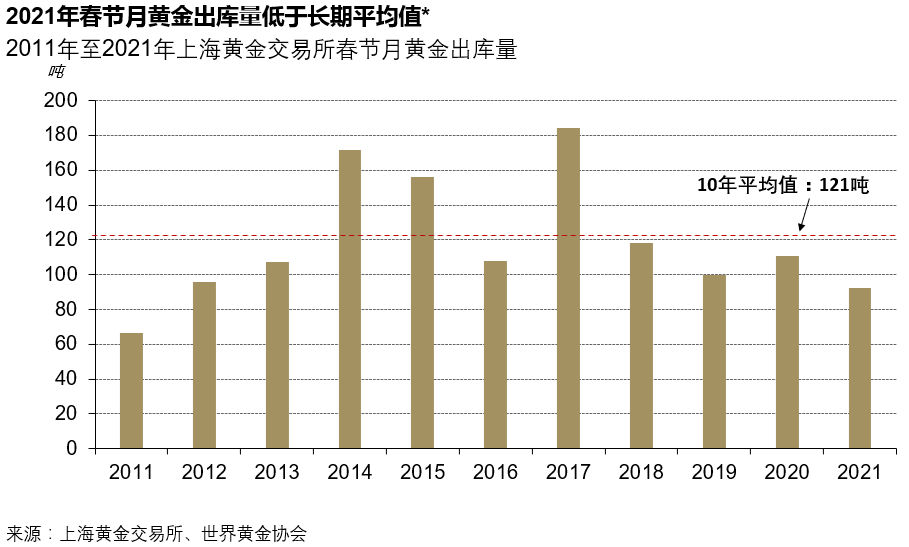

受季节性原因以及2月交易天数减少影响,上海黄金交易所(SGE)黄金出库量比上月下降;

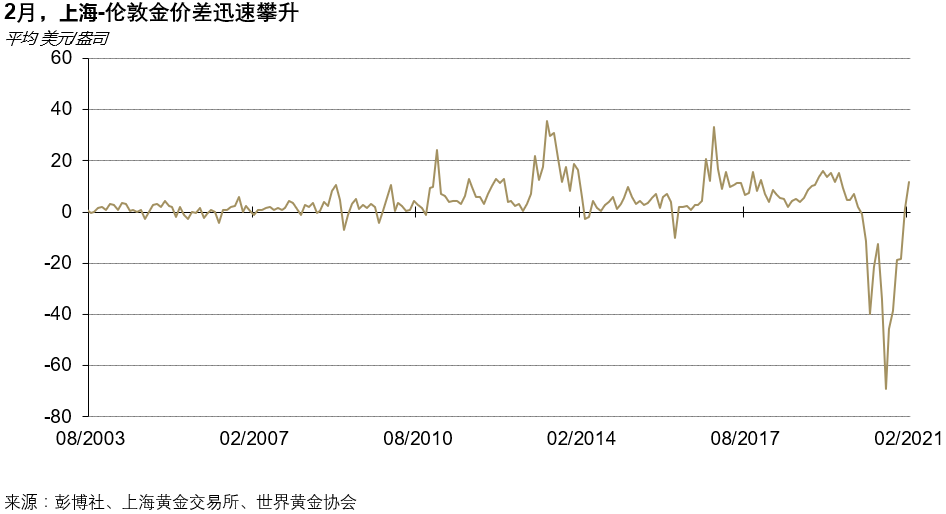

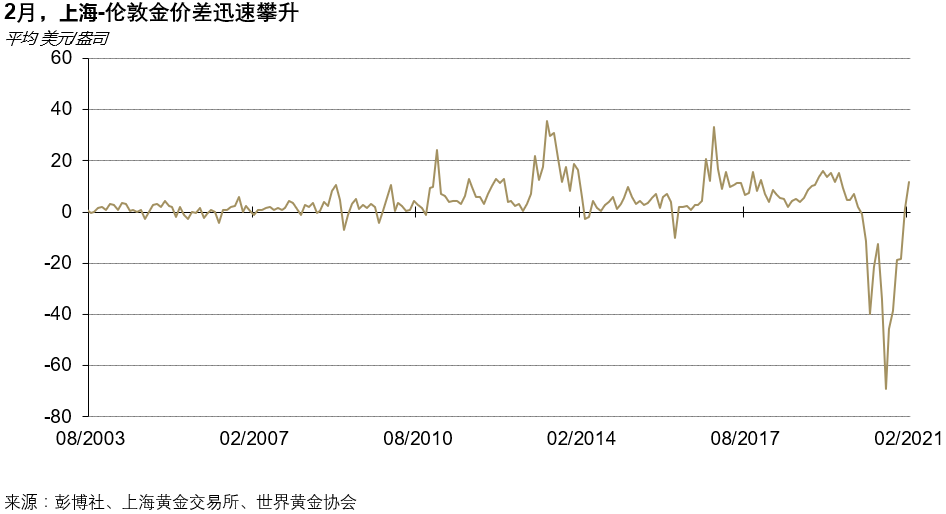

上海相对于伦敦的黄金溢价明显扩大,本月平均为7.3美元/盎司,比1月份高出6.5美元/盎司;

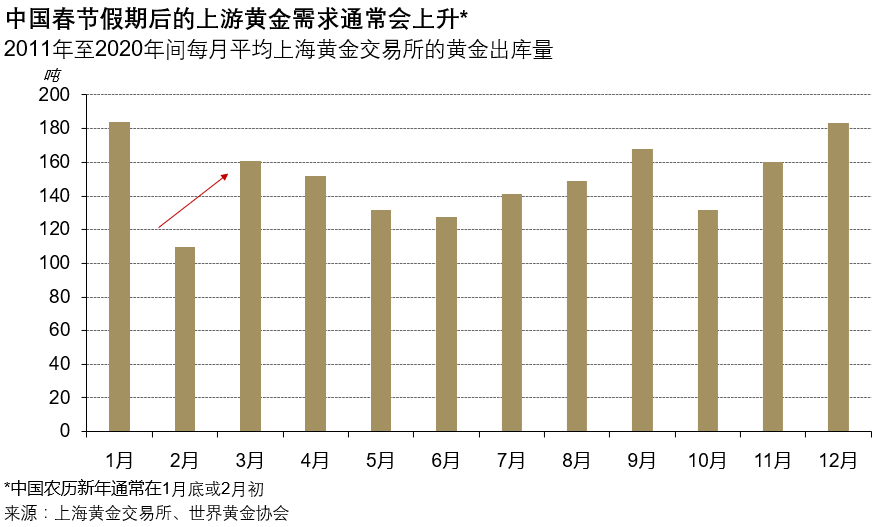

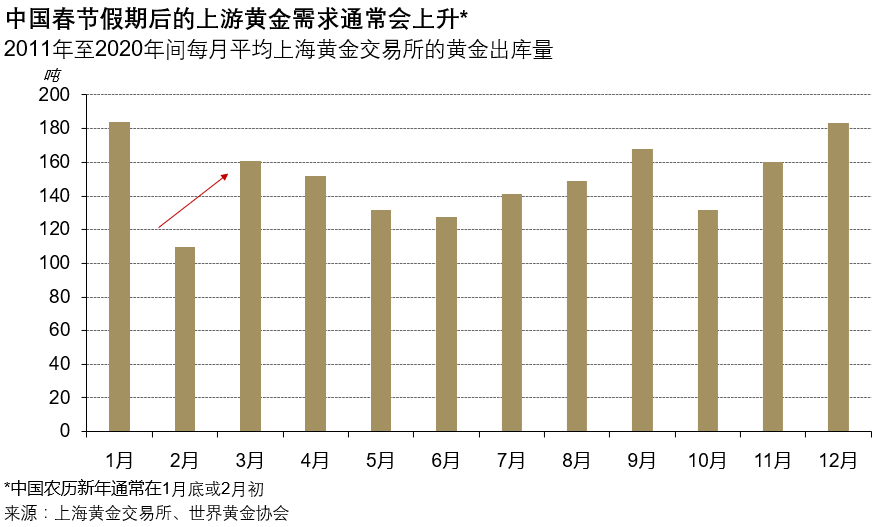

3月中国上游实物黄金需求或有提升;

中国人民银行黄金储备仍为1948吨,占总储备的3.5%;中国人民银行黄金储备自2019年9月以来一直保持不变。

2月份金价下跌。美国零售销量数据等经济指标向好,以及新冠疫苗的不断推出都预示着主要市场的恢复,人们对全球经济复苏以及通胀走高的预期有所上升。这导致许多市场的国债收益率迅速攀升,国际金价也因此受到影响。2月,以美元计价的LBMA早盘金价和以人民币计价的上海午盘金价均出现下跌。

2021年春节假期期间中国零售消费强势反弹。根据商务部的数据,春节假期全国重点零售和餐饮企业实现销售额8210亿元,同比增长28.7%,比2019年春节黄金周增长4.9%。

除了经济复苏和疫情防控是春节期间零售消费热潮的关键驱动因素外,“就地过年”倡议也是另一重要原因。正如世界黄金协会协会此前所提到的,“就地过年”倡议鼓励各大城市的外来人员春节不返乡,留在原地过春节,以落实疫情防控号召。而这也促进了各大城市的零售消费。

2月Au(T+D)交易量大幅下滑,主要是由于2月交易日天数减少。但即便如此,本月Au(T+D)保证金交易合约的交易量是自2015年以来春节月中最低的,主要原因为:

本地金价延续了前几个月的疲软态势;

本地金价波动率持续下降,而较低的金价波动性往往意味着短期获利机会的减少。

2月中国黄金ETF总持仓达到了68.6吨的历史新高,比上月增加8吨。2月中国股市的动荡是推动本地投资者配置黄金ETF的关键因素。春节假期后沪深300股指跌幅超过8%,2月份股市波动率也有明显上升。其次,本月本地金价的下挫在许多个人投资者看来是较好的入市点,进一步激起他们对中国黄金ETF的投资兴趣。

2月上海黄金交易所的黄金出库量为92吨,环比减少67吨。主要是由春节假期前后中国上游实物黄金需求的季节性规律所致:

由于春节假期,春节月通常工作日天数减少;

中国黄金市场的供应链企业往往会在春节月之前提前备货,因此减少了春节月之后的上游黄金需求;

部分黄金产品制造商元宵节过后才会复工。

*注:月度环比变化根据2011年至2021年春节假期月及前一个月上海黄金交易所黄金出库量的情况计算得出。

然而,2月中国的上游黄金需求仍比2020年的春节月低18吨,比10年平均值低30吨。受疫情影响,2020年中国黄金消费受阻。尽管去年随着经济好转,中国黄金需求实现了迅速复苏,但仍尚未恢复到疫情爆发之前的水平。不过,随着经济的持续走强,中国黄金需求有望进一步提升。

*注:春节月指中国农历新年开始的月份。10年平均值根据2011年至2020年的数据计算得出。

着黄金消费的改善,2月上海相对于伦敦金的溢价持续攀升。2月,上海-伦敦金价差平均值为7.3美元/盎司,较1月大幅提高,接近于2019年的水平(境内外金价价差在2020年疫情肆虐时才由正转负)。这主要是由2月春节假期前后黄金消费明显改善所致。近期的分析显示,本地黄金需求历来是境内外黄金价差背后的主要驱动因素之一。

注:2014年4月以后使用的是上海午盘金价(SHAUPM)与伦敦早盘金价(LBMA)对比;之前使用的是Au9999与伦敦早盘金价(LBMA)对比。

3月份的中国上游黄金需求或有改善。由于2月迎来黄金消费旺季,黄金零售商的补货需求会随之增加。这可能导致黄金制造商需要从上海黄金交易所中提取更多的黄金来满足零售商的补货需求。此外,历年3月份上海黄金交易所的黄金出库量都有所增加。鉴于下个月中国上游黄金需求有望上升,上海-伦敦金价差也可能会继续走高。

实用的黄金投资指南,分享精品投资理财诀窍,带你走上财富增值之路!股市暴跌人人都亏了,黄金投资我却赚钱了!支持贵金属1秒查行情,菜单栏点击“金饰”“黄金”“白银”等关键词便可知晓即时行情报价。亲,你关注金价波动吗?你想抄底黄金吗?